监管正在导致金融排斥:区块链科技是核心解决方案

根据全球发展中心近期一篇题名为“贫穷国家的反洗钱法导致的意外后果” 的报告,洗钱(ML)、恐怖主义融资(TF)和了解客户(KYC)导致的极端的监管和成本压力,已经致使金融机构停止向他们认为的高风险地区提供服务。去风险导致的后果之一就是用一刀切的方式停止服务,而不是具体问题具体分析(例如中东)。去风险也导致了去银行化。在这种情况下,银行单方面关闭了他们所认为的高风险地区的企业和个人的账户。

问题

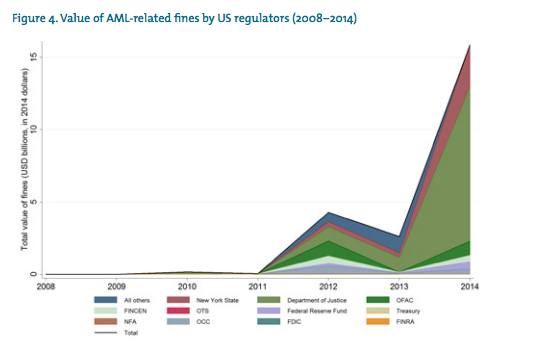

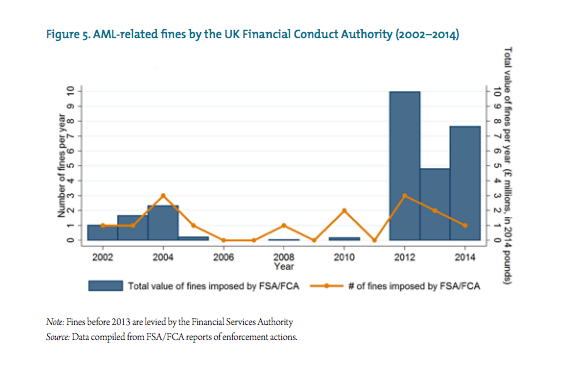

如下图所示,与AML/CTF/KYC相关的成本和罚金在最近几年急剧增长。

合规性已经成为银行和金融机构的主要成本来源,因此去风险化和去银行化就成为确保与监管机构法规不冲突的一种简单方法。金融行动工作组(FATF)制定了全球通用的政策建议,而在各行政辖区的执行则比较复杂,例如在美国(尽管欧洲也不怎么好),多个政府组织都会参与监管过程,且每一个都能制定不同的规则。在上述行政监管区的官僚不一致性会让这些机构更困难。

一刀切的去风险化的方法会导致不平衡的金融包容性,因为最穷的国家被认为是风险最高的地区。因此导致这些国家被认为是恐怖主义的发源地,没有可证实身份的个人就没有商业和个人信用,以及洗钱风险的认识。

SaveonSend很好地解释了为什么银行关闭了这些业务以及所涉及到的复杂性,包括银行面临的有疑问的AML/KYC高成本。强烈建议阅读这篇报告。

三个最影响的业务部门

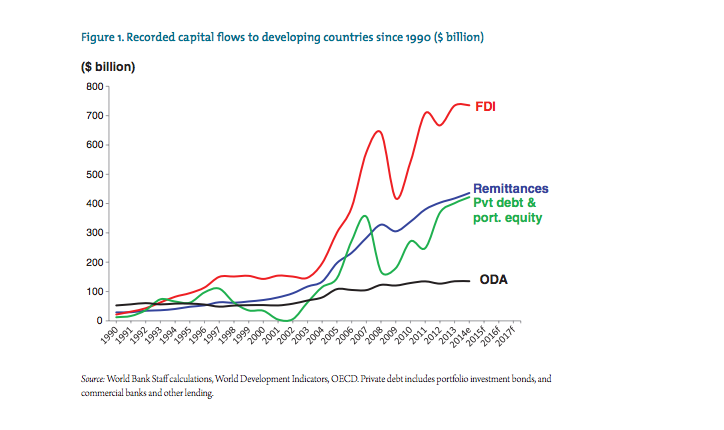

全球金融系统中最受监管影响的三个业务部门是:汇款机构(MTOs),非营利组织(NPOs),以及影响贸易金融和信用证的代理银行业务。下图展示了与这几个方面相关的资金流向。

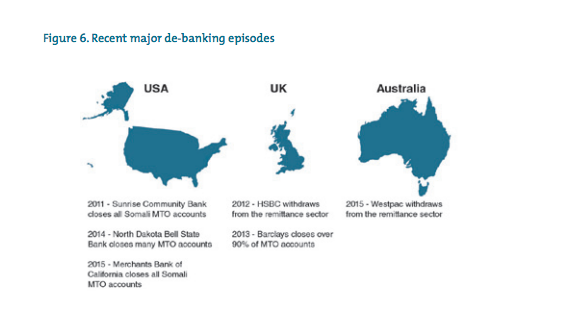

MTOs(汇款)历史上就被监管部门列为危险业务,特别是当今世界中成本在收益中占比很大。CGD的报告表明,据说很多汇款机构已经全部去银行化了,但那也很难让银行不公开分享已终止的账户的信息。

一些汇款通道也已经被标记,已经完全被金融机构关闭了。CGD的报告描述道:

“世界范围内很大比例的汇款现在流向监管者认为的高风险国家了。在2013年,将近1/3的美元汇款都发送到目前被FATF列入高风险名单的国家或者非合作管辖区了。13%的资金流向由巴塞尔协会洗钱风险指数测定的风险最高的25%个国家,6%的资金流向OFAC(外国资产控制办公室)制裁程序所指定的国家了。“

当评估MTOs时,这给金融机构提供了一个容易的选择来使用一刀切的监管政策。如saveonsend博客所述,汇款只是银行收益中很小的一部分。报告中另外一个担心是,现在汇款成本降低,去银行化会导致竞争消失,长期来看又会导致汇款的价格更高。高汇款成本导致流动性降低,这不会对金融包容性和金融活动的产生有帮助。

非营利组织(NPOs)遭受了很大的影响。捐助和帮助的来源包括现金和匿名资金。监管者认为NPOs内部的AML/KYC降低了权衡标准,不难看出原因:对他们来说,捐助就只是捐助。另外一方面,在列为高风险地区的国家获得捐助很难。金融机构头痛于处理NPOs的银行业务以及释放捐助资金来帮助目标国家的慈善组织和救助组织。,这些国家一般都是比较贫穷且灾难很多的地区。

受影响的业务还包括代理银行和贸易金融。跨境转移资金一直是银行的业务,而且交易量很大。包括外汇(FX)、汇款和信用证等。银行并非到处都有,尽管看起来像,因此当它们在一个国家中没有用于交易当地货币的分支机构时,它们则与当地的银行达成合作关系来开户进行金融活动。你不仅需要知道给你处理(KYC)的代理银行,而且你还需要知道你的客户的客户(KYCC)。在这些高风险区域,很难处理业务,而且很多情况下,当地的银行会接待处理标记过的民众或机构,因此风险很大。在这些贸易金融/信用证和跨境交易是必要的国家中,代理银行对经济活动极为重要。很多的关系都基于信任,但是由于严厉的监管会导致基本的经济活动很难进行。

对这三个行业,出现的非预期的后果就是缺乏透明。如果你无法使用传统的金融机构来汇款、捐助和捐助,那么用户所使用的任何代理银行将成为必需。这些代理银行不会区分谁能动用这些资金,有时候这些资金会涉及到违法活动(恐怖主义、洗钱)。这是由过度的监管和对合规性一刀切的方法所导致的。

CGD的建议

CGD所建议的方案是:

1)世界银行应该公开这些结果,如果可能的话,尽可能公开银行、MTOs(汇款机构)和政府的去风险调查的匿名数据 。

2) 政府机构应该对所监管的MTOs(汇款机构)和NPOs(非营利组织)进行持续详细的登记,并公布这些组织的性质和数量。

3) 代表中央银行和私人金融机构的SWIFT, CHIPS, CHAPS, BIS和其它实体都要管理和收集跨境交易的数据、双边交易流向的数据,以及代理银行的数目。

4) 银行和其它金融机构应该加速法律实体标识方案的全球实施。

可以通过生成数据和与其它行政辖区分享数据来发展全球和国家监管标准。包括详细登记MTOs(汇款机构)、NPOs(非营利组织)和代理银行。这会导致产销监管链,通过快速高效方式的信息分享,可以跟踪和标记这些机构的可疑行为。一旦对可疑行为达成共识,就会增加一个受到监管或者不受到监管的主体。这给监管者和金融服务行业都增加了透明度。标准化监管者和私营经济部门都能理解的AML/CTF定义还有很长的路要走。可以通过业务的大小和范围来确定。这与合适的识别方法一起使用能降低成本,并能确定引导合规性和开展业务的风险。

用于商业和个人的可验证身份是金融包容性最大的入口。法人实体身份是监管者和私营企业以及金融机构合作的结果。法人实体身份(LEI)是一个20位的字母代码,用于唯一地识别参与金融交易的合法实体。该报告建议尽快在全球推广这一类的验证应用。

目前个人方面实施有点难度。报告建议:

“各国政府应该为公民提供验证他们自己的方式以便能让金融机构和其它组织能依靠身份识别客户端“……”各国政府应该确保适当的隐私框架和责任来支持这些验证工作,以确保与识别ML(洗钱)和TF(恐怖主义融资)相关的信息能自由流通。”

另外一个建议是更好的信息通知标准和KYC文档库。

“银行和其它金融机构应该加倍努力与FSB(联邦技术规范局)和各国监管者一起开发和应用更好的信息通知标准和实施KYC(知道你的客户)文档库。”

为什么是区块链?

区块链/分布式/共享账本很明显是上述的一个真实的解决方案。首先,每个人都知道现有系统中的信息并不是共享的,多个监管主体和金融机构的信息是重复的。消除多个数据库的重复是可以实现的。一旦信息实现共享,基于AML/KYC/CTF的确认可以实时完成。如果一个好人变成了坏人,这些变化能够实时地广播到整个网络,因此可以实现基于具体问题具体分析的方法,而且允许监管者和机构同时采取行动。因此降低了监管成本和费用,从而可以服务和监管更多的企业和个人。这是合适的去风险化的行为。

在一个自动共享的数据库中存储交易和记录能够消除银行和监管者同步记录所需的复杂程序。上述的方案在节省时间和金钱的同时还能减少错误风险。在一个参与者能够通过自我组织和标准来确定的网络中(私人或公共),信任是分布式的,“他们说啥就是啥”。这会消除巨额罚金担忧和过度反应,因为网络是由所有利益相关方组成的。

可以使用一个共享/分布式账本来讨论执行上述的任务,其中也包括了金融机构联盟和政府监管者。信息不受任何单个实体控制,但在所有人中是共享的,以便为了向所有没有被标记的参与方推广金融包容性和经济活动,而不是任意地关闭服务。

另外一方面,需要一个类似于比特币的去中心化无需授权的账本用于身份系统,特别是当一提到所有隐私信息都集中在一个数据库中。世界充满了身份盗窃和政府监管。允许公民在一个不可变的数据库中控制他们的信息和身份以及保存他们的私钥可以减轻这样的担忧。

总而言之,使用这项技术能够解决身份和监管挑战。

原文:http://sammantics.com/blog/2015/11/29/regulation-and-compliance-are-propagating-financial-inclusion-blockchain-technology-is-a-key-solution

译者:Next(8btc.com 用户名)

打赏地址:1Mwmes1CAwgvy5SEpjPAkbnp94BYtsRw66

责编:printemps

稿源(译):巴比特资讯

声明:此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。本网站所提供的信息,只供参考之用。