谈谈数字货币世界和传统金融世界的不可能三角

其实这篇文章主要受到了Tim Swanson(2015)的启发,他在其博客中提到,越来越多的区块链应用选择将自身的应用层最终锚定于比特币区块链,而其中的动机之一不乏多数持币者希望通过这种方式稳定甚至推高比特币的币价。于是受到”锚定”这个时常出现于外汇市场的词语启发,我就打开下脑洞,整理一下数字货币世界和传统金融世界相似的地方。

比特”币”

当Bitcoin即比特币被定义为coin”币”的一刻起,它就开始被赋予了金融的属性”币”实际上被定义为一种通货,而通货在英文中的单词currency在来源于中古英语中的curraunt以及拉丁语中的currens,这两个单词均具有”在流通中”及”循环中”的含意,可见”币”作为一种通货,其职能在于作为交换媒介而流通(Bernsterin, 1965)。

我们就不妨来聊聊通货的产生。从原始社会开始,人便以生存为第一目的,因此女人采野果、男人打猎,能做到自给自足就已经很不错了。逐渐地人们开始形成聚落,资源开始有富余,人与人之间的交换需求就得以产生,于是有了以物易物。或许是用同样能填饱肚子的量的野果和肉进行交换,也可以用可获取同样重量野果和肉的采集工具和打猎工具进行交换,这是最原始的以物易物。

再后来,随着工具创造的进一步发达,农耕文明开始产生,一个聚居区的人类终于除了养活自己可以开始有更多的东西,或者被称为生产资料可以和其他聚居区的人们交换了,A部落的老王有多出来的种子想换得C部落老李的镰刀,但是C部落的老李希望能用镰刀换到B部落老赵种的果子,于是老王就用自己的种子换了老赵的果子,再用果子换到了老李的镰刀。随着需求多样性的进一步增加,这样的物物交换变得过于麻烦,于是人们就用一些大家都喜欢的东西来作为交换媒介,于是就有了一般等价物。

作为一般等价物要让所有人都喜欢,那就得具备一些特性,典型的就是稀有性。于是当原始的贝壳到后来的贵金属被作为一般等价物,被作为通货来作为交换媒介时,大家都是乐于接受的,因为大家都认可他的价值。通货作为媒介,解决的其实是交易双方的信任问题。相当于在原本以物易物的交换关系中加入了通货,也就是说老王为了获得老李的镰刀,先将自己的种子给了恰巧路过的老赵,问老赵换来了银子而不再是果子,老王抽空再赶去C部落用银子问老李换镰刀就行了。老王也不用担心老李到时候已经没有镰刀了,因为即使老李不卖给老王镰刀,老王还能拿着银子问别人买镰刀。

通货的介入使得交易变得很方便,而通货扮演的角色就是一个信用中介,即老王拿着银子即使老李没镰刀可卖他还能拿着银子找其他人买。而比特币的区块链架构本身实际上扮演的就是一个信用中介的角色,一种无须信任的信任机制(The Economist, 2015)。因为比特币的区块链架构保证了老王一定能买到镰刀,老赵也一定能买到果子。也正因为比特币的技术架构与通货用相同的功能,于是比特币才被称为一种”币”。

事实上比特币现在被大力提倡的所谓去中心化特点,所针对的并不是原始贵金属通货,而是将原本的贵金属等通货替换为法币之后的货币,因为相对于贵金属通货来说法币是需要中央信用的背书才能够获得大家对它的喜爱和信任的。

PoW与PoS

作为两种验证方式,他们都可以起到确保比特币区块链维持信任机制的作用,防止发生双重支付的问题。

PoW(Proof-of-Work)即工作量证明,所有参与到交易网络中的节点通过计算SHA256随机数值的形式来争夺记账权,即一份算力一份投票权。是比特币区块链所使用的机制。比特币节点中争夺记账权的节点被称为”矿工”,而矿工这个类比是一个特别形象的名称。因为在比特币的区块链设计之中,各个节点对记账权的争夺同时伴随着对来自于其他节点交易请求的验证,为了激励大家来争夺记账权并且激励验证行为,比特币作为一种代币被随机分发给参与者作为奖励,这也就是为何参与计算SHA256值计算的行为被形容为”挖矿”的原因。

实际上提出比特币挖矿概念的人一定参照了实际挖矿的例子。淘金潮中的矿工们为了保证自己能获得黄金,必须不计日夜辛勤地挥动矿镐,从而希望能在下一镐挥下去的时候发现金矿,这正好像被随机分发到比特币一样,就是一个概率性事件。而黄金作为一种贵金属硬通货,获得了黄金即相当于获得了交易的媒介,并获得了一部分对交易行为定价的权益。同时热衷于淘金的人们还必须通过不断帮助他人认定黄金的价值来证明自己的淘金行为是有意义的,以保证将来自己所挖得的矿藏也能得到他人的认可。

而另一边的PoS(Proof-of-Stake)即持有量证明,则是各个网络节点通过展示自身所持有的数字货币数量来证明自己的记账权。可以理解为一份数字资产一份投票权。著名的以太坊Ethereum即结合了这种证明机制。PoS的设计初衷是为了节约PoW的矿机也就是一种类似GPU的设备所产生的算力所消耗的电力和资源,但却无意中产生了一个虚拟资本世界的雏形。

PoS需要网络中的参与者通过展示自己所获得的数字代币来争取下一笔记账权,而这就像现代资本主义市场的发展一样。通过PoS挖矿式的努力劳动,一些人获得了原始资本的积累,于是他们通过向人们展示自己的资产来获得对将来交易机制的决定权,并且在接下来的循环中利用资本优势进一步聚集自己的市场影响力,最终走向大财团式的垄断。然而这个最终结果也是比特币爱好者们一直诟病的地方,因为垄断最终代表了中心化,从而违背了比特币拥护者们去中心化的愿景。

于是为了节约资源和环保而创立的PoS面临了中心化的问题,也因此就有了长铗(2014)提出的关于数字货币中安全,环保,去中心化的不可能三角形。然而世界一定不是完美的,我们不如参考下现实世界,承认一下PoW与PoS共存的可能。就好像现实社会的稳固既需要有工人的劳动也需要有资本家的影响力。

应用币与外汇

前文提到的不可能三角形或者说三元悖论在国际金融学中指的是固定汇率、独立货币政策、资本自由流动这三项难题。于是又让我联想到了数字货币世界中应用币与比特币类似外汇的兑换关系。

此处的应用币也有被叫做元币 coins(Swanson, 2015),指的是区块链应用中所使用到的代币,这些区块链都具有独立的共识机制、数据储存、验证等设计的区块链架构,但最终会将数据通过哈希的形式以OP_RETURN的方式锚定到比特币区块链上,从而获得来自于庞大的比特币区块链算力的安全支持。

就像文章开头提到的,推行区块链应用锚定于比特币区块链的人们可能是出于稳定并推高比特币币价的经济动机。但除此之外也是由于比特币区块链的PoW机制已经获得了将近900P算力的安全保障,于是人们更倾向于信任比特币区块链而非新开发的独立区块链。

虽然不完全一样,但是这就有些像金本位时代的全球货币,前文中已经将比特币比作了贵金属通货,好比黄金,而各种应用币就像各个国家的法币。虽然法币都是中心化发行的,而大多数应用币还是分布式为主,但区块链应用为了增强自身安全性而锚定比特币的行为,则与曾经的主权国家为了体现对法币的信用背书而将汇率挂钩自身黄金储备的方法相似。

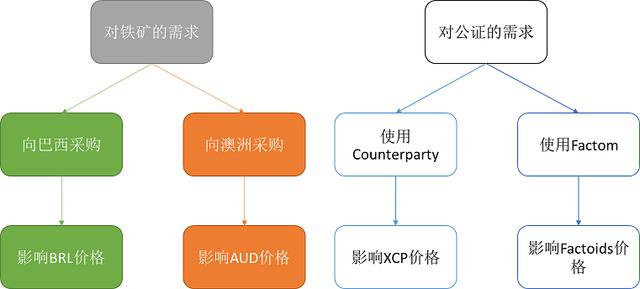

同样的,就像对一个主权国家相关资源的需求影响了其货币的外汇牌价一样,各种应用币的价格也根据人们对这种应用场景的需求变化而变化。

就像上图中,左图举了现实金融的例子,市场上对铁矿的需求会一定程度上影响产矿打过巴西雷尔及澳元的价格;相对的,右图中市场上对公证应用的需求则会影响Counterparty与Factom所构建的应有币的价格。

在现在的市场中已经存在了多个针对应用币的交易市场,例如Factoids在24小时内的交易量基本在3600多个比特币左右(Coinmarketcap.com,2016)。而随着区块链应用的进一步增多,在可以预见的未来或许针对应用币的交易也会日渐增多。

而从比特币的市场表现来看,近一年来比特币链上的交易并未明显增加,而大多数比特币持有者则更倾向于选择通过其他的应用媒介进行链下交易(Swanson, 2016)。这样的现象也就好似现实中很少人会使用黄金或者其他贵金属进行交易,而是选择各种货币用于支付。

现实的数字货币世界

随着区块链应用场景的开发以及区块链基础设施服务(BaaS-block chain as a service)的不断发展,由区块链及数字货币架构而成的经济体系将于现实经济体系日趋接近。这就像越来越多的传感器正在使得人的行为数据化,越来越多增强现实、虚拟现实技术在使得数字世界与现实世界合二为一,区块链与数字货币组成的虚拟经济市场也将会与现实经济世界的联系愈加紧密,而虚拟世界本身也会随着参与者的增加而更接近现实。

毕竟,不论是现实世界还是虚拟实际,参与其中的最终控制者都是人类。我们有理由相信,即使世界被AI统治,那时候的AI也会与现在的人类有相似的行为,就像凯文·凯利提到的那样,机械世界的未来是生物化、拟人化。所以我们或许并不用去惧怕虚拟世界亦或是惧怕数字货币世界,因为它的运行规则必然是现实的映射。

声明:此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。本网站所提供的信息,只供参考之用。