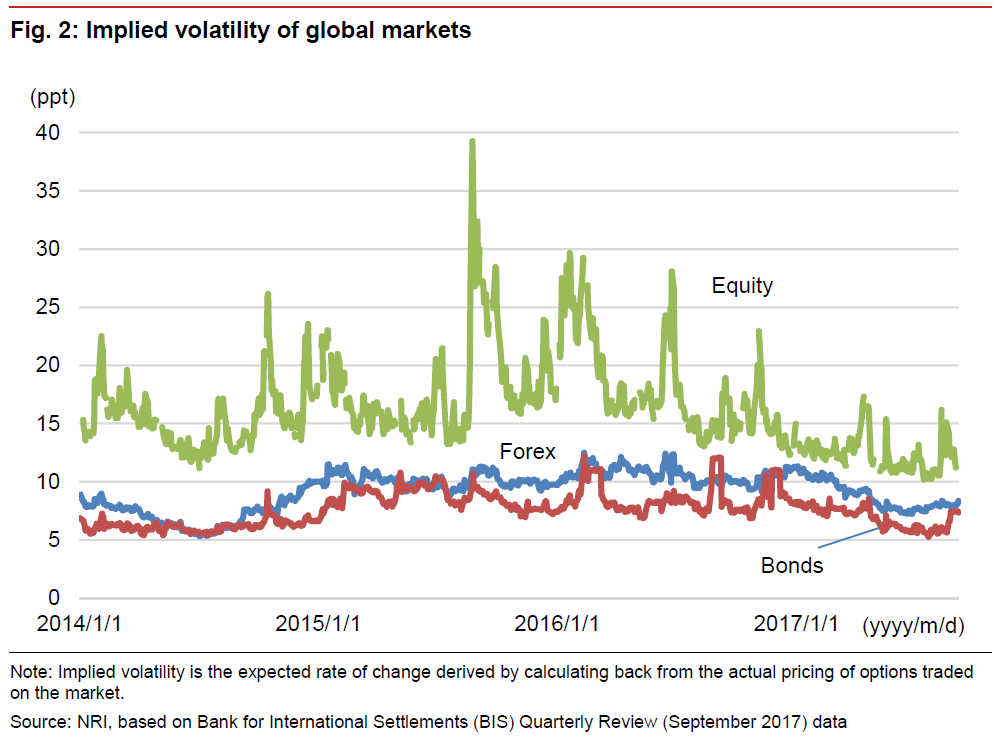

债王格罗斯:比特币的高波动性 令其成不了货币

前日本央行高官、野村研究院执行经济学家木内登英,在11月1日的研报中曾指出,在波动率低迷犹如“一潭死水”的市场上,投资者已经从追求高收益转向追求高波动“赚快钱”,而目前日内波动上百美元都不足为奇的数字加密货币(cryptocurrency,例如比特币),作为一种高波动性的投资品可说是“正中下怀”。

然而全球最大共同基金PIMCO创始人“债王”格罗斯今天在接受彭博TV采访时直言,虽然比特币因其稀缺性导致交易所价格节节攀升,然而被投机客所青睐的高波动性,恰恰是阻碍比特币成为货币的最大绊脚石,和货币作为价值存储手段的性质背道而驰。

现代货币经济学中为大众所广泛接受的货币三性质,包括“交换媒介”、“价值尺度”和“价值存储”。而格罗斯质疑的,正是最后一点。货币作为价值存储手段的效能,与其价格的大致水平息息相关;如果价格水平出现非常显著的波动,那么其作为价值存储手段的效能也就大大折扣,甚至不复存在。

在格罗斯看来,比特币价格当下的暴涨,是08年金融危机后全球央行量化宽松信贷扩张的直接产物;在全球央行降息“放水”之后,其他的资产品类迎来了价格水平的空前膨胀,而追求更高收益的投资者风险偏好也越来越激进,“上蹿下跳”的比特币也就成了他们短期内的首选。

格罗斯:比特币的根基在于央行信贷扩张 来源:彭博TV

比特币暴涨也能怪“央妈放水”?格罗斯:没错!

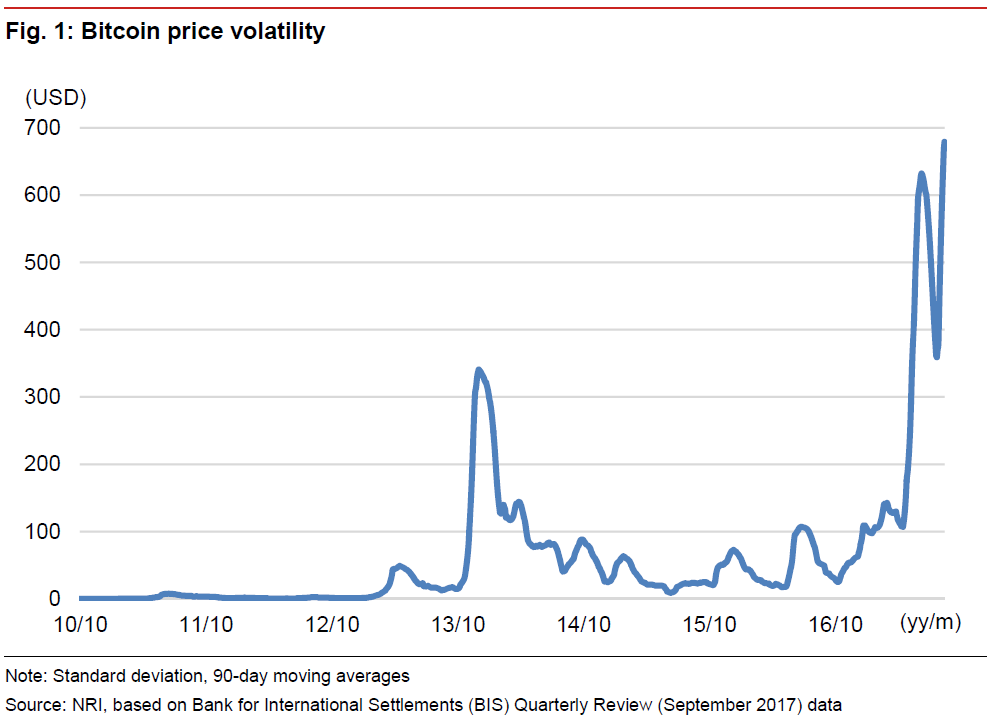

其实这已经不是格罗斯第一次“指证”全球央行政策是“罪魁祸首”了。08年金融危机之后全球“央妈”大举释放流动性刺激经济复苏,所带来的低利率环境当前看似永无止境。寻求收益增长的投资者不得不将资金投入信用违约风险较高的高收益债券,而资本追求高收益的压缩效应又使得债券收益率普遍承压,全球市场都出现公司债发行利差(与无风险利率的利差)的不正常现象。

风险收益收窄的同时,各大类资产价格迎来普涨,而“只涨不跌”的价格,意味着波动率的持续下滑。格罗斯10月初曾表示,目前利差紧缩的“假市场”上根本没有收益增长的机遇可言。

股市债市汇市的隐含波动率均接近历史低位 来源:野村证券,国际清算银行季度数据

然而比特币作为一个新兴资产品种,日内交易波动幅度达到上百美元却是家常便饭,而在其他投资品的市场看来,这是完全无法想象的。风险偏好越来越激进的全球投资者自然不会放过这样一个赚快钱的机会。

比特币的价格波动区间已经从原先的300美元左右飙升至接近700美元(90天移动均值) 来源:野村证券

不过在格罗斯对货币“价值存储”性质的讨论中,还隐含着央行信贷扩张的另一个更加恐怖的“后果”:在“央妈放水”的过程中,各国法币本身作为价值存储手段的效能也被削弱了,民众面对潜在通胀的恐慌使其对国家法币体系的信任也逐渐消磨殆尽。本轮比特币的暴涨究竟是一时的flight to volatility(“追求高波动”)还是主权货币体系的黄昏,还待进一步观察。

声明:此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。本网站所提供的信息,只供参考之用。