金融界都在问:比特币已成为整个市场的领先指标?

因为一场两年来罕见的深跌盘整(从52周新高跌超10%),美股大盘在2月中止了此前连续10个月线收高的记录。当人们还在讨论谁是罪魁祸首时(VIX衍生品还是通胀走高?),被华尔街誉为“新债王”的双线资本创始人Gundlach指出了一个有趣的现象。

华尔街见闻曾提到,Gundlach在上周五接受财经媒体CNBC采访时有一个金句:“如果你想要知道股市的走向,就去观察比特币”,因为比特币走势基本等于大众与市场情绪的典型代表。

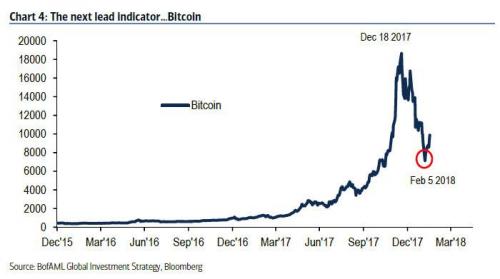

他发现,比特币去年9月7日以来的价格属于“直线上升”,从4500美元一路飙升至近2万美元,同期美股三大指数的走势也是这样。但比特币在去年12月中旬触顶后开始崩跌,似乎预言了美国股市接下来的动作:1月29日起的一周内跌至技术位盘整区间。

Gundlach甚至称:“如果股市再度下跌,我认为将由比特币新一轮跌幅引领。我个人实际上用比特币等投机性资产的情绪指标,作为未来股市可能性的一种指导。”

金融博客Zerohedge因此发问,比特币是否如这位金融大咖所言,已经成为整个市场的领先指标,而不再是此前“被鼓吹”成与其他资产相关性不强的非传统避险资产呢?

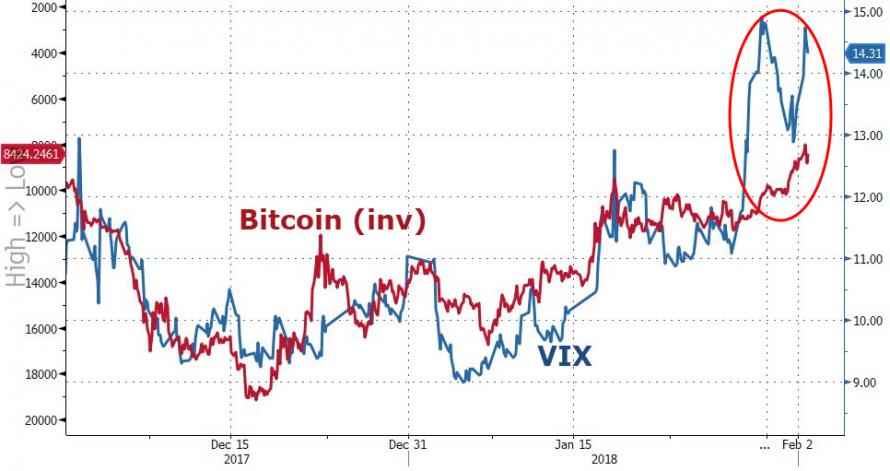

事实上,Gundlach的观点并不孤立,德银早在1月22日美股触顶前就发现,从2017年底开始,比特币的价格变动与美股“恐慌指数”VIX呈现更强的负相关性,即VIX上升时伴随比特币下跌。

这一模式在咨询机构DataTrek的本周研报中更为“清晰”(distinct pattern)。分析师Nicholas Colas团队认为,比特币在资本结构中作为一种风险最高的资产概念,已逐渐获得全球市场共识。随着数字货币正成为主流金融资产的一部分,它们的命运也与“风险承受度”更紧密地挂钩。

他的统计模型覆盖了两大标的过去10天的滚动均值,发现在本月美股深跌时,比特币价格与标普500大盘走势“显然存在一个高度相关的纽带”。

当2月6日美股还在下跌通道时,这一相关性达到了-1.0到+1.0区间内的0.79。不过价格(点数)之间的正相关随后快速减弱,到2月21日美股止跌反弹后变为了负值。

如果把统计时间扩大到过去90天的滚动均值,这种相关性也依旧存在,而且比过去两年(统计起点为2016年1月)都要高。研究发现,相关性抬升的转折点是2017年8月,当时比特币与美股走势从完全不相关,一下涨到了相关度为正的0.10,目前维持在0.25-0.30之间。

Zerohedge分析认为,虽然这种相关度在统计学上不属于绝对高位,但已经足够引发市场参与者重视。由此得出的结论是,比特币在价格下跌时似乎更能作为大盘下跌走势的前导指标。这样分析也符合逻辑,当市场的风险承受力突然发生转折时,会令资本蜂拥流出其他风险资产类别。

美银美林首席投资策略师Michael Hartnett也曾在2月研报中发问,下一个市场的领先指标是比特币吗?伴随而来的问题是:比特币的高波动性,也会成为未来大盘的“命运导师”吗?

声明:此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。本网站所提供的信息,只供参考之用。