匿名币前途未卜?Grin和Beam该走向何方......

当下很火的两款加密货币,可能并不适合投资。

Grin大红大紫,发行总量无上限,蕴藏着通胀危机,Grin的野心并不是与比特币对立,抢夺数字黄金的宝座,它要做数字法币。通胀宿命难以避免,迎接Grin的最佳策略只有一个字——卖。

Beam币价腰斩,算力出逃,创始团队丑闻频出,匿名币前途未卜,该走向何方?

文丨不亮

01

不断贬值的Grin

Grin开始走向币生巅峰。

主网上线第一天,9家交易所主动上线Grin,币价尽显凌厉之势。

根据Coingecko的数据,1月17日9时许,Grin全网均价为26.27美元,24小时最高价为261.65美元。

“Grin很容易成为继比特币之后最先进、最吸引人的加密货币。”

比特币官方论坛Bitcoin.org持有人眼镜蛇Cobra在推特上对Grin不吝赞美。

国内币圈大佬,火星人许子敬也发布微博力挺Grin,“Grin也许是近年来最硬核、最接近比特币原教旨主义的数字货币;小区块、纯匿名、抗审查,密码朋克、无政府主义再一次掀起波澜。”

然而巴菲特说过,“在别人恐惧时我贪婪,在别人贪婪时我恐惧。”当所有人都在试图向你兜售Grin的投资价值与加密理想时,你需要提高警惕。

从投资回报的角度来看,Grin或许并不是一个优秀的长期投资标的。

Grin发行总量没有上限,保持线性供应,挖矿产币速度不会变化。

这是一个持续通胀的货币模型。

在初期,通货膨胀率高企,每一分钟的挖矿产出都在稀释Grin的价值,但随着时间的推移,通货膨胀率会逐渐降低,并无限接近却又不等于零。

这一设计饱受质疑,因为在供给无限,需求有限的情况下,Grin的价值也会被无限稀释,为什么Grin会采用这样一种通胀的货币政策?

其实这恰恰能体现Grin的野心——Grin要做数字法币。

这使得它不再是“数字黄金”比特币的直接竞争对手,更像是一种货币尝试。

比特币总量恒定,产量每四年减半,这是一个不断通缩的货币模型,这导致两个后果:1.早期矿工注定比后期矿工获益更大;2.比特币成为了价值储藏工具,也就是数字黄金,而不是货币。

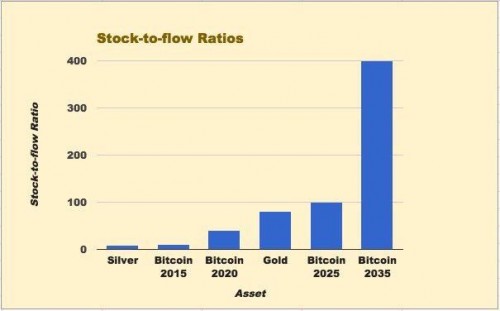

比特币之所以被称为数字黄金,是因为它拥有较高的库存流通比率。

库存流通比率是库存中持有的数量除以每年产生的数量,库存流通比越高,资产的通货膨胀率就越低,预计到了2025年,比特币的库存流通比将会超过黄金。

在比特币已经取得广泛共识的情况下,如果Grin再以相同的货币政策亮相,直接挑战比特币,它很难获胜。

在Grin初期,库存流通比率低,通货膨胀率极高。Grin每年产出2.7亿枚币,通货膨胀率在第三个月为400%,一年之后为100%,这会刺激支出,而不是持有。

一旦Grin Coin大量流通,产生网络效应,就会创造更广泛的货币分配;与此同时,它也阻止了投机,早期持有者的Grin将被大幅稀释,因此支出Grin比持有它更合理。

如果有人想靠挖矿囤积Grin,发财致富,还是醒醒吧,事实上大概率会被套牢。

这也符合Grin团队的远景,开发者Michael Cordner在访谈中曾表示:

第一,如果是通缩的货币政策,早期矿工不可避免的会比后期的矿工获益更大,这不是我们希望看到的。第二,我们认为这会使Grin更容易成为货币,而不是像比特币一样成为一种价值储存。如果Grin的价值不太可能变化,大家就会更愿意使用而不是投机地囤积。

到了后期,因为产出率保持不变,挖矿所产生的代币占已有供应量的比例会逐渐下降,库存流通比会逐渐上升,到了那时候,货币的存储价值才会体现,最终Grin可能变成一个更适合作为价值交换的低通货膨胀货币,但这种情况要许多年后才会发生,至少十年之内无法看到。

最理想的情况是,在大量发行基础货币后,代币的损失率超过新发行量,维持一个较低的、永久的通货膨胀,这样即可以解决矿工长期激励的问题,也不会导致任何的代币稀释。

但对于个人投资者来说,持有不断贬值的货币并不是一门好生意。

黄金有长期投资价值,而货币没有!

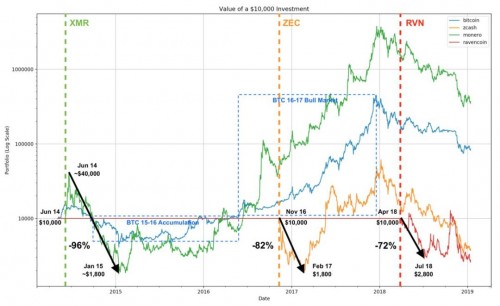

看看隐私币前辈们的历史经验教训,无不是上线猛涨,然后持续大跌。

学会交换,而不是储藏,所以针对Grin的最佳策略只有一个字——卖。

02

Beam:“骗子”们的项目

与被热捧的Grin相比,Beam这两天日子并不好过。

羽翼还未丰满,币价与算力双双下跌。市场价格从一周前的10元直线跳水到5元,场外价格每一天都在以1元为单位向下递减;随着Grin主网上线,矿工纷纷用矿机投票,算力出逃至Grin,根据星火矿池的数据,Beam全网算力在1月16日这一天,骤降23%。

“因为屯Beam,我现在已经亏了几万块!”

谈起Beam币价腰斩,李超唉声叹气,很是郁闷。在Beam上线初期,他以10元的价格在场外大量收购了近8万元的筹码,计划涨到15元就全部抛出去,没想到现实直接在预期收益前加了一个负号,现在反而亏损50%。

在舆论上,Beam也一直不讨好。

因为20%的“挖矿税”,以及接受了16家基金的投资,从一开始,Beam就饱受中心化的质疑,如今越来越多的反对者挖出Beam团队的黑料,射出两颗舆论子弹,更是让Beam雪上加霜。

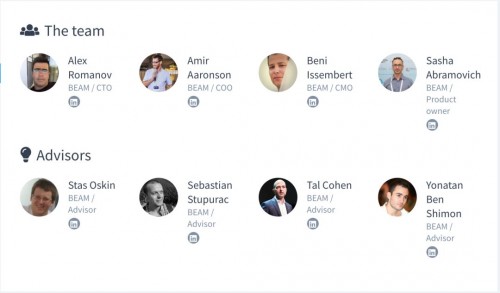

第一颗子弹对准了Beam首席运营官Amir Aaronson。

在加入Beam之前,Amir Aaronson是一个连续创业者:2015年联合创立以色列公司惠誉,融资50万美元,致力于打造创新捕鱼设备;2017年出任Playtness首席运营官,通过智能合约构建健身会员的生态系统。

2018年7月,Playtness进行了ICO,募集以太坊,但是仅几个月后,网页便无法打开,电报群消失解散,Facebook和Twitter同时停止更新,Amir Aaronson也开始了他的再一次创业——Beam。

第二颗子弹又径直射向了Beam“消失的顾问”Yonatan Ben Shimon。

在Beam早期的团队介绍中,Yonatan Ben Shimon名列其中,而现在打开官网查询,Yonatan Ben Shimon却不翼而飞。寻根究底,消失的顾问其实是一污点“罪人”。

Yonatan Ben Shimon是区块链项目Matchpool的联合创始人兼首席执行官。

Matchpool通过ICO在48小时内筹集了570万美元,但在ICO结束的第二天,另一位联合创始人宣布Yonatan Ben Shimon将离开该项目,并且人们发现Shimon从公司钱包内拿走了170万美元。该团队后来试图证明这是他们的内部的优化策略以及钱包本身的问题,但始终无法让人信服。

币价下跌、算力骤降、创始人信用污点、中心化质疑……Beam的隐私币逆袭之路,一片坎坷。

Beam如何才能绝地反击?

“现在唯一的希望是祈求Beam上火币币安这样的大型交易所”李超仍对Beam抱有期待,期待Beam团队以及他背后的基金能够各显神通,让Beam上一些大型交易所,刺激需求。

毕竟,被套牢的人除了割肉,能做的只有等待和祈祷。

声明:此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。本网站所提供的信息,只供参考之用。