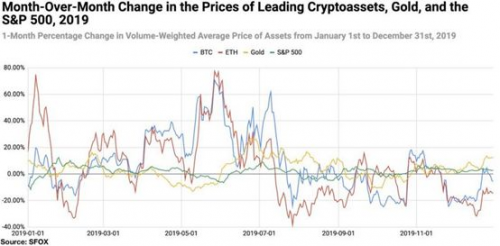

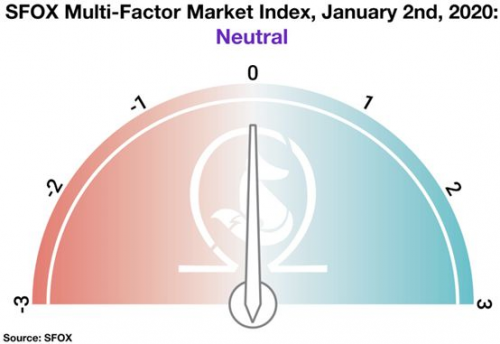

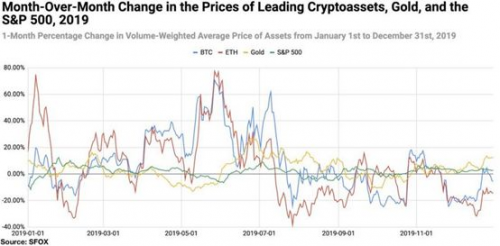

比特币2009年1月开始挖矿,2012年11月28日减半,在减半之前的这一年内,BTC迎来一个牛市,从1万个比特币换两个披萨涨到13美元一个。 2012减半之后到2013年4月份迎来又一波牛市,从13美元涨到250美元左右。之后从2013年4月份到10月份进行调整。调整完毕后又迎来一波牛市,从100美元涨到1100美元左右,上涨幅度上百倍。从2014年1月份开始,整个2014年都是熊市,一直跌到2015年1月。从2015年1月份到8月份依然处于盘整阶段--牛皮市。2014年到2015年整整一年半的时间都是熊市。从2015年8月底到2017年12月连续上涨两年,币价从200美元涨到2017年12月的19891美元。从2017年12月到2019年2月整整两年年多点的时间,BTC完美地走了一个熊市。2019年2月至今,BTC又是一波牛市,从3400美元最高涨到14000美元。 从上面的数据可以看出,2012年BTC减半,从2011年到2013年走了三年的牛市。2016年BTC减半,从2015年到2017年走了三年的牛市。2020年减半,牛市行情应该会从2019到2021,按目前币价的走势来看,非常吻合前面两次的减半行情节奏,所以我们有理由相信减半行情大牛市会存在的,并且已经开始了。 据最新的SFOX统计,比特币在2019年的年回报率(93.80%)高于标普500和黄金,并且创下了历史波动率最低(32.05%),同时还显示出与标准普尔500指数和黄金缺乏相关性。 当我们进入2020年的时候,SFOX多因素市场指数显示加密市场展望仍保持中性,且它正略微偏离熊市走向牛市。 不仅如此,进入新年以来,投资者对比特币减半行情的期待越来越高。当前市场对由比特币减半事件导致的牛市的预期主要基于前两个减半的后果。从下图可以看出,在第一次减半后,BTC的历史最高价(ATH)在367天后被打破,BTC市场价格飙升了9,260%。在第二次减半之后,新的ATH达到526天,价格上涨了2976%。

尽管与以前的减半周期进行了比较,并且出现了各种因素,例如比特币的市值增加而衍生品市场减弱了波动性,但许多人仍然认为,第三次减半肯定会使比特币价格上涨十倍以上。

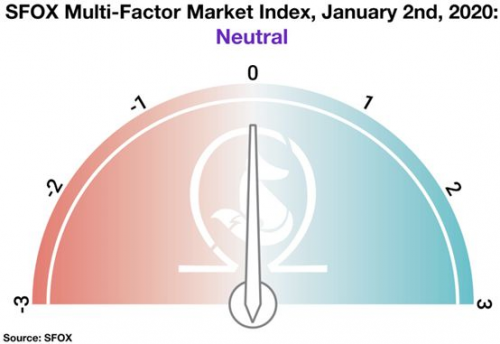

根据计算和分析,一个月前被定为中性的SFOX多因素市场指数截至1月2日仍保持中性。但是,在该评级的范围内,它已开始略微走出看跌状态指标(-1)的方向朝向指标(+1)的看涨方向。 通过专业的、可量化的指标来分析四个市场因素:价格动力、市场情绪、波动性和该行业的持续发展,从而确定该指数的月度价值。

通过观察BTC、ETH、BCH、LTC、BSV等30天历史波动率,我们发现一般的密码波动率在2019年初下降,在年中上升,在年末下降。BTC的波动性在2019年初为70.21%,4月1日跌至17.86%,7月20日攀升至102.53%,12月底跌至32.05%。 通过将ETH、BCH、LTC、BSV等30天历史波动率视为BTC

30天历史波动率的百分比,我们可以看到,山寨币在波动率上经历了几次剧烈的尖峰,与BTC全年的波动无关。 综上所述,BSV等在BTC独立的大幅波动性方面似乎是最为突出的。 在“减半行情”的推动下,以BSV为首的减半币种带头冲锋,同时市值排名在10-50位的项目展现出了极强的上行趋势,反过来也推动了比特币和以太坊的稳步上涨。Tokenview统计了2020年1月份的链上活跃度数据,发现了一些有趣的地方。

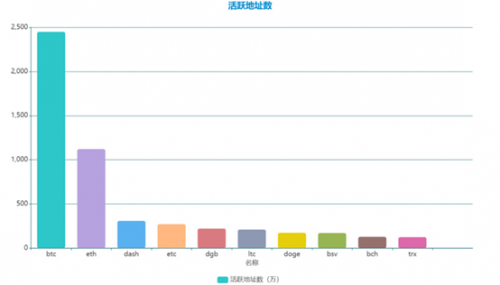

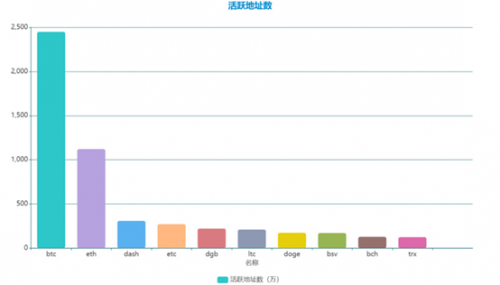

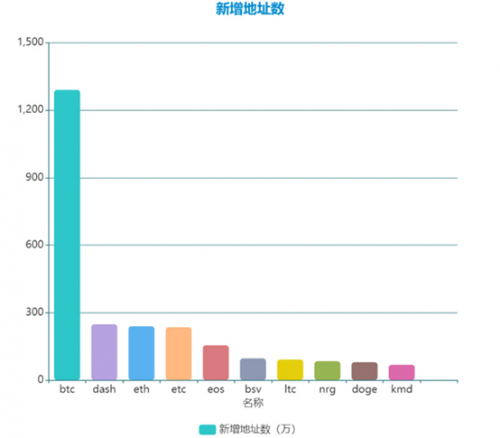

在过去的一月中,比特币和以太坊的链上活跃地址数依旧稳居前两位。Dash,ETC以及BSV为代表的“减半阵营”取得了不错的成绩,Dash的单月活跃地址数达到了308.3万,ETC紧随其后,以271.4万的数字位列第四名。

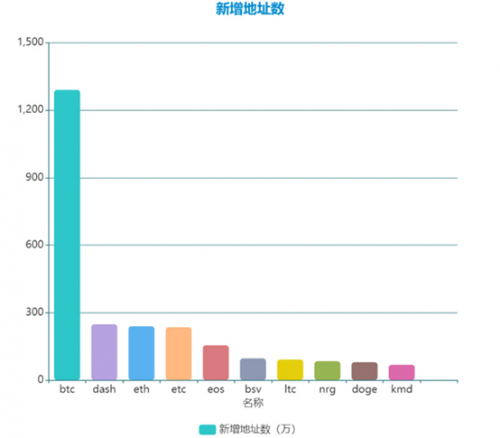

如果说活跃地址数可以类比为互联网中的“日活”,那么新增地址数则可以粗略的理解为“拉新”。 数据亦能反映出以上观点。比特币的王者地位依旧是其他项目难以撼动的,减半行情三兄弟:DASH,ETH以及BSV均位居前列。受众众多的狗狗币和上月表现良好的科莫多进入前十名也算情理之中。而EOS作为唯一入选的DPOS共识项目,勉强为该阵营撑住了门面。

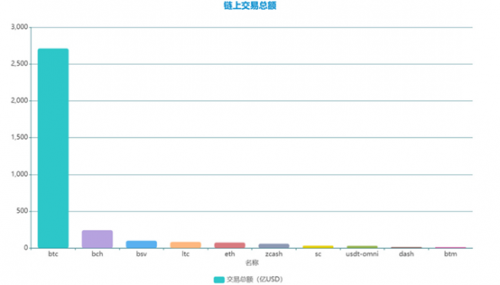

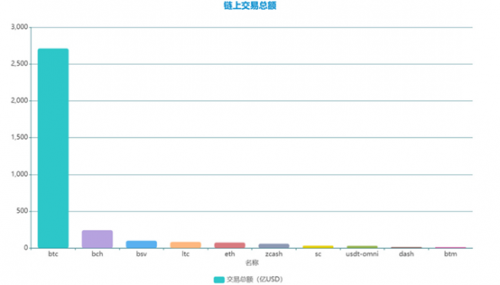

在链上交易总额数据上,比特币再次展示了其无解的地位。即使后来者们的转账体验已经丝滑流畅。 比特币网络在一月份共计处理了价值2712.79亿美元的链上交易,这一数字大到让Excel软件默认显示了2.71279E+11的科学计数法。BCH和BSV分列二三位的事实也足以告诉大家比特系共识的强大。 链上活跃度往往只反映了项目的基本面,且可能与二级市场的关系存在一定的延迟,因此,在决定进行某些操作时,还需关注更多的市场信号,并牢记风险。 值得注意的,比特币价格在减半后的上涨趋势是每隔一段时间就延长一次。对于追求回报最大化的交易员来说,他们应该注意到,这个市场周期预计要到2022年才会结束。(本文不构成任何投资建议,币市有风险,投资需谨慎)

声明:此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。本网站所提供的信息,只供参考之用。