黄金暴跌带崩比特币,但机构看涨情绪依然高涨

昨天凌晨,此前一路狂奔向上的黄金价格突然“变脸”暴跌,迎来了7年来最大的跌幅!在金价崩盘的带动下,其他贵金属品种也纷纷下跌。与此同时,比特币也未能幸免,价格从12000美元附近一度逼近11000美元。

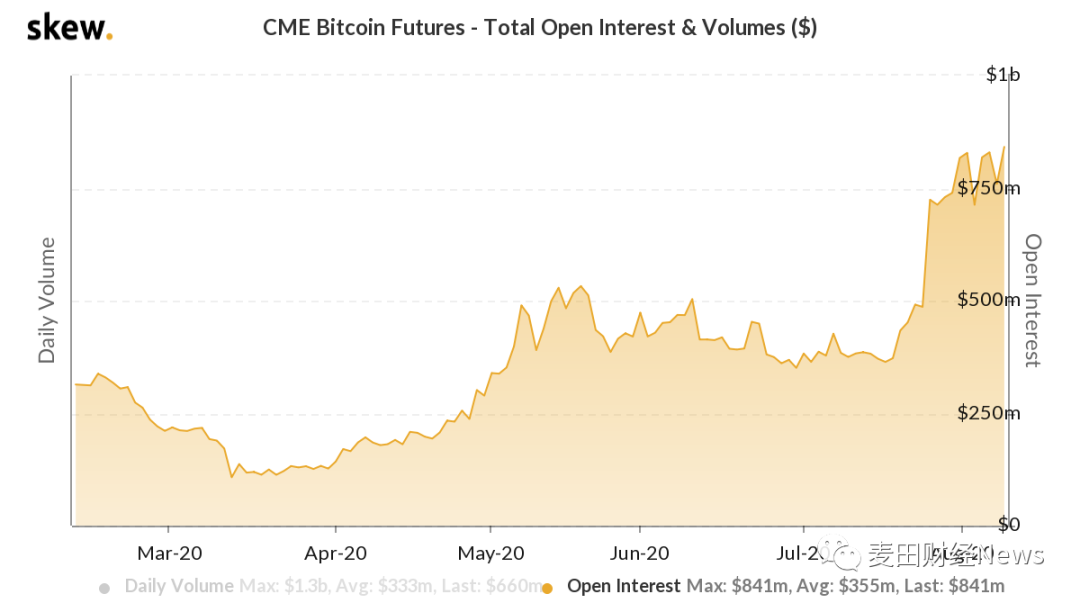

不过,在比特币价格一路走低的情况下,芝商所的比特币期货未平仓合约却创下了8.41亿美元的新高,这也进一步突显出机构投资者对比特币的兴趣与日俱增。

当然,仅仅凭借这一数字,并不能就断定比特币在后市继续看涨,但是它的确表明,专业投资者对比特币的兴趣继续以惊人的速度增长。

期货溢价提供了更有用的数据

衡量投资者对期货合约情绪的最佳方式是通过衡量他们相对于比特币在现货交易所的市场价格的溢价。通常,对于芝商所期货的1个月合约而言,该指标应该显示0.5%至1%的溢价。

另一方面,过高的溢价也将创造套利机会,因为人们可以卖出期货合约,同时在现货市场上买入相同数量的现货。这是一种中性的市场策略,通常被称为“现货持有套利”。

从上图中我们可以发现,自3月中旬以来,芝商所的比特币期货基差一直保持在一个较为有利的水平,最近连续十天都维持在1%以上的溢价水平。

而积极的基差和溢价水平,意味着卖家需要支付更多的钱来延期平仓。

这种情况被称为期货溢价,是衍生品市场健康和看涨的主要指标。而当未平仓权益增加时,尤其如此,因为在这些理想情况下,意味着新的头寸也正在被创建出来。

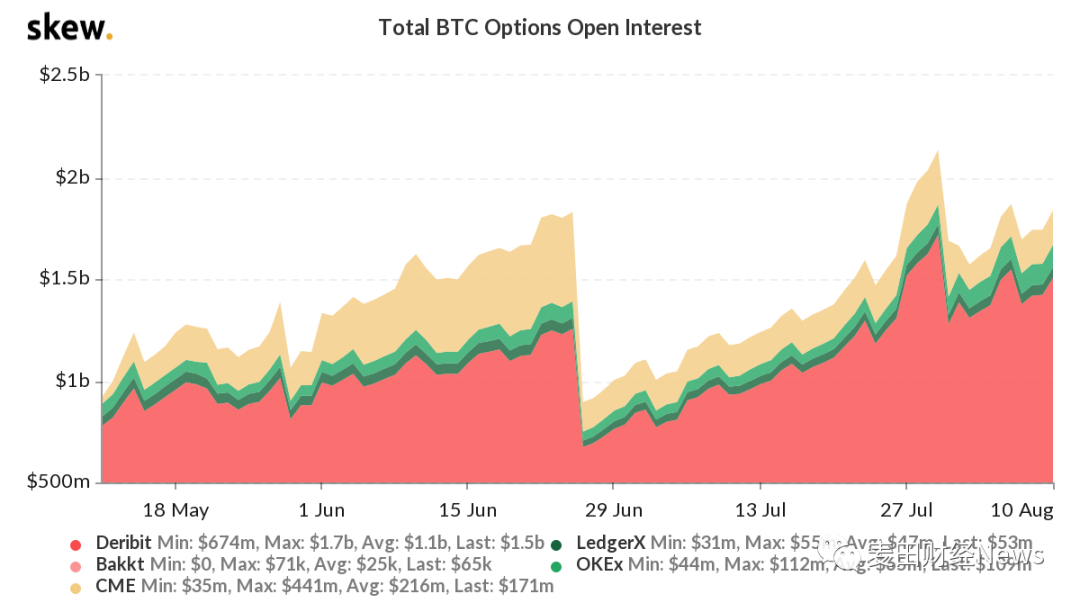

芝商所还在今年1月推出了比特币期权合约。不过,与目前领先的比特币期权交易所Deribit相比,芝商所的比特币期权交易看起来还是相对较为温和,但是也还是在6月下旬达到了令人印象深刻的4.4亿美元的未平仓权益。

而目前,芝商所的比特币期权未平仓合约依然有1.71亿美元,而且主要集中在看涨期权上。芝商所的比特币期权合约在每个月的最后一个周五到期,所以在图中我们可以发现每到那一天未平仓合约都会大幅下降。

按照目前的情况,芝商所66%的未平仓权益将于8月28日到期,另有14%将于9月下旬到期。

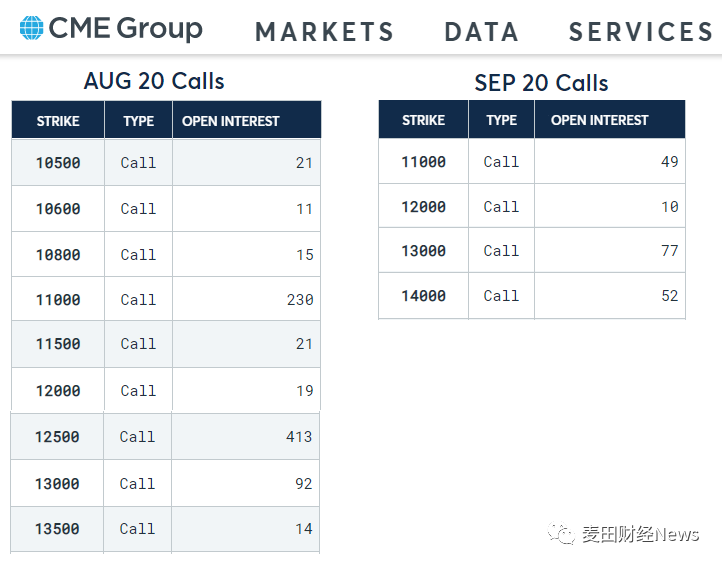

芝商所的比特币期权也发出了看涨信号

看涨期权通常与看涨策略有关。当然,也有一部分是“备兑期权”,这种看涨期权比较中性,只要标的资产保持在一定门槛以上,就能产生固定收益。

区分看涨期权用于市场中性策略的最佳方式就是监测未平仓权益的百分比是否远低于当前的市场水平。

找出这种差异对于正确衡量看涨期权主要用于看涨还是中性策略至关重要。

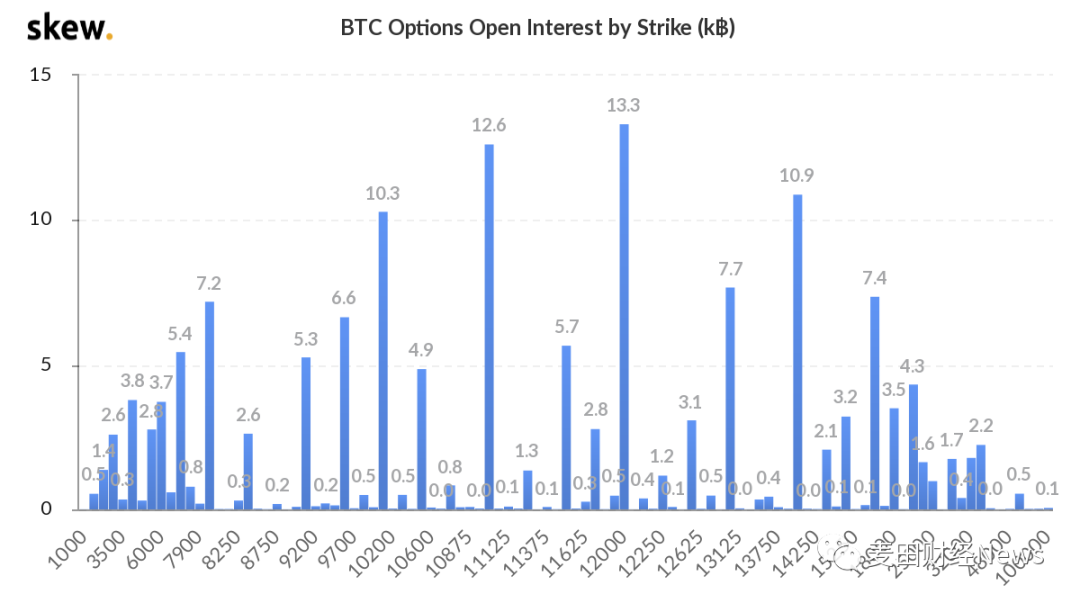

从上图中我们可以发现,芝商所的比特币期权合约在10000美元水平下方没有成交量。目前1.71亿美元的未平仓权益中,80%都是看涨期权,这也是另一个看涨指标。

从更大的市场来看,目前整个比特币期权市场累计共有44700个BTC未平仓合约是低于10000美元,总计5.14亿美元。这一数字仅占目前整个市场18.4亿美元未平仓合约总额的28%,这也表明目前整个比特币期权市场都是看涨,和芝商所的数据显示的结果是一致的。

着眼于现在,而不是过去

通过监测衍生品市场,人们可以衡量专业交易员的情绪,并更好地评估比特币在当前的走势。

虽然比特币未能突破12000美元的阻力位,并且正在测试11150美元的支撑。但是,目前比特币期货和期权市场都发出了看涨的信号,这要比2019年8月市场表现出的情况更为乐观,当时,比特币在尝试突破12000美元的阻力位失败以后,在接下来的五天里下跌了20%。

所以,当比特币在昨天晚上再度出现暴跌的时候,很多投资者都会怀疑去年的情况会不会重现,这也确实是一个合理的担忧。

但是幸运的是,就目前而言,从比特币生品市场的角度来看,到目前为止对后市依然是看涨的。

声明:此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。本网站所提供的信息,只供参考之用。