玩转 DeFi 多样化投资,一文了解流行 DeFi 指数

任何人都可以将其资金分配投资到指数中,诸如 ETF 或共同基金之类,从而获得多种资产组合的投资敞口,并在更广阔的市场中获得具有竞争性的收益。并且几乎不需要投资者具备什么知识,这无疑是一种「配置并忘记它」的最佳投资手法。

随着 DeFi 逐渐成为更广泛的加密市场的基础,任何加密投资者通过这种新的金融模式进行少量配置都是明智之举。

但是对于那些对去中心化金融(DeFi)以及每个协议背后的细微差别有深刻的了解的人来说,哪些代币具有有吸引力的经济设计,对于某些人而言可能是麻烦的,而对于另一些而言则是神秘的事情。

这时候就可以体现指数投资的价值了。指数投资实际上并不需要你对特定资产了解太多,更多的是需要您对要购买的行业的广泛影响要了解。举例来说,您对生物技术和生物分子工艺无需细致入微,就可以知道哪些公司是最适合投资的公司,您只需购买 SPDR Biotech ETF,然后就可以获得该行业创新的机会。

尽管加密指数的数量很少而且相互间的差别很大,但过去几个月来,推出了一些新的特定于 DeFi 的指数,使任何人都可以接触到 DeFi 的创新。

更好的是,随着流动性挖矿的兴起,许多代币化指数为流动性提供者(LP)提供了额外的收益。值得注意的是,它们都具备一个 ETH 对。

因此,通过成为 DeFi 指数的 LP,您的投资组合将持有 ETH 分配以及一篮子 DeFi 代币,同时获得很高的被动收益;这就使得这种指数成为 DeFi 和 ETH 多头最有吸引力的投资机会之一。

因此,让我们探索 DeFi 指数的现状以及其中蕴含的机会。

一览目前市场上流行的 DeFi 指数有哪些

下面这些 DeFi 指数将按照市值由大到小进行介绍

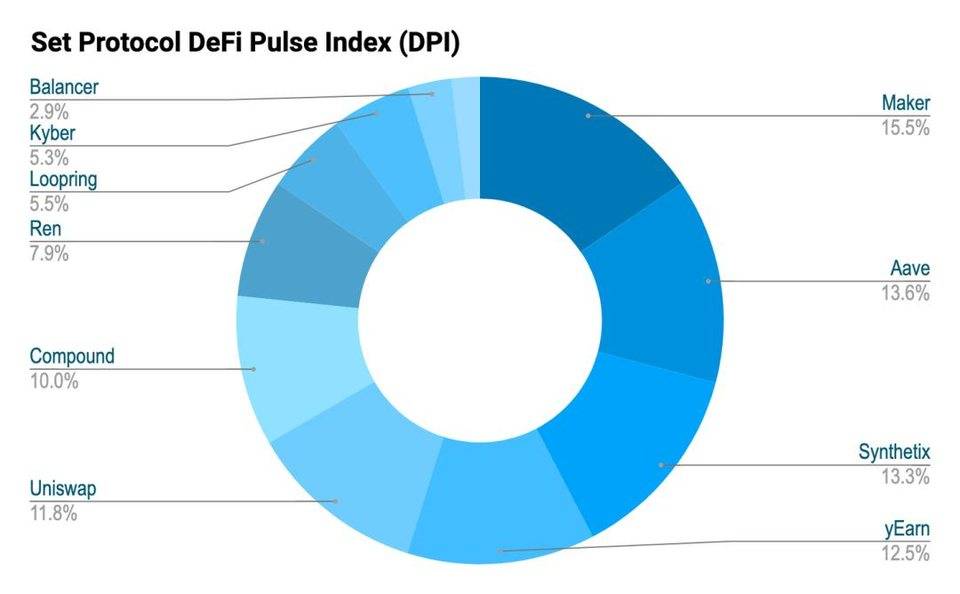

Set Protocol 的 DPI

市值:1450 万美元

资产数量:11

最大分配:Maker 的 MKR,15.5%

最小分配:Augur 的 REP,1.9%

是否有流动性挖矿:有— INDEX

费用:每年 0.95%

DeFi Pulse Index (DPI)是 DeFi Pulse 和 Set Protocol 合作创建的,是一种市值加权指数,覆盖了该领域中顶级的 DeFi 代币。

该指数中最大的资产包括 Maker (MKR),Aave (AAVE),Synthetix (SNX),yEarn (YFI)和 Uniswap (UNI),它们合计占指数的 66.7%。这些资产都是各自赛道的领导者,因此知道大多数产品组合都包含「蓝筹代币」,这使得持有这些代币变得相对稳妥。该指数还包括 DeFi 中的一些新秀,例如 Balancer 和 Ren,它们都是在今年年中才推出的。

需要指出的是,DPI 中持有的所有资产实际上都可以赎回为基础资产,这意味着您始终可以对 1 个 DPI 的基础代币进行赎回。

DPI 在最近推出的 Index Coop (一种去中心化合作社,致力于建立和维护加密指数产品生态系统)中还提供了诱人的流动性挖矿机会。

投资者可以为 Uniswap 上的 ETH / DPI 池提供流动性,将其抵押到 Index Coop Farm 进行流动性挖矿,并获得本地代币 INDEX 奖励,其 APY 大约为 65%。

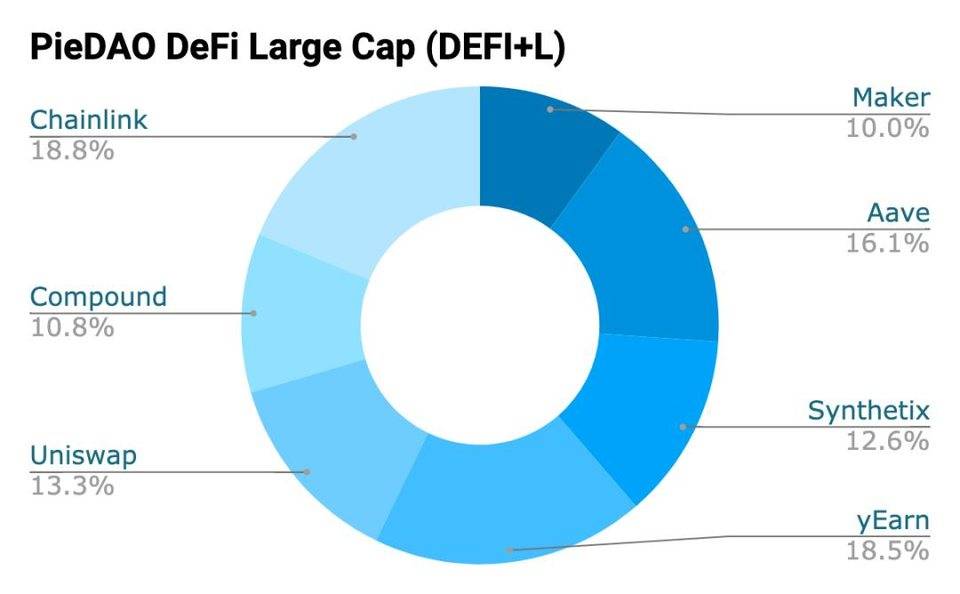

PieDAO DeFi + L (Large Cap)

市值:140 万美元

资产数量:7

最大分配:LINK,18.8%

最小分配:COMP,10.8%

是否有流动性采矿:有——DOUGH

费用:0.1%Swap 费用

PieDAO 是用于代币化加密 ETF 的协议,由去中心化社区管理。

PieDAO 的 ETF 与其他指数之间的显着差异是资产分配的中心化程度。

尽管 sDeFi 和 DPI 在指数中包含大约十二种资产,但 PieDAO 却更加集中化,因为其指数具有 6 至 7 种资产——我们稍后将讨论集中和多样化。

无论如何,PieDAO 的 Large Cap DeFi ETF 持有投资组合中的 7 项资产,并且是唯一提供 LINK 敞口的指数。鉴于 Chainlink 继续作为去中心化预言机成为基础架构中越来越重要的一部分,值得一提的是,LINK 系列 LINK Marines,占其投资组合的 18.8%。

PieDAO 最近还发布了协议的本地治理代币 DOUGH。向 DeFi + L Balancer 池提供流动性的用户将获得 DOUGH 代币的高额 APY,以及一些 BAL 代币作为使用 Balancer 作为流动性源的奖励。最后一个区别是,虽然 DPI Uniswap 池具有 ETH 的 50/50 池,从而使投资者平等享有 ETH 和 DeFi 代币的敞口,但 PieDAO 的权重为 70/30,因而这个流动性池更倾向于这个 DeFi 指数。

考虑到这一点,如果您认为 DeFi 在未来将会表现胜过 ETH,那么那些为 Balancer 70/30 池提供流动性的 LP 将有更大的 DeFi 收益敞口,而遭受的无常损失则更低。

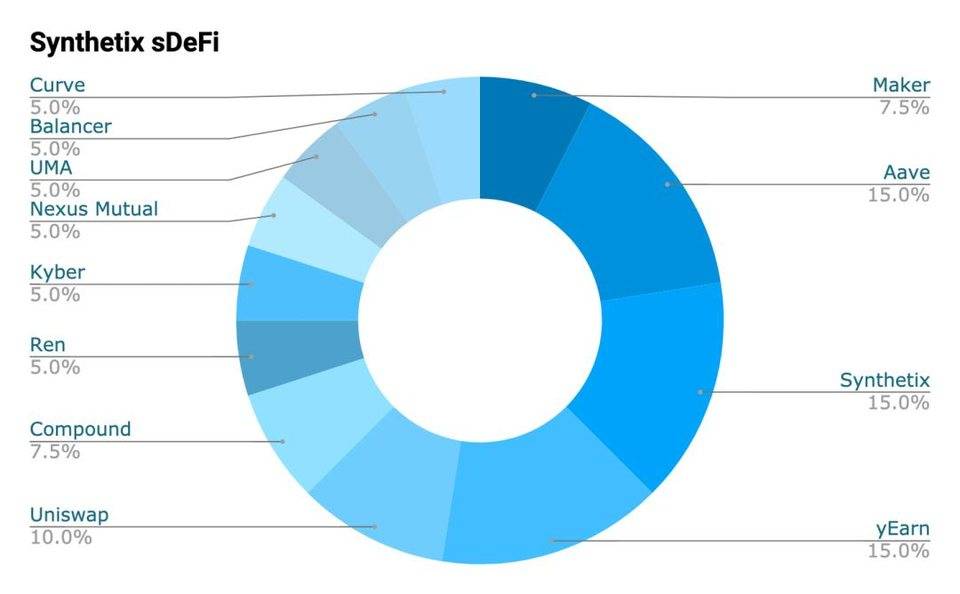

Synthetix sDeFi

市值:120 万美元

资产数量:12

最大分配:AAVE,SNX,YFI,15%

最小分配:NXM,UMA,BAL,CRV,REN,5%

是否流动性挖矿:否

费用:无

Synthetix 的 sDeFi 指数纳入了 12 种资产,是该领域历史最悠久,最多样化的指数。最近几周,该指数进行了更新,将 YFI,UNI,wNXM 和 CRV 添加到组合中,同时删除了 ZRX,REP,LRC 和 BNT。也就是说,sDeFi 索引包括 DPI 中未包含的其他一些资产,如 NXM,UMA 和 CRV。

此外,与 DPI 指数不同,sDeFi 指数是一种合成资产,可跟踪基础资产的价格,而不是可赎回所有资产——对于那些有兴趣赎回其基础资产指数的人来说,这是一个重要区别。

尽管没有其他类似的直接流动性挖矿激励措施,但您始终可以将 SNX 抵押到该协议中,以铸造 sUSD 并使用该资金购买 sDeFi 指数,而您所抵押的 SNX 则获得通货膨胀奖励和交易费用奖励。

但是,您必须偿还 sUSD 债务才能赎回已抵押的 SNX!

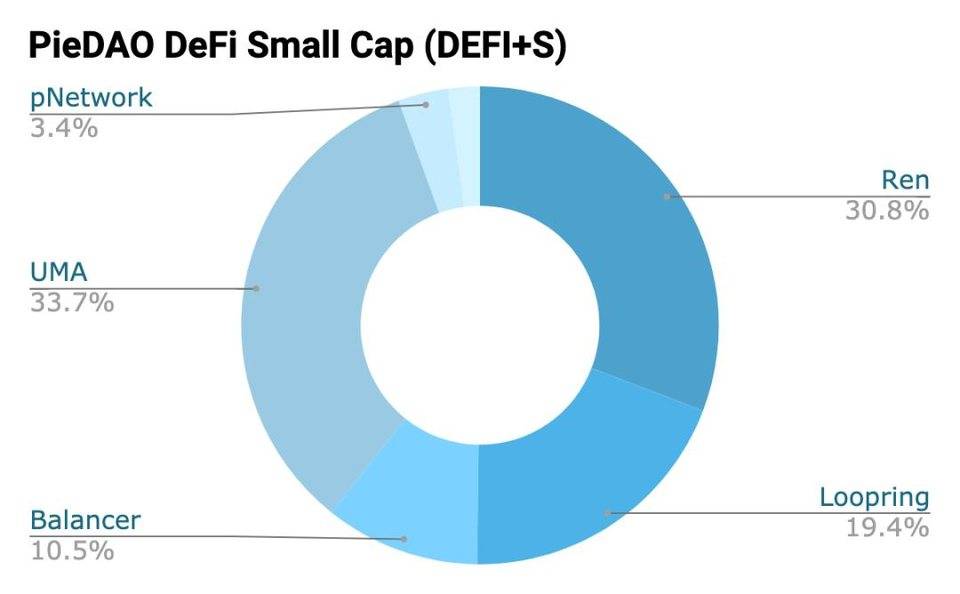

PieDAO DeFi + S (Small Cap)

市值:97 万美元

资产数量:6

最大分配:UMA,33.7%

最小分配:MLN,2.1%

是否流动性挖矿:是-很好

费用:0% Swap 费用

与 PieDAO 的 Large Cap ETF 类似,Small Cap DeFi ETF 具有中心化的代币篮子,迫使投资者对基础代币有更高的信念。

具体来说,约 64%的 ETF 仅由 REN (跨链流动性协议)和 UMA (广义衍生协议)组成。尽管自#DeFiSummer2020 (DeFi 夏季热潮)以来,两种资产的表现都不错,但是鉴于这两种资产占投资组合的绝大部分,您应该放心对每种资产持多头头寸。

与 DeFi + L 相似,DeFi + S ETF 利用 70/30 比重的 Balancer 池提供了一个有吸引力的流动性挖矿机会,LP 可以通过获得的 DOUGH 来赚取约 118%的 APY,同时保持对 DeFi 代币集中押注的大量敞口。

对于所有看涨 REN 和 UMA 以及 BAL 和 LRC 的风险投资加密货币投资者,这就是您可以拥有的 ETF。

对于那些难以在 DeFi + S 和 DeFi + L 之间进行选择的人,PieDAO 最近推出了 DeFi ++,它将两种 ETF 结合在一起,成为一个单一的,代币化(且高度多样化)的投资工具。

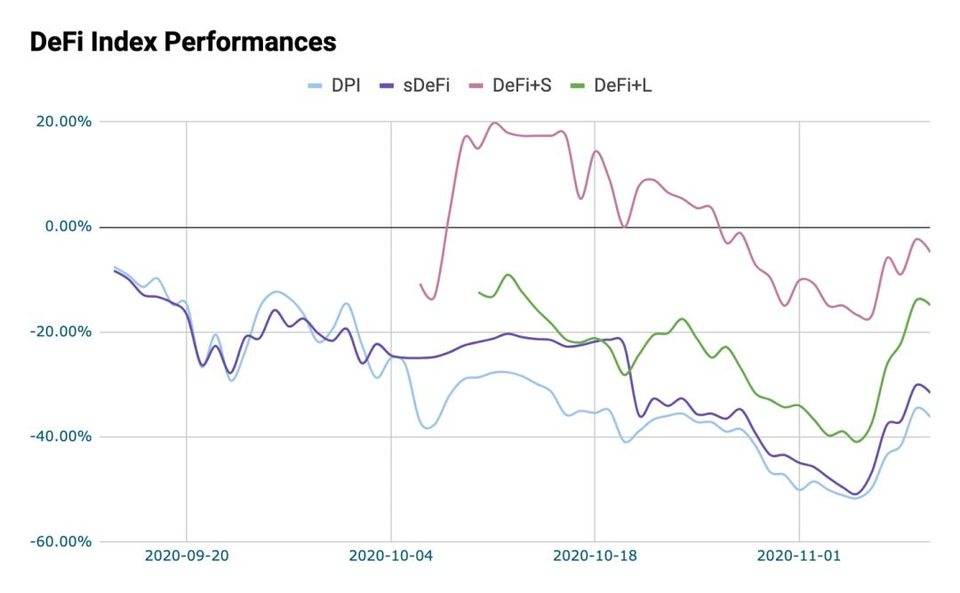

指数表现

由于这些 DeFi 指数的大多数刚刚上线几周,并且在 DeFi 熊市之中,因此很难评估历史表现。无论如何,以下是上述 DeFi 指数在熊市中过去几周的表现概况:

PieDAO 的 Small Cap ETF 是迄今为止表现最好的,因为该 ETF 使持有人避过了自 9 月份峰值以来 DeFi 的重大损失,仅损失了其价值的 5%。

另一方面,在市场周期的高峰期推出的 DeFi Pulse 的 DeFi 指数表现最差,因为自成立以来其价值下跌了大约 36%,比 Synthetix 的 sDeFi 表现更差,后者同期下跌了 32%。

DeFi 最近的反弹对所有指数而言都是好兆头,但是,现在仅有几周的数据而不是几年,因此要判断哪种 ETF 最适合您投资,现在还为时过早。所以对目前的数据,你半信半疑就好。

最重要的是,取决于您对每种基金所持资产的偏好。

集中投资与多元化投资

买入指数是获得多元化市场机会的最佳方法。您不必担心开放式金融背后的细微差别,让您在使用加密货币投资组合时安心。

但是这里有一个警告。

由于多元化是减轻风险的好方法,但您在本质上也减少了潜在收益。通过投资赚很多钱并不是通过将资金投入数十种资产来实现的,而是要进行集中的下注。当您对一项投资的长期前景建立坚定的信念并向其大量分配投资组合时,便能赚到真正的钱。

这就是著名的价值投资者本杰明·格雷厄姆(Benjamin Graham)和沃伦·巴菲特(Warren Buffett)的投资理念。格雷厄姆(Graham)在 1948 年以 712,000 美元的价格将其合伙人的大约 25%的资本投入了 GEICO,相对于他的业绩和一般投资策略而言,这是前所未有的投资分配。但是 25 年后,这笔投资价值达到 4 亿美元。他对该公司的未来前景持坚定态度,并付诸行动。最终的收益很好。

如果格雷厄姆在同一时期内将相同的资金投入到 S&P500 指数中,他现在将获得 550 万美元的投资回报,这是一笔不错的回报,但与他坚信一家公司可以获得成功并进行集中投资相比,550 万美元显得相形见绌。

就是这样。因此,尽管对指数进行投资是一种可行的策略,尤其是对于那些刚接触 DeFi 且没有时间深入研究每个协议的人来说,很难要胜过那些有知识并愿意承担更高风险的人,这些人坚信少数协议未来会获得成功并对它们进行集中投资。

但是从长期来看,这些数字将说明一切。

对于那里的收益农民来说,大多数新指数都具有吸引人的机会,可以赚取高收益的被动收入,同时保持对以太坊的投资以及加密货币最热门行业的多元化投资组合。

随着 PieDAO 和 Index Coop 现在有效地竞争以创建最佳的加密货币指数,2021 年将为该行业引入大量新的多元化基金。

所以,保持关注吧。

声明:此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。本网站所提供的信息,只供参考之用。