DeFi 主经纪商为何能令 DeFi 侵蚀中心化交易所市场?自身又有何风险?

在传统金融中,当用户在屏幕上点击「购买」时,会得到无缝的体验是,几秒钟后就可以接触到金融产品。在幕后,大量的金融工程和基础设施提供了这种无缝的体验。在算法交易者、经纪商、投资者、丰富的法规与数十家其他中介机构之间随之产生一个分布式系统问题。

去中心化金融 DeFi 则是通过允许近乎即时的结算和直接托管来扭转这一局面。话虽这么说,但随着开放的金融原语不断发展,诸如协议之类的聚合主经纪商(prime broker)将出现,从而将低效率现象从市场中挤出,并极大地增加了流动性,从而提高了整个市场的效用。核心问题是这些协议具体什么样?

社区开始对此展开讨论,价值叙述已趋向于通过提供越来越多的金融产品和协议级别,利用再质押(rehypothication)和保证金杠杆交易(margining)来扩展现有 DeFi 协议。Yam Finance 创始团队成员之一的 Dan Elitzer 关于 养耕共生的收益培育(aquaponic yield farming)研究和 YAM 发起人之一的 Trent Elmore 的这条精彩的 连环推 很好了体现了这一愿景,而 Synthetix 是已经在这一方向采取行动的最明显例子 [1]。不过,我本文的目标是设计另一种途径,力图将资产和衍生品的发行与主经纪商之类的服务区分开。

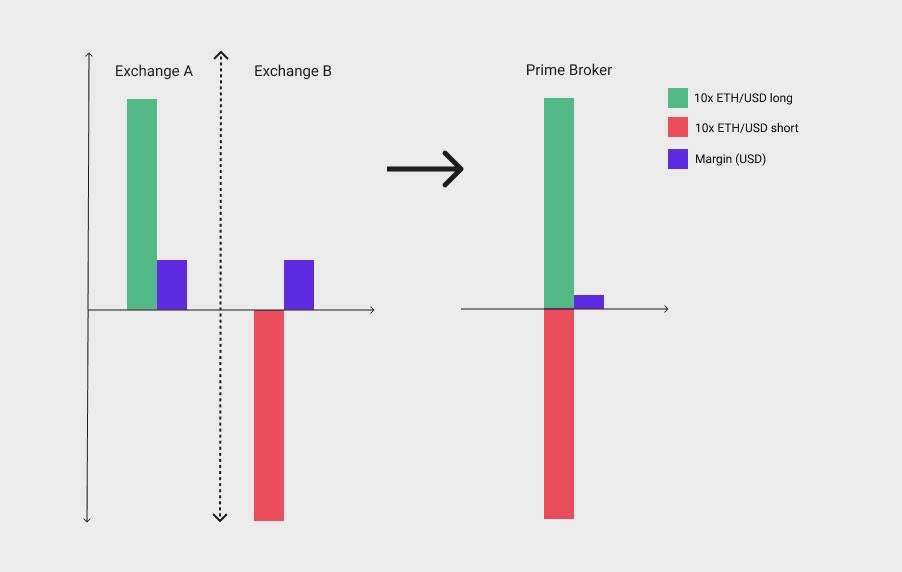

在某些条件下,金融市场变得高度流动。第一个是真正的需求和交易流,创纪录的 DEX 交易额进一步凸显了 DeFi 领域越来越多看到这一趋势 [2]。但是第二个条件是衍生品市场以及相关清算和结算形式的风险基础设施。最简单的清算示例是:套利交易者在交易所 A 以 10 倍杠杆做多 BTC,在交易所 B 以 10 倍杠杆做空 BTC,由于头寸的抵消性质,他 / 她无需全额提供抵押(甚至根本不需要抵押)。对于在像 BitMEX 这样的中心化加密衍生产品交易所进行交易的交易者来说,这些交易所提供的交叉保证金就是这类风险基础设施的简单示例。这种机制的限制因素是它仅适用于该单一交易所。一旦引入了清算,对冲基金、量化交易机构和交易者便能够难以置信的资本效率进行对冲和套利。

清算带来的效率收益示例

中心化加密市场已迅速在这一新兴行业之上堆叠出衍生品市场,引人瞩目的是期货和永续合约期货交易。但是,清算仍远远落后于传统金融的标准。有一些原因导致该基础设施没有出现在中心化加密交易中,所有这些都需要较长的解释,但长话短说,一句话就是它尚不存在,这为 DeFi 弯道超车占主导地位的中心化交易所 CEX 市场份额带来了机遇。

首先考虑垂直整合的 DeFi 主经纪商或称之为「流动性黑洞」。假设该协议发行衍生品和合成资产,可以使用清算技术进行有效交易,该技术可以通过抵消计算所需的头寸净值,这从用户的角度来看非常重要,因为他们可以将所有资金都保留在一个系统中。但是,结合清算和发行,该协议分层承担了两种单独的风险。

首先是协议风险,包括维持金融原语的核心竞争力。对于 DAI 或 sBTC 等合成资产与担保资产的锚定程度如何,需要什么机制可以实现其价值?对于期权合约,行权能力的保证是什么?现金结算还是实物结算?对于预测市场,谁来决定结果?预言机需要流数据或一次性结算吗?合同是否已全额抵押?所有这些都建立在实际的智能合约和基础层安全性之上。

另一方面,清算风险是协议风险的抽象化,是一种产生将资产视为相似或抵消资产并愿意履行用户立场的引擎。每个协议代表清算代理的一组独特的尾部风险。经纪机构的任何客户都希望对协议风险进行无情而公正的定价,以免协议出现偏差时遭遇破产。对风险消除而言,同样重要的是相关但截然不同产品的实际建模。考虑一下 ETH / DAI 流动性池中的流动性提供者 LP 份额和 10 倍做多的 BTC / USDC dydx 永续合约。在这里计算低风险和有效补偿并非易事,需要对衍生品及其底层进行熟练的建模。

这里的重点是风险的形式不同。试图减轻这两种风险的实体具有不同的目标。协议的目标是提供经济安全、牢固的锚定、结算保证等。而清算经纪商为偿付能力提供了一种概率方法,例如,只要所收取的费用大于其在清算头寸中承担的风险,他们就具备偿付能力和盈利能力,可以继续存在。许多协议在默认操作等过程中确实会承担概率风险,但是这些风险是集中的风险,必须通过协议的架构来解决!我们所讨论的垂直集成 DeFi 协议分层承担这些独特的风险,加剧了其破产风险。这并不是说不应该进行协议内部清算:例如,Opyn 正努力降低差价之类的期权组合保证金,以提高资本效率 [3],他们原本就应该这么做!任何期权发行商都需要进行协议内清算,以最大程度地提高效率。关键是,Opyn 系统不应继续抵消 sETH 或 ETH / USDC LP 份额的头寸,因为这会带来与协议核心业务无关的整套风险。

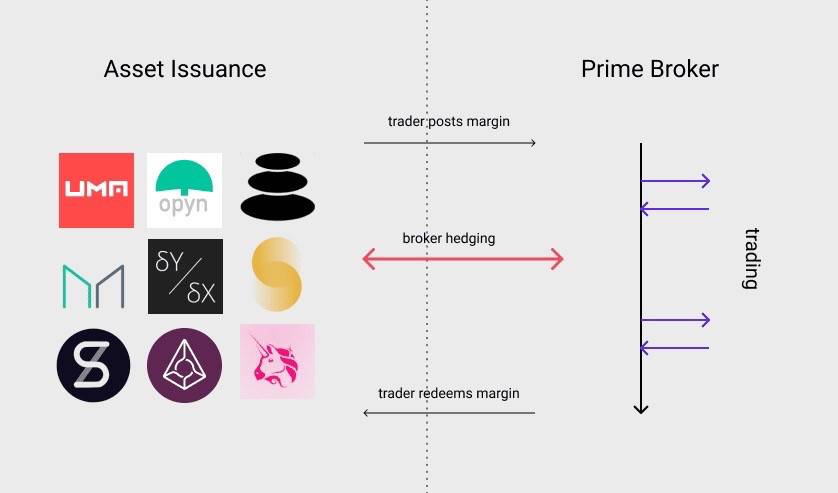

再说 DeFi 主经纪商问题。经纪商不效忠于任何协议,只忠于评估各种资产的互换性和组合收益状况的风险模型。经纪商将允许减少多头 sBTC 头寸和空头 BTC-PERP 头寸的保证金。结果是经纪商清算的所有资产 / 市场上的利差收窄和流动性增加。实际上会是什么样子?经纪商从高层次上接受其所了解的任何抵押品,作为交易者,您可能只是存入现金资产,无论是 USDC、ETH 还是合成 BTC。资金一旦存入,经纪商便会撮合交易,并在您交易时贷记 / 借记您的帐户。为了在退出时实际提供结算,经纪商将需要通过主链与相应协议的交互来对冲头寸。那些希望继续使用核心协议的人现在发现,由于经纪商将资金反馈到基础协议中,因此市场流动性更大。理想情况下存在多个 DeFi 清算经纪商,每个经纪商具有不同的产品和风险设置,针对用户风险范围的每个级别提供服务。

DeFi 主经纪商流程示意

显而易见的问题在于隐私。经纪商的对冲流程会被经验丰富的参与者抢先,他们会看到经纪商内部大大的交易字样,抢先截胡经纪商输入的对冲。目前尚不清楚能有什么真正的缓解方法解决这一问题,无论是暗池、隐私经纪头寸、通过 aztec 资产进行场外交易等等……实际上,也可能是结合上述所有因素。为了使 DeFi 的核心商户保持毫发无损,新的金融系统必须同时保持开放和可检查的状态,同时还要保障交易者私下进出仓位的能力,这是一个独特的、很高的要求。

从架构上讲,该系统需要进行牺牲掉一定程度的去中心化,以实现这种资本效率,经纪商保存的分类帐将需要在仓位大小和提款等待时间等方面自定义一些规则。理想的情况是由像 ZK Rollup 这样的高速第二层 L2 交易系统,或任何最新、最出色的 L2 设计实现这类实际交易。随着以太坊逐渐过渡到 ETH 2.0 和分片,像这样的 L2 结构变得更具吸引力。Aave 可以部署在一个分片上,Synthetix 在另一个分片上,Augur 在另一个分片上。由于经纪商已经承担了时延风险,因此他们更有能力处理跨分片合同调用和通信的复杂性和异步性。

如果开放式金融体系想要大展拳脚,就需要避免其前辈的错误。协议可能失败,激进交易的经纪商可能失败,毫无底线的唯利是图资金可能蜂拥入场,将你喜欢的代币打压至价值归零。最重要的是,一定要确保没有沉睡的巨人,确保不会在这种风险释放时瓦解整个系统。如何避免 DeFi 的全球性金融危机?万万不能有可以让整个系统濒临崩溃的雷曼兄弟公司或贝尔斯登公司。

声明:此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。本网站所提供的信息,只供参考之用。