DeFi 洞察:从传统银行业务读透 DeFi 借贷本质

在面对 DeFi 中的某些应用或者业务时,我们似乎不能再用传统的思维模式去理解了,因为很多时候相同的两个词,却几乎是完全不同的事物。

例如此前提到的闪电贷,利用区块链技术特性,在借贷人无信用无抵押情况下仍然能够实现零风险借贷,此外 DeFi 中主流的超额抵押借贷也是完全无法用正常思维去理解的,为什么我要用钱去借钱呢?还是押多借少,这显然是不符合常理的。

我们可以从传统金融业的差异上理解当前阶段下 DeFi 借贷业务的本质。

传统商业银行模式下的借贷业务

首先传统商业银行主要业务模块分为三类:资产业务、负债业务和中间业务。

资产、负债业务便是资产负债表表内业务,简单来说当有个人向银行存款,该存款就是银行的负债(银行需应对储户的提款需求),当有客户向银行进行贷款,则该贷款就是银行的资产(债权,银行到期收回贷款及利息)。

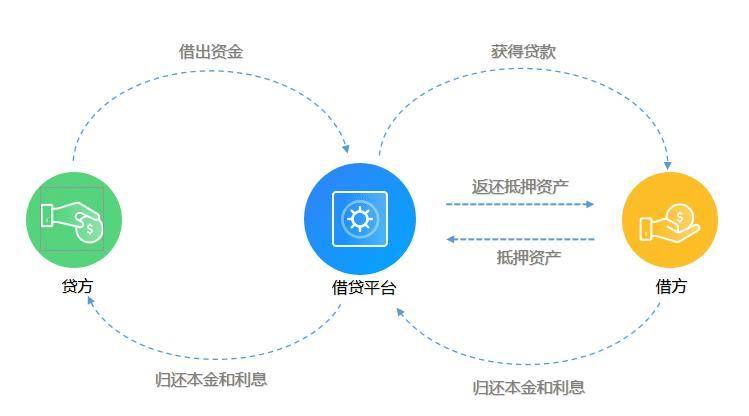

而从资产及负债业务便衍生出资金池运营模式,既将从各个渠道吸收的存款放进资金池中,再从资金池中取出资金借给贷款客户,只需管理好资金池内的盈余以及贷款风险便能使资金池模式保持良好的运作。那么这就是最为经典的传统金融借贷业务。

而在这其中,控制贷款风险则是资金池模式最为重要的一环。从贷款担保方式分为信用、保证以及抵押贷款,信用贷款是根据借款人的信誉及信用作为依据贷款,得益于大数据信用体系建设,信用贷款手续相比以往更加简单化,虽然为信用贷款,但大多数能获取信用额度的借款人,其收入和资信能力基本可完全覆盖银行的贷款额度,风险仍然在可控范围内,保证贷款是客户通过第三方保证人通过连带担保责任进行贷款,则根据担报人信用或风险偏好进行贷款。抵押贷款便是用自己拥有的财产,常见的房子、车、土地等作为还款担保向银行贷款,本质上是将手中不容易流动的资产换成钱这样能够高度流动的资产。因银行风险偏好较低,所以抵押贷款在各类贷款中占比仍是最高的。

DeFi 中的借贷模式

目前 DeFi 中的各类借贷平台从模式上讲基本都处于抵押贷款方式,整体更加倾向于当铺模式,把各种数字货币变为固定价值的货物,抵押价值 100 的货物获得 75 价格的可流动货币,通过货币抵押获得货币的行为看似非常愚蠢,但通过高额的抵押利率以及 DeFi 市场前期巨额的收益率吸引了较高的市场资金。

当前 DeFi 借贷的主要市场需求在以下几点:

1. 满足交易活动的资金需求:包括套利、杠杆、做市等交易活动,这是最主要的刚需。例如,场外交易的服务商或做市商需要借资金来满足大量的交易。交易者通过借贷来增加杠杆,或借入资产卖空进行套利。

2. 获得被动收入:也就是那些希望长期持有加密资产又希望能够产生额外收益的投资者。

3. 满足流动性挖矿这种通证经济活动的资金需求。

4. 获得一定的流动性资金:这点主要针对矿工或者一些行业内初创企业的一些短期性流动资金需求,这点上是比较符合传统借贷业务逻辑的。

但和传统借贷中把钱借给更需要的人不同的是,我们看到 DeFi 借贷当前更多是一种左右互搏的套利游戏,一个用户向市场提供贷款资金,然后自己再借出来,然后再拿借出来的钱去进行抵押借贷,如此循环往复,这看上去很傻,但是用户却能用一份资金在其中获得多项收益。

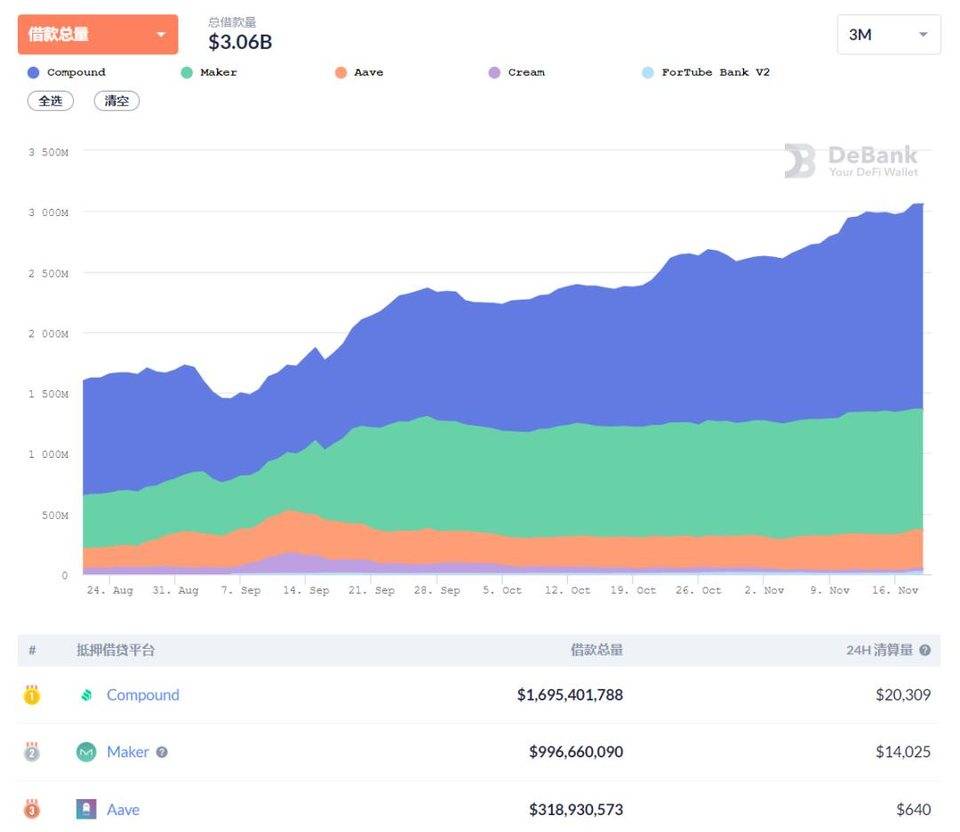

相比传统房车类型抵押贷款,需要人力验证资产所有人,还款违约还需要人力及时间进行资产拍卖。DeFi 中的当铺模式只需要在抵押率过低停止抵押,对资产清算即可结束贷款合同,对比传统抵押贷款运营成本极度下降,DeFi 中的当铺 Maker 借款总量已超过 9 亿美元。

需要关注的几个核心问题

1.DeFi 的借贷是否在走民间金融创新的老路?

点对点的互联网金融在几年前一度被视为金融创新的跨时代产物,起初点对点 (peer to peer lending) 意义在于个人对个人,机构对机构,是将小额资金聚集在一起借给有资金需求的借款方,但中心化机构被资金池高额的回报率吸引,开始了各种影子银行模式,利用非法集资,CX 等模式把创新的普惠金融概念变成了高额收益的逃跑游戏,点对点的分布式金融本质上并没有错误,而中心化及毫无透明性使得利用点对点互联网金融作为噱头的机构有机会去进行大量的作恶。

在 DeFi 借贷中平台本身便被智能合约所取代,平台方无法动用任何用户的数字资产,所有的中间撮合流程由智能合约代替,同时超额抵押的清算模式对存款人资金进行了足额的保护,使平台不用担忧坏账风险,如果未来的某一天可以将现实资产或信用链上化就将迎来 DeFi 中的点对点模式的大爆发。

2. 借贷机构发行稳定币是否为核心交易绑架?

在现实世界中的金融机构分工通常相当明确,央行负责制定货币政策,维护金融稳定,化解金融风险。商业银行承担信用中介,负责存款贷款等业务,当铺负责抵押实物资产换取高流动性资产。在区块链市场中虽然中心化机构被程序化,但在商业银行模式或当铺模式的运营者通过占据市场方式发行稳定币,以高额回报通过借贷生产自己的稳定币代币,是否在市场中造成了无用的交易摩擦,使得市场中的交易者如果想通过抵押获得的资产进行二次交易,而所交易产品又并不支持借贷方所贷出的稳定币,那便需要把所借币种换位市场中的主流货币再进行交易,白白增加了一层交易摩擦并且对市场毫无益处。

3. 借贷业务为何成为 DeFi 的三大核心之一?

DeFi 中的借贷本质仍然是为市场进行流动性提供,通过抵押低流动性资产换取高流动性资产,但市场中高额的 LTV (质押率),但因为以币抵押币的模式实际上是通过高流动性资产抵押获得了高流动性资产,同时通过超额抵押模式反而降低了市场中的可流动资产。所以单独谈以超额抵押模式进行借贷的方式对市场是没有任何价值的,但流动性挖矿结合超额抵押模式又打破了市场流动性不足的问题,即抵押资金进行流动性提供,同时抵押获得的资产同时进行投资,利用杠杆为市场提供了流动性的多重提供,整体盘活了 DeFi 体系中最大的流动性需求者 DEX (去中心化交易所)。

从头部项目看当前 DeFi 借贷市场的主流业务方向

Compound (点对点模式)

去中心化的点对点模式对市场是良好的普惠金融模式,Compound 的资金池运用模式使池内资金达到了极高的利用值,同时点对点加超额抵押使借款方可以在市场中进行没有尽头的资金循环(资金池永不枯竭)。

Compound 完美地描述了金融的一种理念,即金融本身并不具备生产力,每个参与者都是市场中的流动性搬运工。

Maker (当铺模式)

MakerDAO 是市场上最早的 DeFi 协议之一,通过超额担保模式发放贷款,用户通过抵押 ETH 或其他平台接受的加密货币获得存款以及价格波动所带来的收益,再通过贷款出的 DAI 进行再次投资,超额担保模式解决了市场中的长期投资者资金始终处于冷冻状态的问题,提高资金利用率为市场带来流动性提供。

抵押借贷模式本是抵押低流动性的资产以获得高流动性的货币,在没有信用体系下的 DeFi 市场中以货币抵押获得信用换取货币的方式看似简单高效,但在高额质押率下产生的缩量流动性,对于市场来说是否不如增加杠杆来的更加简单。

Aave (闪电贷)

Aave 的闪电贷作为区块链世界中的首个无抵押借贷模式,具有开拓性精神同时利用了区块链独有的特性使得自己毫无风险性,闪电贷的设计运用了以太坊出块越 13 秒的特性,将贷款资金临时转移到智能合约中,执行开发者设计的交易操作,若资金和费用确认归还至资金池内则执行操作成功,若归还少于借出资金则还原交易,使交易制定者与存款方毫无风险便可做到无抵押贷款性质。

因为闪电贷独有的特性便是利用市场中的价格偏差进行套利操作,使得市场中大额套利不断,但从本质讲金融产品中套利交易本就是正常操作手法之一,但闪电贷的大额资金以及高频套利的简便性,使市场中的被套利风险放大,在数字货币市场中只要套利空间足够覆盖交易成本便会出现利用闪电贷套利的新闻。但闪电贷磨平市场价差以及促进市场定价合理对数字货币市场长期依然是良性的。

而闪电贷也为 Aave 吸引了足够的流量,相比与其他平台独特的便是可以自由选择贷款的稳定利率与浮动利率,可以最大程度的减少借款所产生的借贷成本,同时高额的存款利率也为 Aave 吸引了不少的用户。

现在的 DeFi 借贷还缺什么?

我们可以看到当前 DeFi 借贷市场中还没有出现信用借贷的身影,信用借贷显然是比抵押借贷更具效率的模式,但在区块链的匿名环境下构建信用贷的基础体系是一个极大的难题。首先我们需要一个极为公认且可靠的信用体系来判断借贷者的清偿能力,从而控制坏账风险。无论是我们用预言机引入现实世界中信用大数据库,还是在 DeFi 内部建立信用机制这些都不是关键。关键点在于如何让一个绑定个体和相应的信用,也就是说一个人拥有多个账号,有信用极好的账户也有信用极差的账户,那么信用差的账户就为借贷市场埋下了极大的坏账风险。此外如果通过现实获得信用,则区块链体系中的匿名性初衷就毫无意义。

在区块链的强匿名性体系下,寻找信用支持本身就是在短板上寻求突破,与其挑战在匿名市场中寻找匿名信用,甚至不如通过用户操作习惯提高资金利用率,减少 LTV (质押率),减小缩量市场带来的流动性降低问题。

声明:此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。本网站所提供的信息,只供参考之用。