2017的ETH和2021的ETH

在加密世界,四年是一个很重要的周期,它由比特币的减半来定义。如今,这一周期效应依然是加密领域的重要 MEME,依然影响着人们的决策。关于这个方面,可以参考蓝狐笔记之前的文章《加密周期与价值流向》、《如何理解加密货币的市场周期性》、《比特币的减半效应与 ETH2.0 的质押效应》。

今天聊的是在这个四年周期下 ETH 的变化。ETH 是以太坊的原生代币,2017 年的 ETH 和 2021 的 ETH 正在发生质的变化。

从播种到收获

2017 年以太坊基本上没有什么实质生态,2017 年以太坊火的是首次代币发行。当时以太坊的主要用例就是首次代币发行的融资。当时几乎大多数的项目都只是概念,人们基于概念投资或投机。而这种泡沫来势迅猛,但去也汹涌。

当然,2017 年的泡沫并非一无是处。2017 年的牛市让很多人看到区块链和以太坊的潜力,看到除比特币之外,还有其他区块链的机会。同时,在这个时期,有一些项目获得了融资,并坚持下来,为未来的以太坊生态繁荣打下基础。像 Chainlink、Aave、MakerDAO、Kyber、Loopring 等不少项目都是在那个时期获得了发展的资金。

因此,2017 年前后是以太坊生态的播种阶段。在疯狂的泡沫中,大多数项目烟消云散,一地鸡毛,但有一些优秀的团队,在以太坊的大地上播下了种子,并开始生根发芽。

因为当时以太坊生态并没有实际的价值支撑,在疯狂的首次代币发行泡沫退去之后,随之而来的大规模下跌。

经过了几年的探索,如今的 ETH 已经有了坚实的生态支撑。其中最大的支撑就是 DeFi 生态的形成,目前整体 DeFi 市值超过 160 多亿美元,有些协议有一定规模的用户、交易量和费用收益。而对于 ETH 本身来说,大多数 DeFi 协议都锁定了不同规模的 ETH,ETH 已经从融资媒介蜕变为底层的价值资产。

如今 DeFi 对 ETH 形成强大需求:

*DeFi 中锁定的 ETH 总量达到 660 万个

DeFi 中锁定了大量的 ETH,达到 660 万个,按照当前价值超过 34 亿美元。除了以太坊,DeFi 整体锁定的资产量 128 亿美元。

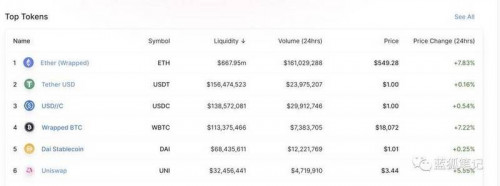

DeFi 正在形成对 ETH 越来越大的需求,在 Unswap 上,流动性最好的是 ETH(WETH),交易量最多依然是 ETH。随着 DeFi 向纵深发展,例如去中心化期权等,ETH 在 DeFi 中的需求只会越来越多。

*DeFi 生态的用户

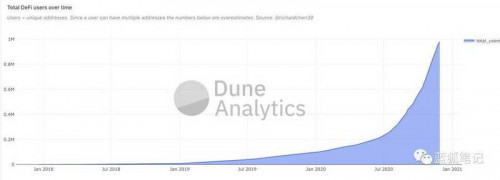

目前 DeFi 用户接近 100 万左右,这里包括 DEX、借贷、衍生品、保险、稳定币、聚合器等等,这些都是真正在使用产品的用户。

(DeFi 用户快突破百万,DuneAnalytics)

*DeFi 推动下的以太坊的交易费用

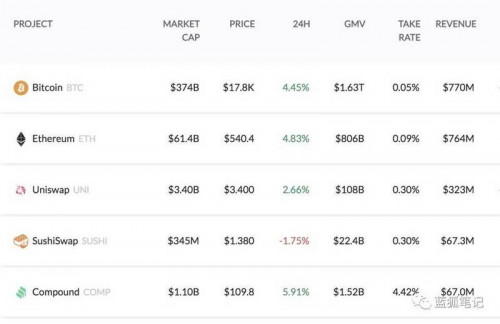

以太坊的交易费用在 DeFi 推动下,逐渐形成对其他协议和项目的碾压之势。目前以太坊年化捕获费用高达 7.6 亿美元,仅次于比特币的 7.7 亿美元。此外,费用靠前的协议和项目基本上都是 DeFi 领域的。随着 DeFi 的发展,这个趋势只会增强。而随着 EIP-1559 提案的实施,这意味着 ETH 将有机会捕获以太坊的费用收益。它会减少 ETH 的通胀率,甚至在一定临界点带来通缩的可能性。

(以太坊年化捕获费用高达 7.6 亿美元,Tokenterminal)

*以太坊逐渐成为承载各种资产的首要阵地

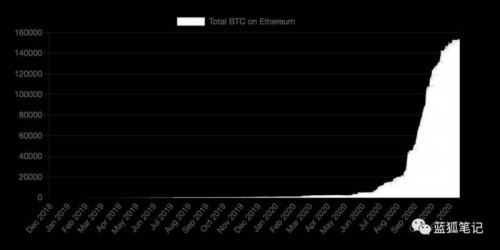

由于以太坊上蓬勃发展的 DeFi,它形成了对其他各种资产的虹吸。其中包括加密领域的头号选手比特币。如今在以太坊上流通的 BTC 超过 15 万个,价值超过 26 亿美元,而这还只是开始。

(以太坊上流通的 BTC 超过 15 万个,BTCONETHEREUM)

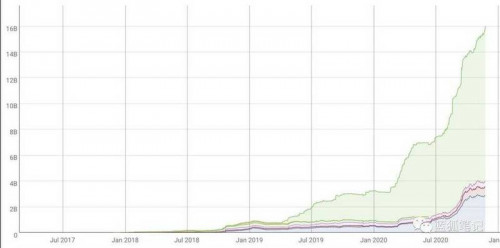

此外,在以太坊上流通的稳定币也超过 160 亿美元。

(以太坊上流通的稳定币高达 160 亿美元,Coinmetrics)

随着以太坊 DeFi 协议越来越多,流动性越来越好,安全性越来越强,它还会虹吸更多的比特币和稳定币,且随着 Layer2 的发展,DeFi 可以容纳更大量的资产规模,这会形成对 ETH 和其他资产的更大需求。

目前 DeFi 上锁定 130 多亿美元的资产,而 ETH 价值 600 多亿美元,将来在 DeFi 上锁定上千亿美元资产时,ETH 只有成为更大规模的资产才能容纳这些资产的流通,才能为它们提供足够的安全。

*DeFi 对 CeFi 形成实质竞争

如今的 DeFi 正日趋成为 CeFi 的实质对手,这在交易领域率先表现出来。如今 DEX 从今年以来的交易总量高达 890 亿美元,在过去一周的交易量超过 50 亿美元,虽然跟 CEX 相比还有很远距离,但是这种竞争的趋势已经显现出来了。

(DEX 今年以来的交易量接近 900 亿美元,DuneAnalytics)

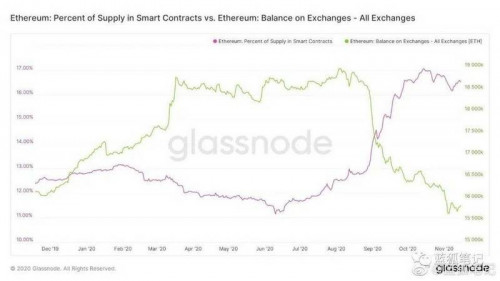

(DeFi 上锁定的 eth 越多,CEX 上的 eth 就越少,此消彼长,glassnode)

加密借贷方面,Compound 目前锁定资产量高达 15 亿美元,Aave 高达 13.5 亿美元,其中分别锁定的 ETH 高达 110 万个和 39.2 万个。此外,衍生品方面,Synthetix、UMA 在继续,还有 Hegic 的去中心化期权;保险领域的 Cover、Nsure 以及 NXM 在发展;聚合挖矿领域的 YFI 正在极速演化,不断推出各种 DeFi 产品;甚至还有 NFT 跟 DeFi 的结合,如 MEME 等。

DeFi 生态的繁荣,促进以太坊的演化,让 ETH 逐步成为 DeFi 领域最重要的底层资产。从这个角度,ETH 从 2017 年的融资工具逐步演化成为有实质可持续需求的底层资产。

(Uniswap 上 ETH 的流动性和交易量都稳居首位,Uniswap)

从加密商品到生产性资产

人们常说,BTC 是数字黄金,而 ETH 是数字石油。如果回到 2017 年,ETH 是名不符实的。但如今,ETH 逐步演化出跟 BTC 不一样的加密资产特性。这可能会让它在未来有机会成为加密公链的王者。

就目前而言,BTC 在加密世界中是独一档的存在,其地位不可撼动。因为它在价值存储领域几乎没有竞争对手。比特币由于其广泛的社会共识、PoW 机制、不可增发的硬顶、安全性等诸多特性,它逐渐成为数字黄金,在价值存储领域逐渐扩大其优势。在数字货币领域,BTC 几乎找不到任何对手。

但真正的对手来自于不同的领域。以太坊是智能合约平台,它一开始并没有想要成为加密货币(coin),而更多是一种 token,服务于世界计算机的最初梦想。但如今以太坊上发生的结算已经跟比特币相差无几。以太坊不小心成为不亚于甚至未来有可能超过比特币的世界结算层。

2017 年的 ETH 跟 BTC 一样都是通过 PoW 机制生成的加密货币,但在 2021 年有一部分 ETH 是通过 PoS 生成的。这意味着 ETH 可以成为生产性资产,ETH 本身可以生成更多的 ETH。这看似简单的变化,但带来深远影响。更多资料可以参考蓝狐笔记的《ETH2.0:PoS 质押给 ETH 带来深远影响》。

ETH 从加密商品演化成为生产性资产,在解决以太坊公链安全性的同时,ETH 跟协议本身的融合度极大提升,从 PoW 的外化转向了 PoS 的内化,这意味着 ETH 不再主要是矿工抛售套现利润的对象,更是矿工获取更多利润的生产性资料。

这意味着对 ETH 会产生大规模的需求。按照当前 ETH 的回报率看,短期内达到 DeFi 锁定 ETH 的级别问题不是很大,在不会很长时间内,PoS 质押中的 ETH 估计会超过 500 万个。随着钱包和交易所推出 ETH2.0 的质押服务,有可能会锁定超过 2000-3000 万个 ETH,而 ETH 当前总量大约 1.13 亿个。在经过较长时间后,尤其是各种质押门槛的降低和解决流动性问题之后,PoS 质押网络中 ETH 锁定量有可能达到 20-30% 左右,甚至更高,而这还不包括 DeFi 中锁定的 ETH。

声明:此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。本网站所提供的信息,只供参考之用。