比特币突破35000美元再创纪录高位 重现大起大落的走势

1月6日,据Bitstamp平台报价显示,比特币涨破35000美元/枚,续刷历史新高。另据比特币家园网,因反向操作,最近24小时共有46178人爆仓,超28亿资金灰飞烟灭。

摩根大通:从长期来看比特币价格有望上涨至14.6万美元

据国外媒体报道,随着比特币价格再次回到3万美元以上,大银行开始关注比特币,一些银行甚至做出了大胆的价格预测。摩根大通表示,从长期来看,比特币价格有望上涨至14.6万美元。

这一最新预测还指出,鉴于比特币作为黄金的“替代货币”,从长期来看,比特币将有巨大的上涨空间。摩根大通和其他机构表示,从长期来看,比特币的前景仍然非常乐观。

比特币是世界上最大的加密货币,它以价格波动剧烈而闻名。coingecko网站的数据显示,截至发稿,比特币价格为34813美元。在过去24小时里,该加密货币的价格最高达到30321美元,最低为34684美元。

比特币是一种用区块链作为支付系统加密货币,由中本聪在2009年基于无国界的对等网络,用共识主动性开源软件发明创立,通过加密数字签名,不需通过任何第三方信用机构,即可解决电子货币的一币多付、交易安全等问题。

据悉,比特币的供应量限制在2100万个,而这一数字预计将在2140年前后达到。该加密货币必须存储在数字钱包中,要么通过Coinbase这样的交易所在线存储,要么使用专门的软件离线存储在硬盘上。

“看多”比特币

在第一次突破34000美元后,比特币在周一下跌多达17%,创下自3月以来最大跌幅。尽管如此,作为全球最大的加密货币,其价格在过去一年里已经翻了四倍。

在两个月前承认自己预测比特币牛市终结是错误的之后,摩根大通成为比特币坚定的“看多”者。

摩根大通Nikolaos Panigirtzoglou策略团队表示,“从黄金中挤出一种‘替代’货币,从长远来看意味着比特币有很大的上涨空间。”

比特币市场要想比肩当前黄金市场中的私人投资体量,当前5750亿美元的市值是远远不够的,需要大幅扩增4.6倍,也就是说,单位价格要达到14.6万美元。

为什么是4.6倍?摩根大通表示,当前私人黄金财富大多是金条和金币,包括黄金etf在内,这些金条和金币的库存(不包括央行持有的金条和金币)总计42600吨,合计2.7万亿美元。

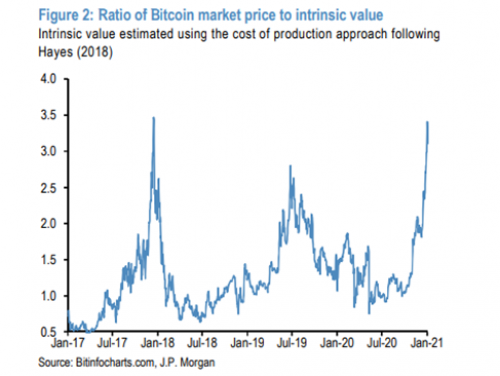

就比特币的估值而言,策略师表示,此前用过两个指标,一是基于黄金的比较,二是根据采矿成本或内在价值。

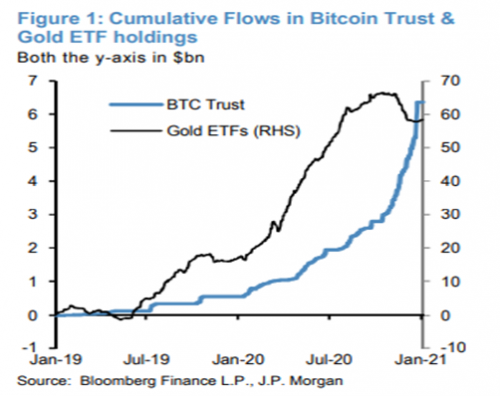

策略师称,Grayscale Bitcoin Trust对比特币的资金配置规模在其总投资组合中的占比高达87%,而对黄金的配置比例只有17%。也就是说,他们对比特币的投资资金规模是对黄金投资的5.1倍。而一般基金的这一比例大致在3.4倍到5.1倍之间,这意味着全球最大规模的比特币基金对比特币的平均风险资金配置与对黄金的配置之比接近4.6倍。

也就是说,从风险资金的角度考虑,比特币在吸引除央行以外的私人投资上已经堪比黄金了。所以,摩根大通认为,当前市场给出的5万至10万美元的目标价格区间其实是有风险的。

自10月中旬以来,黄金ETF的资金流出超过70亿美元。在策略师看来,比特币能给黄金“施压”,源自千禧一代对比特币的兴趣加持,随着时间推移,年轻投资者群体将不可避免的成为投资者群体的主力军”。

采矿成本或内在价值方面,比特币市场价格与其内在价值的比率再次达到2017年底的峰值,这不是说采矿成本正在驱动市场价值,或恰恰相反。然而,这并不意味着比特币价格会持续偏离其挖掘成本。与黄金类似,当比特币市场价格远高于生产成本时,挖掘活动和挖掘难度会增加,将生产成本推向市场价格,从而产生一定的收敛性。

短期风险不容忽视

因为波动性,比特币的长期目标需要一段时间。实际上,从Paul Tudor Jones到Scott Minerd和Stan Druckenmiller,更多的机构和著名的投资者已经开始将资金分配到比特币中,或者说愿意分配。

有些投资者认为,加密货币可以对冲美元疲软。还有部分投资者认为,在充斥着财政和货币政策刺激的大环境下,加密货币还能应对通胀风险和泡沫。

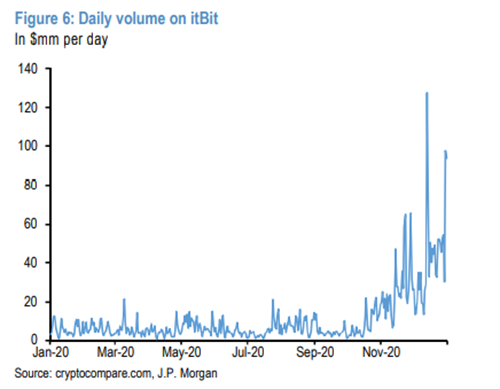

不过,比特币的短期风险仍不能忽视,投机性多头头寸和持有少量比特币散户的增加被摩根大通认为是比特币目前面临的最大不利因素,因为这些指标的增加或预示着比特币的潜在泡沫。

下图为比特币每日激增的交易量:

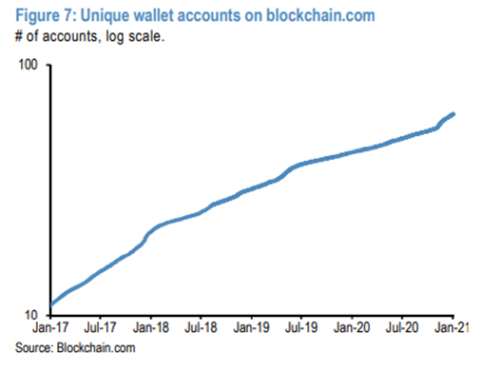

下图为日益增长的比特币账户数量:

“虽然我们不能排除当前的投机热潮有进一步蔓延的可能,比特币价格将被推向50000-100000美元,但我们相信这样的价格水平是不可持续的。”

新浪财经综合自TechWeb、华尔街见闻等

声明:此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。本网站所提供的信息,只供参考之用。