惠誉评级报告:稳定币持续增发可能带来新的短期信贷市场风险

近期稳定币发行的快速增长,假以时日,可能会对短期信贷市场的运作产生影响。与稳定币储备资产清算相关的潜在资产“传染风险”可能会加大这一新生行业的监管压力。

传染风险主要与抵押稳定币有关,根据其资产规模、流动性和风险性,以及运营商的透明度和治理等因素而有所不同。

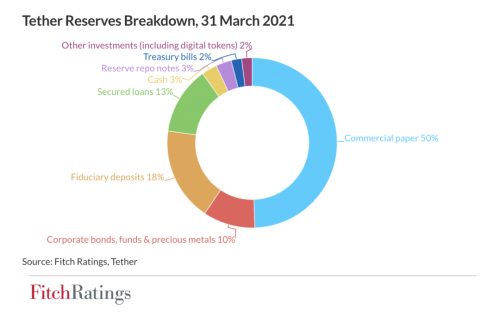

完全由安全、高流动性资产支持的代币所带来的风险较小,但由于其金融足迹可能是全球性的或系统性的,监管当局仍然可能加强关注。例如,与美元挂钩的第二大稳定币–USD Coin,是由托管账户中的美元以1:1的比例支持的。而使用部分储备金或采用较高风险的资产配置的稳定币可能造成更大的运行风险。例如,最大的稳定币发行商Tether披露,截至2021年3月31日,它只持有 26.2 %的现金、受托存款、逆回购票据和政府证券的储备,另外 49.6 %是商业票据(CP)。

截至3月31日,Tether 的商业票据持有量为 203 亿美元,而其综合资产总额为 410 亿美元,并且可能正在迅速增加;6月28日,与美元挂钩的稳定币(USDT)的总资产达到 628 亿美元。这些数字表明,其CP持有量可能比美国和欧洲、中东和非洲的大多数优质货币市场基金(MMF)的持有量还要大。如果USDT的突然大规模赎回发生在大环境抛售压力期间,特别是如果与持有类似资产储备的其他稳定币的更广泛赎回有关,则可能影响短期信贷市场的稳定性。

由Facebook支持的Diem协会计划与Silvergate银行合作发行的Diem美元稳定币,提议将其至少80%的储备金持有为低风险的短期政府证券。剩下的20%将以现金形式持有,隔夜利息投资于具有相同风险和流动性的短期政府证券的MMF。

可能迅速成为系统性的项目,如Diem,已经引起了监管机构的注意,并可能导致对稳定币更严格的监管。美国监管机构还指出,如果短期信贷利差大幅扩大,与Tether披露的资产配置类似的实体可能并不那么“稳定”,该现象在2020年和2007-2008年的金融压力时期已经发生。这与稳定币向公众推销的方式形成对比。

根据2020年12月提交给美国国会的《稳定币托管和银行许可执行法》(STABLE)和欧盟的《加密资产市场条例》,其中提出了更严格的监管框架,尽管计划中的时间表和细节仍不清楚或可能发生变化。但加强监管可以提高透明度,并迫使稳定币的抵押准备金逐步转移到风险较小的资产。这个过程也可能影响 —— 或受到当局对中央银行数字货币以及即时支付服务(如美国的 FedNow 服务)的推动。

我们认为当局不太可能在发生破坏性事件时进行干预以拯救稳定币,部分原因是道德风险。如果稳定币的赎回导致或扩大了更广泛的CP抛售,对市场流动性造成压力并阻碍新CP的发行,当局可以介入支持交易商和主要MMF以解决问题。

声明:此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。本网站所提供的信息,只供参考之用。