伦敦硬分后,这些对以太坊 2.0 的预测值得一看

原文标题:《伦敦硬分叉后,必须看到的对 ETH2.0 的预测》

撰文:Sales Wallet

翻译:ChinaDeFi

以太坊伦敦硬分叉已经过去一周多了,从那时起,以太坊变得越来越强大。

今天将再次深入探讨以太坊。本篇将解释伦敦升级如何影响价格,以及这一切对 ETH 2.0 意味着什么。

伦敦升级是什么?

首先,需要解释一下伦敦的升级是什么,以及为什么它对以太坊网络如此重要。本质上,这是一个以太坊的升级,包含了许多以太坊改进提案或 EIP。

其中最重要的一个是 EIP-1559。这是一个已经开发了一段时间的 EIP,旨在从根本上改变以太坊交易机制的工作方式。它将消除用户通过投标系统竞争区块包含的方法。用户将为交易抬高 gas 费,而这些费用将完全由推动区块开发的矿工赚取。

然而,这往往会激励矿工通过一种名为「矿工提取价值」(MEV) 的策略来抬高这些费用。

EIP-1559 做的是,它会改变交易所需的 ETH 数量的计算方式和 ETH 的去向。会有所谓的基础费用,这将由网络需求决定,并将是动态的。这一费用将被销毁,即从 ETH 供应中消除。

除此基本费用外,用户还会有一个优先费用。这也被称为小费,支付给矿工,以使用户的订单优先进入一个区块。

然而,当涉及到这个特定的 EIP 时,最需要关注的是基础费用。因为它仍然是对网络需求的反应,它不会对支付的费用数量产生实质性影响。然而,因为其正在被烧毁,它将为所有参与者带来长期的累积效益。

矿工们对此不太高兴,他们说这是没有必要的针对。然而,尽管他们反对,升级还是通过了。8 月 5 日,在 12965000 区块,伦敦上线。升级过程和任何人想象的一样顺利。

超过 96% 的以太坊节点已经升级到新客户端,所有矿池都实现了新代码。事实上,这是以太坊历史上第一次在分叉后的旧链上没有挖出区块。

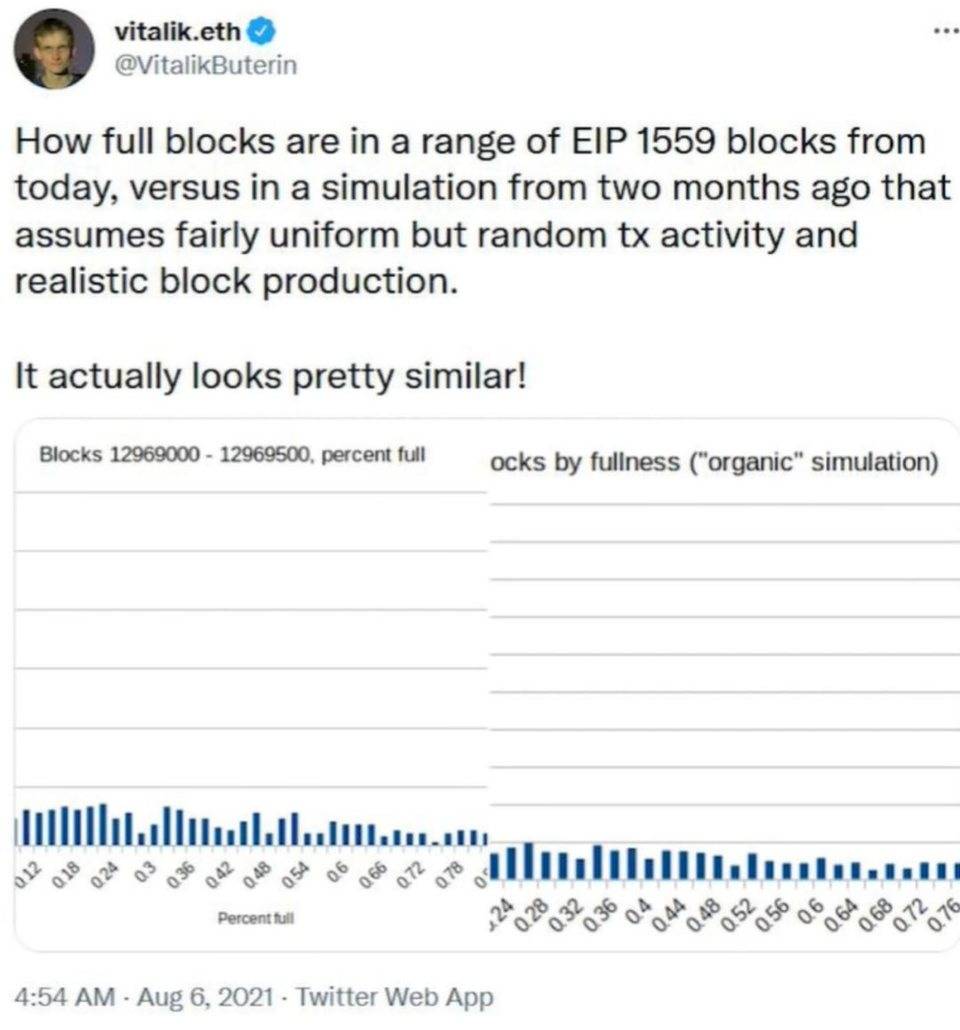

此外,gas 费用上限稳定在 3000 万美元的目标,与模型相比,gas 使用量分布相当准确。虽然这对我们来说可能听起来是无稽之谈,但它很重要,因为它显示了这次升级是如何协调和计划的。这是 ETH 2.0 的一个先兆。但我们不要过早下结论,对于们用户来说,目前最重要的问题是,这对 ETH 代币经济学和可用性意味着什么。

升级的影响

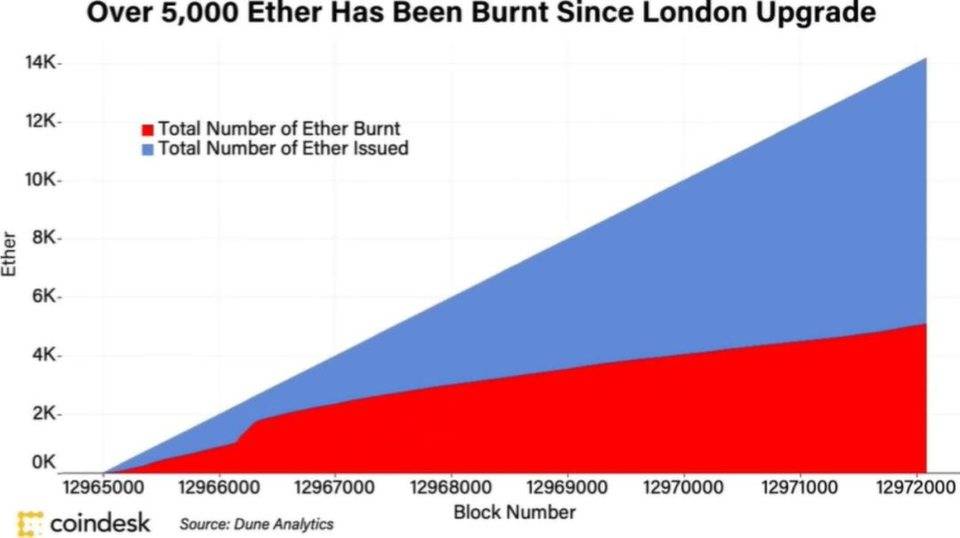

随着开始支付基本费用,ETH 开始被销毁。有很多网站都在追踪 ETH 的销毁率,我们们有超过 28000 个 ETH 被销毁并正在计数,这相当于所有已发行的 ETH 的 36%。

这基本上意味着 ETH 的通货膨胀率已经从 4.2% 下降到 3%。不过,重要的是要明白,这不是通货紧缩,而是通货膨胀率的降低。这是因为用户仍然有区块奖励给矿工。然而,由于这种销毁,发行率降低了。

可以从这张图上看到它是什么样的。当然,这对 ETH 来说还是看涨的。可以这样想,如果你愿意在在升级前根据稀缺程度和未来需求为 ETH 支付 x,那么在未来分叉后,稀缺性价格肯定会更值钱。

这正是许多人如此强调比特币减半的原因。供应增长放缓会影响资产稀缺性。

不仅如此,市场的抛售压力应该会更小。矿工更有可能希望把 ETH 留在资产负债表上,而不是立即出售。恰恰是因为他们认为它在未来会更值钱。

矿工的抛售压力减小,意味着对价格的影响减小。这也许就是 ETH 在分叉后反弹,并没有像许多人预期的那样抛售的原因。当涉及到网络费用时,并没有特别明显的变化。有些用户感到失望,但正如前面提到的,这不是升级的目标。

不过,在可用性方面,这是有好处的。以前,用户只需支付一笔他们认为可以完成交易的 gas 费用,而现在他们有了两个更多的交易参数。他们可以为交易设定最高费用和最高优先费用。

最高费用是他们愿意为交易支付的总金额。这将包括基本费用和小费。如果基本费用高于最高费用,交易将无法进行。

然而,通过进一步增加最大优先级费用,用户可以更具体地确定他们愿意为小费支付的金额。因此,如果最高交易费用低于基本费用加上最大优先费用,用户将获得退款。

除此之外,新的交易机制更友好的另一个原因是,用户可以很容易地发送优化的基础费用,知道它到底是多少。他们对该区块的交易很有把握,不需要猜测未来区块的 gas 费用。

对于经常使用 DeFi 的用户来说,这个好处更加明显。但在即将到来的 ETH 2.0 升级的背景下,最令人兴奋的是 EIP-1559 的含义。这在很大程度上对我们所有人都有好处。

ETH 2.0

ETH2.0 将把以太坊从工作证明 (PoW) 转变为权益证明 (PoS)。

不仅如此,我们还将看到在网络上实现的其他扩展技术,如分片。

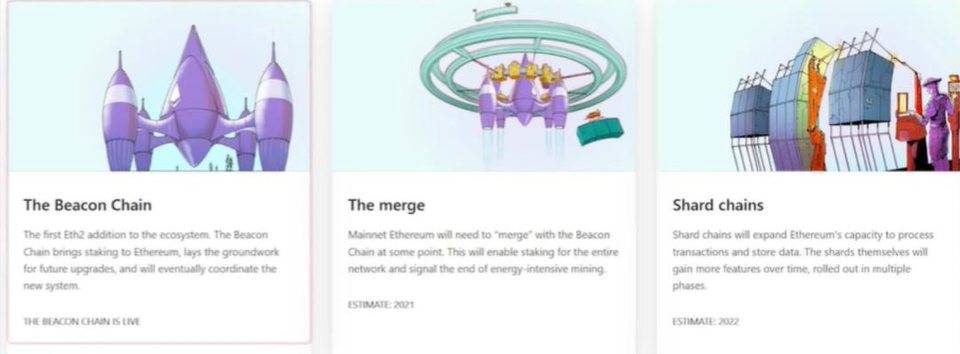

ETH 2.0 的路线图经历了三个阶段。我们已经通过了信标链的初始阶段。然而,下一阶段是第一阶段,即权益证明 (PoS) 合并。在这个阶段,我们将转移到权益证明 (PoS)。

权益证明将具有更大的可扩展性,这将降低交易费用,加快交易速度。

这次 ETH 2.0 的合并很有可能在明年年初发生。关于这种转变,最重要的是它可能对 ETH 的销毁和发行产生的影响。

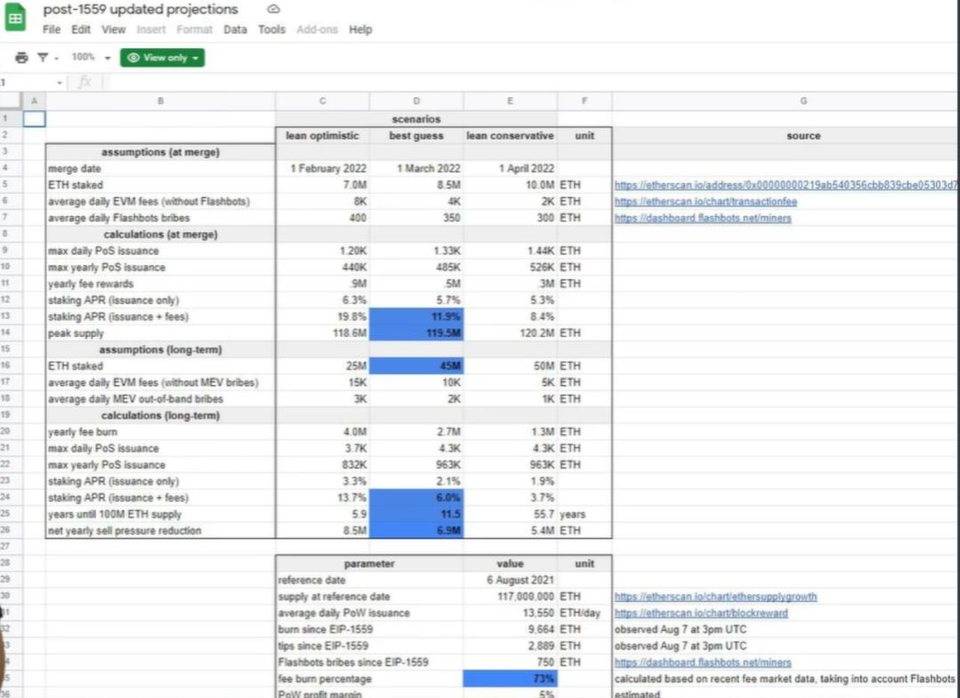

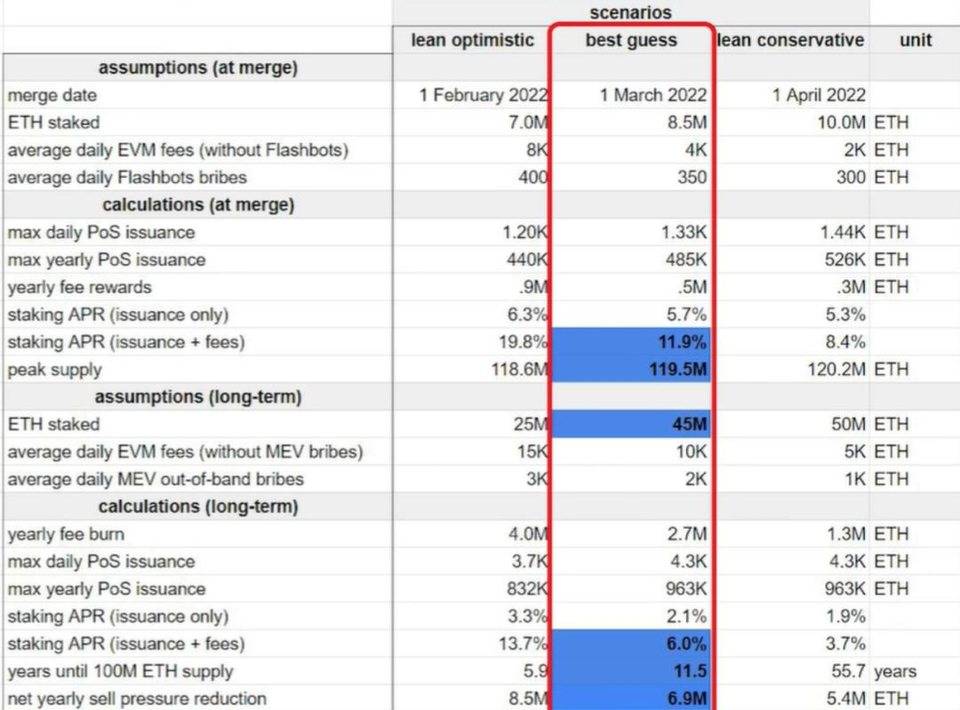

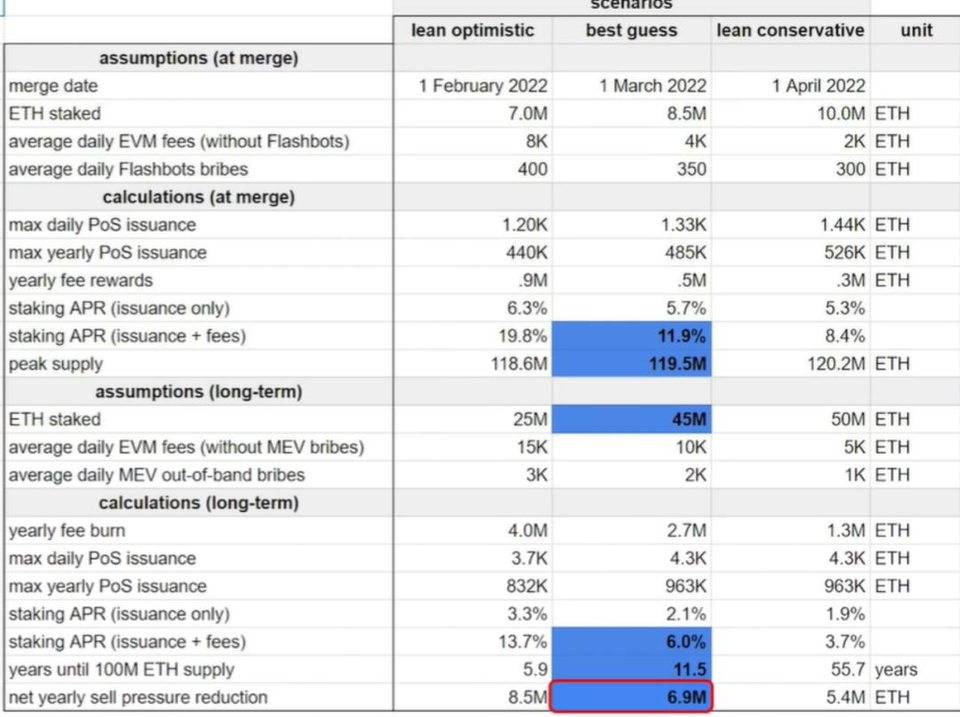

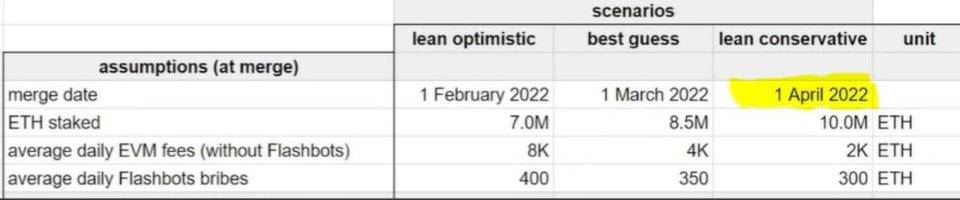

想提请你们注意这个电子表格,它是由高级以太坊研究员 Justin Drake 起草的。是的,这就是以太坊 2.0 的主要开发人员之一 Justin Drake。

在这张电子表格中,他完成了一些关于 ETH 在合并后的以太坊网络上的供应回报和销毁率的粗略计算。这很有启发性。

只在这里指出一些最重要的数字。首先,在合并当天,ETH 的供应量估计在 1.2 亿 ETH 左右。假设所有其他参数,如质押等,电子表格估计,我们将有 270 万 ETH 被销毁和 96.3 万 ETH 被发行。所以,这基本上意味着 ETH 烧毁的数量超过了新的 ETH 供应。这将使其成为一种通货紧缩资产。

这种资产的供给每年都在下降。ETH 的开发人员将其称为超声波货币。根据这些预测,ETH 需要大约 11 年左右的时间才能达到 1 亿个 ETH 的供应。不仅如此,Justin 还计算了 ETH 在公开市场上抛售压力的减少。

总的来说,由于升级,约 700 万 ETH 将不会进入公开市场。当然,这对价格是有利的,因为价格对买卖之间的平衡做出反应。所以,这些数字在看来非常乐观。

我们也可以看看这些基于其他情况的预测。即使是不那么乐观和保守的估计,我们也将销毁 130 万个 ETH。以同样的发行利率,这仍然会使 ETH 陷入通缩。日抛售压力也将降至 540 万 ETH。

问题的关键在于,合并之后,ETH 的通货紧缩率可能会达到 1.4%。比特币的通货膨胀率为 1.8%,美元法币目前的通货膨胀率超过 5%。

现在明白为什么 ETH 可以被认为是超声波了吧。当然,要强调的是,这些只是估计。这个模型是基于费用消耗率的投入和此时的质押增长。

如果你问什么时候合并,个人倾向于保守。我们从过去的经验中知道,开发工作比预期的要长得多,特别是在像以太坊这样的大型开源项目上。因此,从技术角度看,形势相当乐观。然而,在中期内,还有其他一些基本因素可能会对 ETH 的价格产生很大影响。让我们从一些链上的数据开始。

链上数据

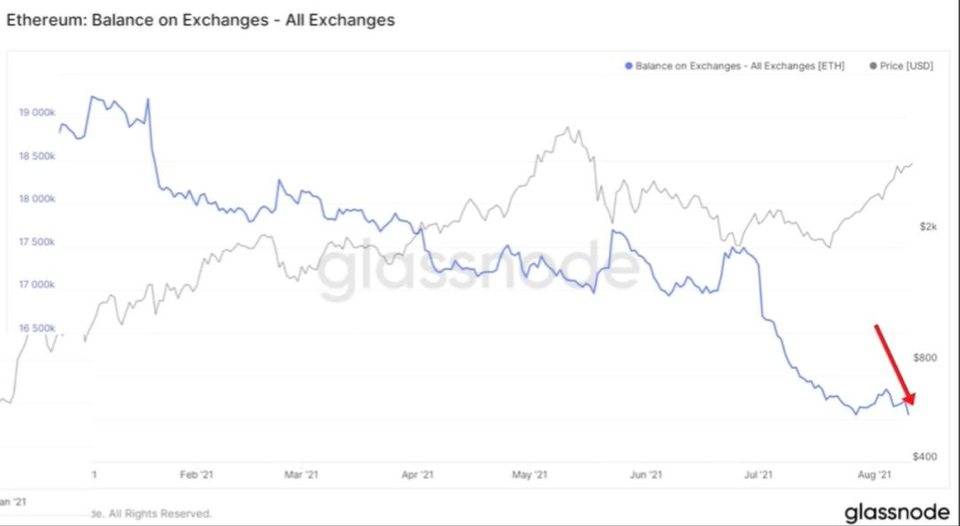

要看的第一件事是外汇余额。这是因为它可以让我们大致了解可能从可交易供应中取出多少 ETH。

从图中可以看出,自年初以来,交易所地址持有的 ETH 数量一直在下降。我们的交易量从刚刚超过 1900 万到今天的不到 1600 万。超过 90 亿美元的 ETH 已经从订单簿中删除。

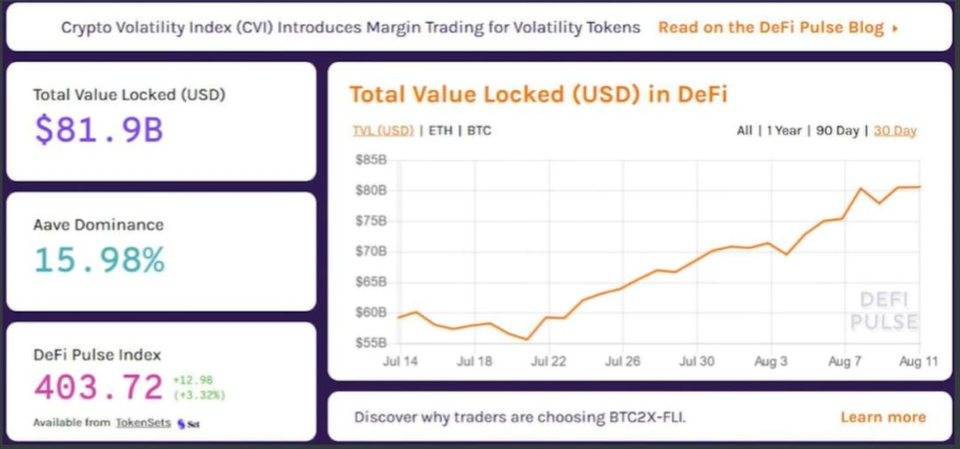

当然,这不仅仅是因为交易所缺少 ETH。智能合约中持有的 ETH 的总金额,今年一直在持续上升。这是 ETH,最有可能用于 DeFi 协议,以提供流动性,赚取利息,或其他类型的流动性挖矿策略。

关键是这个 ETH 被用于一个特定的目的和产生收益。因此,那些控制它的人不太可能想要出售它,而 ETH 只是坐在钱包里无所事事。

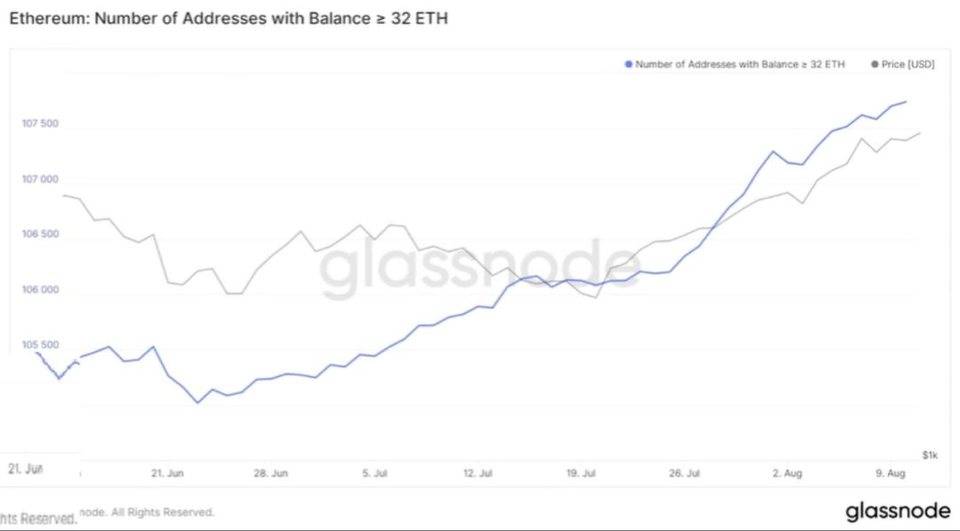

这是另一幅图,这是每个钱包里余额大于 32 ETH 的总供给。这很重要的原因是,这是为了将 ETH 质押到信标链上所需要的 ETH 数量。

这一点可以通过查看信标链智能合约中目前热度来进一步验证。目前这一数字超过了 660 万 ETH,而且还在不断攀升。

ETH 被锁定在 2.0 权益合同中的后果更严重,因为在权益证明合并之前,目前不能撤销该权益合同。正如贾斯汀•德雷克 (Justin Drake) 在那份报告中所指出的,最乐观的估计是,这种情况最早可能出现在 2 月份。然而,正如提到的,更有可能的是,这将被推到一个保守的时间表在 4 月 1 日。

在那之前,195 亿美元的 ETH 不会接近公开市场,这个数字还在不断上升。好吧,链上指标非常乐观,但机构领域的情况如何呢?毕竟,这是过去一年的主要主题。

华尔街的采用

华尔街的典型代表当然是高盛 (Goldman Sachs),它在对加密领域的评论中变得越来越活跃。

据一位商业内幕人士称,几周前,GS 发送了一封内部通知,称以太坊有朝一日翻转比特币。

这是基于以太坊被引用为「它作为原生数字货币的平台是智能合约应用程序最流行的开发平台。」

正如在之前关于以太坊的文章中指出的,高盛在拥有类似的比特币工具之前就决定提供与以太坊相关的期货和期权。

最近发布的另一份非常重要的报告是 Coinbase 今年上半年的机构投资者报告。

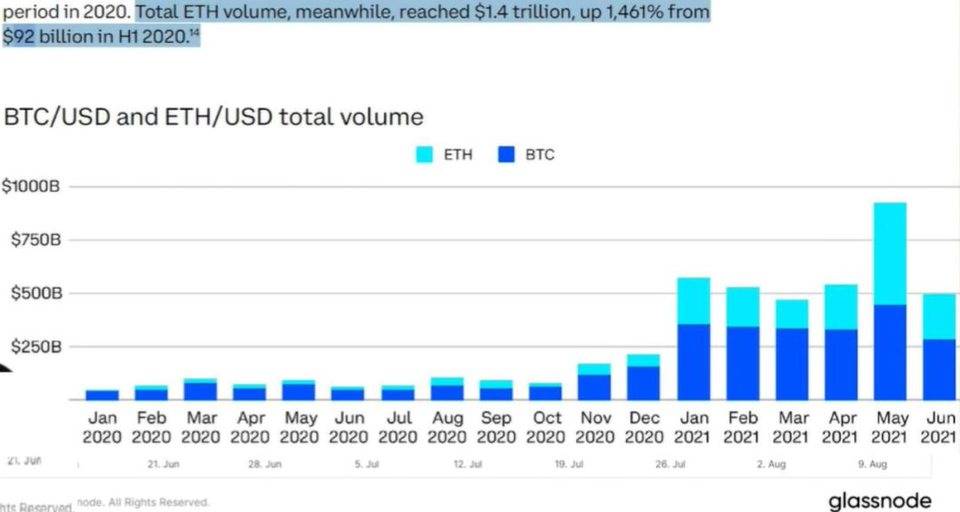

但其中有一些很有见地的地方。首先,在交易量方面,ETH 的交易量确实在飙升。去年的交易量为 920 亿。今年是 1.4 万亿。这一数字仅在一年内就增长了 146%。

Coinbase 还评论称,「我们的许多大型机构客户,包括对冲基金捐赠和企业,在上半年增加或增加了对 ETH 的首次敞口,认为该资产具有长期持久力。」

Coinbase 最近也发布了第二季度财报。今年第二季度,ETH 在其交易所的交易量首次超过比特币。

另一份非常有趣的机构报告你们可能想要看看,Genesis。这是一个总部设在纽约的场外交易柜台,多年来一直为定期机构大宗订单提供代理服务。

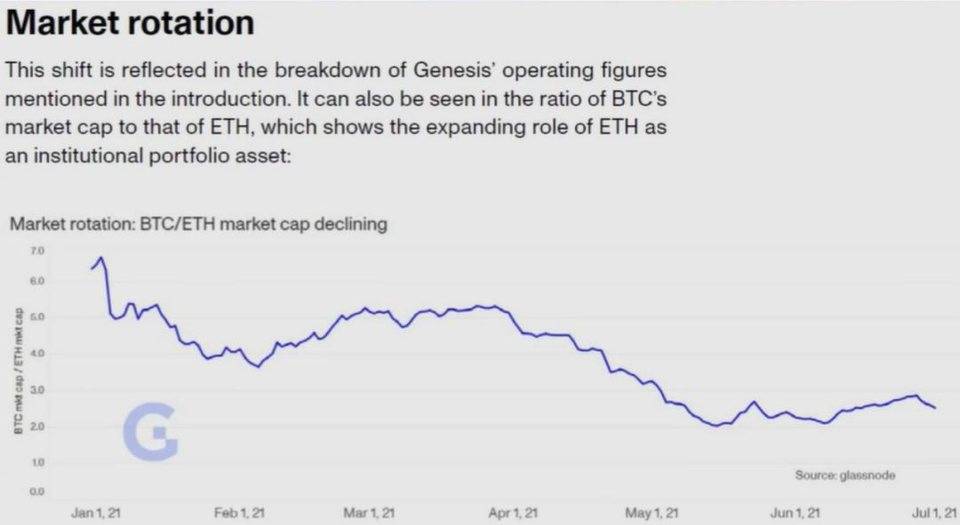

该报告中称某些资产在交易量中所占的比例:比特币的交易量已经从去年第二季度末的 80% 下降到今年第二季度的 47% 左右。

看看 ETH 的交易量,去年,ETH 的交易量还不到 Genesis 交易量的 5%,而今年,它的交易量达到了第二季度交易量的 25%。

下面的另一个图表是比特币对 ETH 的市值。正如所看到的,自今年年初以来,这一数字一直在大幅下降,他们称「表明 ETH 作为机构投资组合资产的作用在不断扩大。」

期权市场

事实上,对 ETH 有如此多的需求,但供应有限,这已经足够看涨了。然而,还有一些其他的数据点,我们可以看看,以了解市场认为 ETH 可能会走向哪里。

在为未来资产定价时,不妨看看期权市场的走势。这是因为这些工具反映了市场对未来到期的潜在价格的最佳估计。

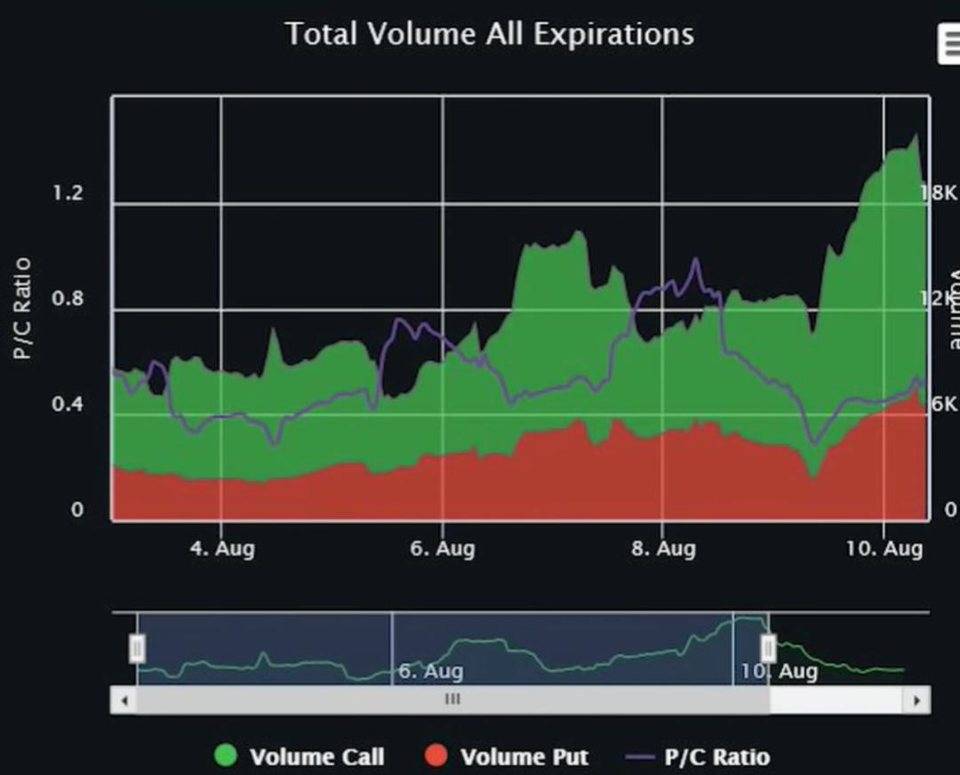

首先,想让大家注意一下 Coindesk 上的这篇文章。伦敦 Hard Fork 上周上线后,以太坊的活跃度增加了不少。

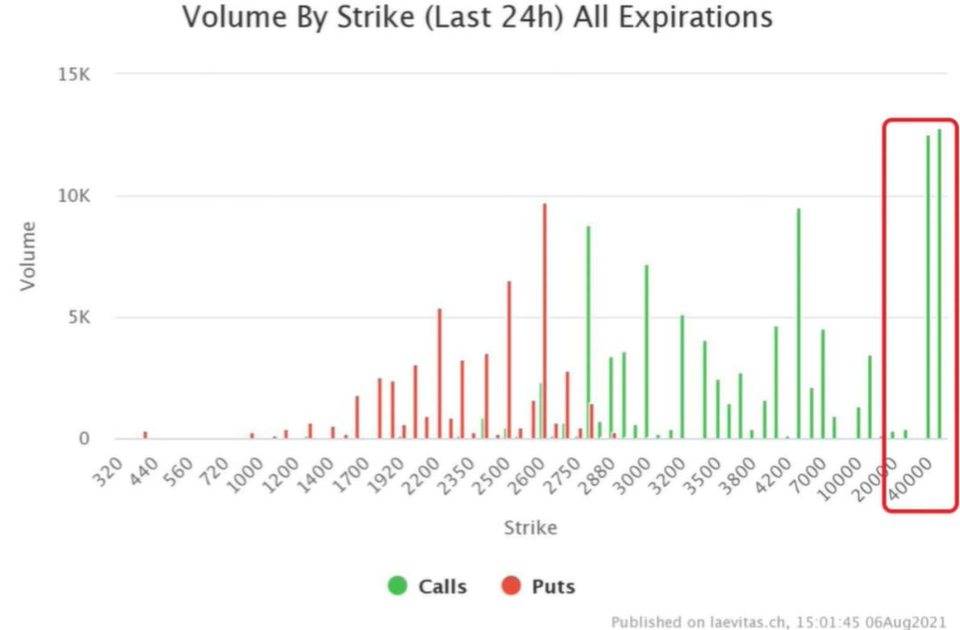

这部分成交量主要是看涨期权,考虑到买入期权,看涨期权是一个看涨信号。但在这个市场流动中,有趣的不仅仅是出售的期权类型。

这也是这些期权的执行价格。最受欢迎的期权是那些在明年 3 月到期的期权,行使价分别为 50K 和 40K。其中大部分都是在机构的模式下进行交易的,这进一步证明在对冲基金领域存在一些非常乐观的多头。

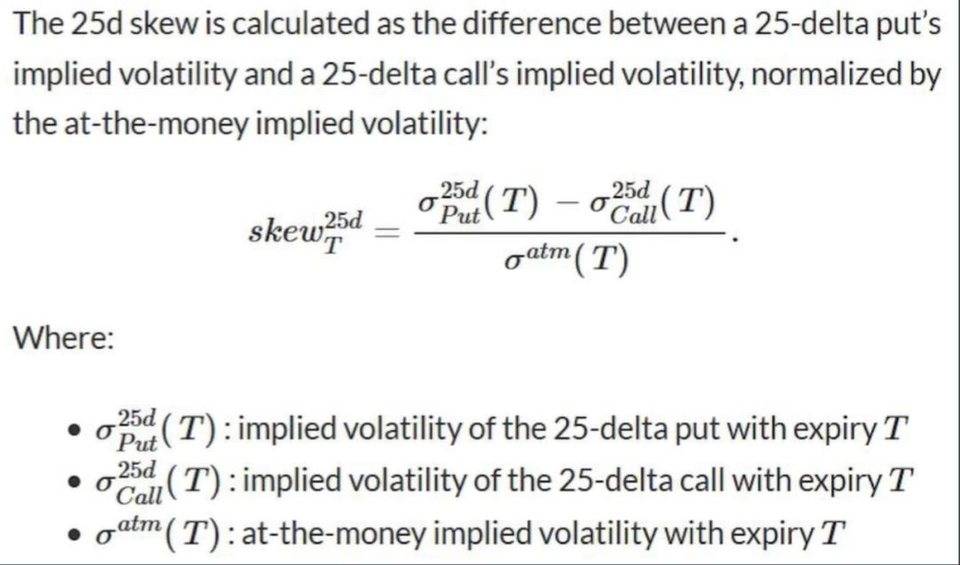

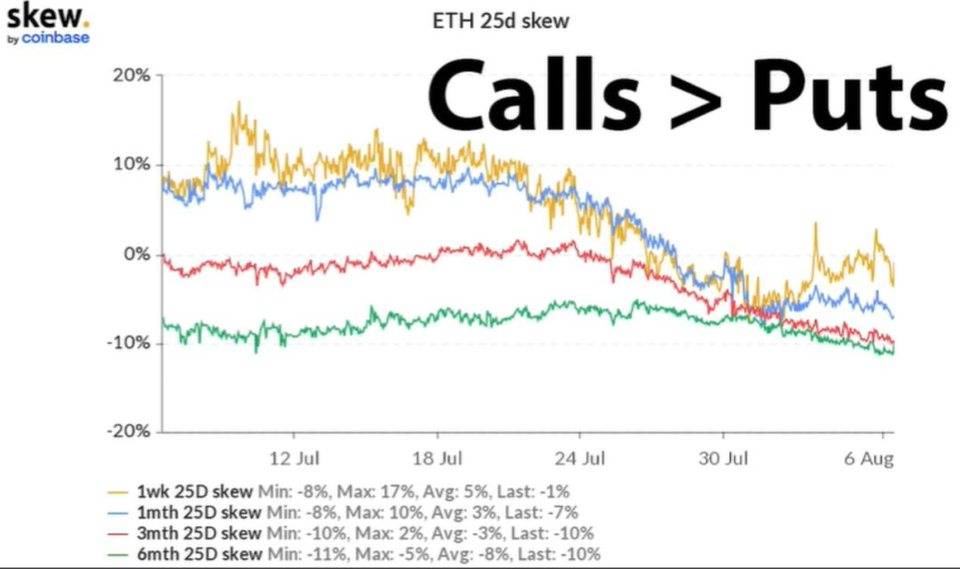

我们还可以看到投资者愿意为看涨期权和看跌期权支付的价格。显然,如果看涨期权的价格高于同等敏感度的看跌期权的价格,则更多是看涨信号。测量方法是使用期权 sku。

你可以在这个图表中看到 ETH 25d Skew 是如何演变的。对于具有不同到期日期范围的期权,sku 一直在下降。

因此,这意味着在一个期限范围内,看涨期权变得比看跌期权贵。整个期限结构看涨。

结论

伦敦硬分叉展示了以太坊社区执行基本协议升级的顺畅程度。这是一个很好的展示。通过权益证明 (PoS) 合并,我们将看到 ETH 成为超声波货币。这些货币的供应将逐年减少,逐日减少,逐块减少。似乎大多数加密社区都同意,ETH 正在被堆叠、质押,并从开放市场中移除。

这是一种稀有的价值储存手段,从现在起一年内供应将会更加短缺。不仅仅是我们试图吸纳超声波资金。机构正在努力,因为他们继续积累更多。这是一个认为短期内不会放缓的主题。考虑到所有这些因素,可以理解为什么明年到期的期权有这么高的执行价。市场势头是站在们这边的,ETH 牛市也没有失去动力。如果 ETH 是 17K,那将给它一个相当于微软的市值。

来源链接:medium.com

声明:此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。本网站所提供的信息,只供参考之用。