Kaiko分析:市场复苏步履蹒跚,Coinbase全球市场份额飙升

进入2022年后,加密市场一直动荡不安,在经历了年初一段时间低迷之后,加密市场终于在Super Bowl(超级碗)的助推下赢得了一段时间的回升,但随着时间的推移,大众对地缘政治不确定性的上升和对货币紧缩的担忧使得加密市场又开始萎靡不振。

纵观整个市场,虽然加密货币的整体价格并不尽人意,但稳定币在整个行业中的使用量越来越大,其波动性越来越小。与此同时,由于各大交易所都争夺美国市场,不过Coinbase所占据的市场份额并没有受到影响,全球整体呈现飙升趋势。除此之外,在稳定币、流动性、衍生品等方面,市场也反映出了一些积极的信号。

随着投资者对美联储政策的担忧日益加剧,加密市场在当下时期又会做出哪些反应?未来的市场趋势将是何种走向?本文就将对当前的市场形式进行深度分析,并对未来趋势进行解读。

来源:Medium

作者:Kaiko

编译:陈一晚风

价格变动

复苏迹象再次湮灭,风险资产进入动荡时期

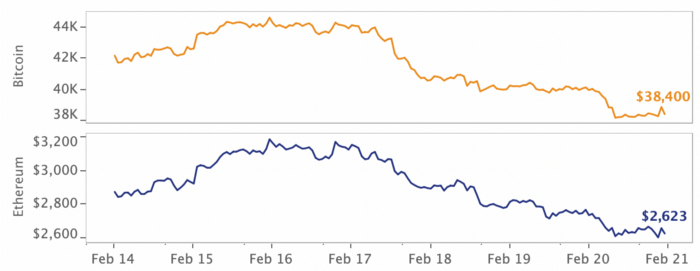

继超级碗之后,比特币一度稳定在42000美元以上,但在近一周的时间,其价格又开始下滑,跌破40000美元。

在近一周的比特币下跌之前,加密货币市场仍在超级碗影响下保持稳定中性,且通胀数据显示同比增长7.5%,这令传统市场和加密货币市场都感到震惊,因为交易员已经消化了快速加息的前景。除了通常由宏观引起的波动之外,加密货币行业还被美国执法部门从一个不太可能的二人组追回35亿美元美元的被盗比特币的消息所吸引。另一边,币安向福布斯投资2亿美元,这对大多数人来说都难以置信,因为币安曾以诽谤罪起诉《福布斯》。最后就是毕马威,世界上最大的审计师之一宣布将把比特币添加到它的资产负债表中。而随后,由于地缘政治不确定性上升和对货币紧缩的担忧,风险资产开始进入动荡时期。

比特币跌破4万美元的心理水平,以太坊跌破2800美元,失去了月初以来的所有收益。尽管表现优于更广泛的加密市场和元宇宙相关股票,但引领2月份脆弱的加密复苏的元宇宙代币也失去了吸引力。在监管方面,BlockFi与美国证券交易委员会(SEC)达成了1亿美元的和解协议,加拿大批准了34个加密钱包,这些钱包与领导的反对该国疫苗授权的抗议活动的资金有关。与此同时,摩根大通成为第一家在元宇宙推出的银行。

不同DEX的稳定币价格效率参差不齐

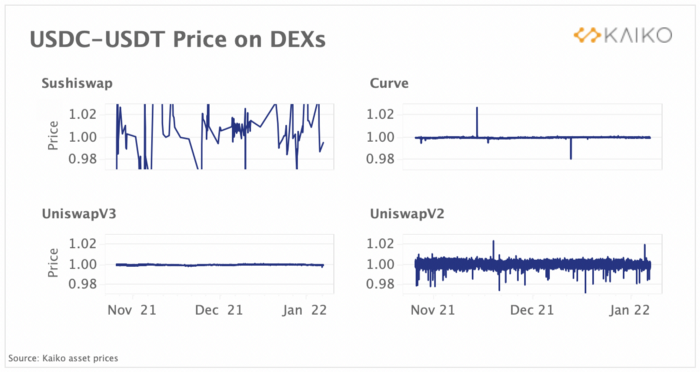

流动性对于稳定币来说非常重要,以维持其1:1美元锚定。在中心化交易所,稳定币的价格发现过程发生在数百个市场和直接美元对中,由做市商提供充足的流动性。在DEX上,稳定币池是最受欢迎的流动性池之一,尽管由于流动性低、交易时间慢和缺乏直接的美元市场而存在更大的脱钩风险。

例如,1月28日,稳定币Terra USD(UST)和Magic Internet Money(MIM)在主要DEX上遭遇了流动性危机,随着交易员迅速抛售所持资产,导致两者都脱离锚定。为了更好地了解DEX稳定币的流动性,我们绘制了四个USDC-USDT流动性池的15分钟成交量加权平均价格 (VWAP),这些流动性池在所有DEX中拥有最高的交易量。

我们观察到USDC-USDT价格在Sushiswap上变化最大,在UniswapV3上变化最小。

Sushiswap的交易量和交易数量相对较低,这表明套利者的行为并没有像预期的那样维持1:1锚定。Curve是针对稳定币掉期优化的DEX,是Uniswap V3的紧密竞争对手,两个稳定币池都表现出低波动性,表明价格发现效率很高。

我们还可以观察到Uniswap从V2升级到V3是如何强烈影响价格效率的。为V3引入“集中流动性”以及0.01%的费用使高效的稳定币池成为可能,使DEX成为Curve的强大竞争对手。

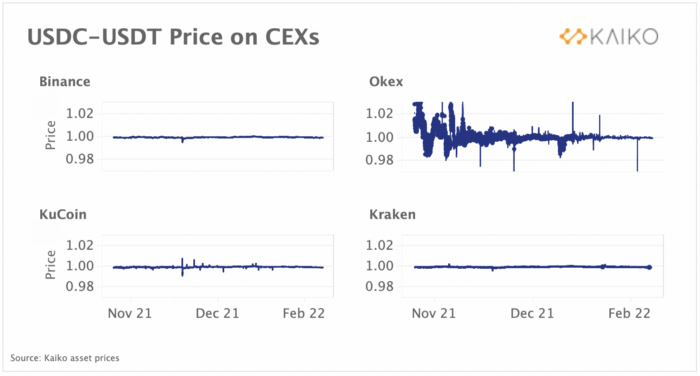

DEX稳定币的流动性与CEX相比如何?我们绘制了最高交易量的USDC-USDT对,以了解CEX价格发现过程的变化。总体而言,相同稳定币对的流动性在CEX上的变化较小,但欧易OKX除外。然而,Uniswap V3和Curve的价格波动幅度与Binance、KuCoin和Kraken相似,这表明DEX的流动性已经显着成熟,现在可以与CEX相媲美。

Bitfinex交易所代币创下历史新高

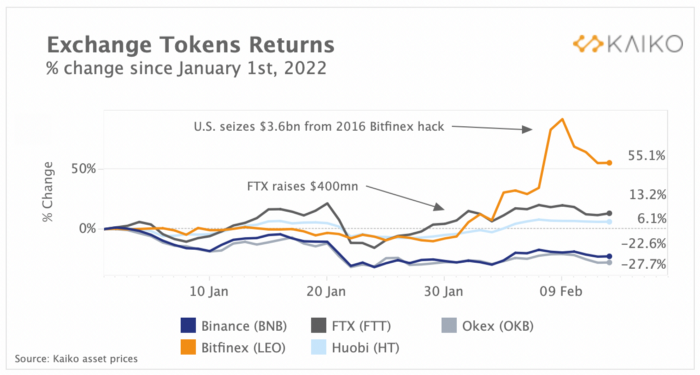

交易所发行的加密货币,使持有者能够从较低的交易费用中受益,对新币上市进行投票,并获得被动质押奖励。自今年年初以来,其表现优于加密行业的其他部门。为了更好地理解这一趋势,我们绘制了Binance、FTX、Huobi、Bitfinex和欧易OKX的代币图表。虽然交易所代币为持有者带来了实实在在的好处,但它们也可以作为交易所成功的衡量标准,并且通常与新闻事件相关。

Bitfinex的LEO代币和FTX的FTT取得自年初以来的最大涨幅,分别上涨了69%和18%。在美国司法部从2016年Bitfinex黑客事件中查获近36亿美元后,Bitfinex的LEO创下历史新高。该代币最初是在黑客攻击后为Bitfinex再融资而发行的,并承诺如果资金被收回,交易所将使用它们回购代币并销毁它们。在交易所最近的4亿美元融资后,FTX的代币获得了收益,使其估值达到320亿美元。

元宇宙加密代币的表现优于股票

近期,游戏平台Roblox跟随Meta(前Facebook)报告了令人失望的收益,单日暴跌超过25%。自本月初以来,Meta的股价已下跌超过30%,这表明投资者对该公司转向元宇宙缺乏信心。相比之下,与元宇宙相关的加密代币,包括去中心化游戏、NFT 和虚拟世界的交集表现更好。

自本月初以来,Gala Games的GALA上涨了27%以上,此前该平台宣布将在明年投资50亿美元来增加其NFT产品并建立一个主题公园。在与三星合作提供数字收藏品后, Theta Network的代币THETA在2月份仍上涨了3% 。Decentraland的MANA和Axie Infinity的AXS在抛售后失去了部分收益,下跌了3%。

市场规模变动

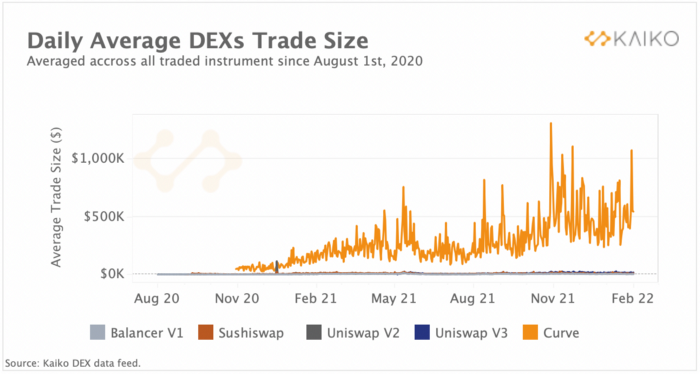

Curve平均交易规模突破100万美元

Curve是最受欢迎的稳定币掉期去中心化交易所之一,因为其独特的流动性机制可以比竞争对手更有效地发现价格。DEX吸引了寻求在没有滑点风险的情况下交换稳定币的大型交易者,并且今天拥有所有流动资金池中最高的平均交易规模。11月,Curve的日均交易规模首次突破100万美元,目前仍远高于2021年的平均水平。

总体而言,与其他DEX相比,Curve的交易量仍然相对较低,但它在大型稳定币掉期中找到了利基。尽管市场份额相对较低,但Curve在以太坊上的DeFi总价值锁定(TVL)中占有最大份额(13%),是Uniswap的TVL的两倍多。

相比之下,其他DEX的平均交易规模很小,从5美元到2.5万美元不等,尽管它们远高于CEX的交易规模。高昂的以太坊交易费用使DEX的交易对许多零售交易者来说过于昂贵,从而导致交易规模大。

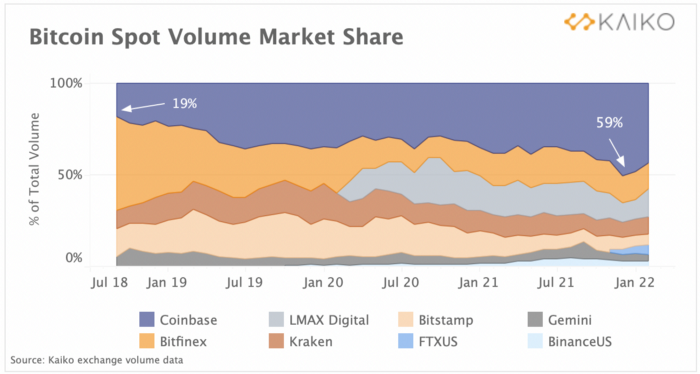

交易所争夺美国市场,Coinbase市场份额飙升

随着Binance和FTX等全球巨头推出受监管的美国分支机构,旨在迎合更多机构类型的交易者,对庞大的美国加密货币市场的竞争正在升温。从主要受监管交易所的比特币美元现货市场份额中可以观察到,Coinbase的市场份额最近在12月创下近60%的历史新高,然后在1月回落至51%。飙升是由于在Omicron抛售和低交易量假日季节期间Coinbase的BTC-USD市场的强劲交易活动。Bitfinex的市场份额从2018年的50%以上大幅下降到2022年的14%。相比之下,LMAX Digital和Kraken大多设法保持了份额。

尽管过去几个月大力投资于美国的扩张,但Binance.US和FTX.US的交易量仍然相对较小。然而,FTX.US似乎获得了一点吸引力,在短短几个月内就超过了Binance.US(3%)和Gemini (4%)。

与2020年相比,Coinbase在2021年上市的新加密资产数量是2020年的五倍。从历史上看,Coinbase在向其平台添加新资产方面一直相当保守,但该交易所的策略在2021年转变为更密切地模仿其竞争对手,如Binance和FTX,后者采用快速上市策略。币安在2021年以更快的速度上市资产,尽管与上一年相比上市有所下降。Coinbase的新上市方式符合投资者对山寨币日益增长的兴趣,以及来自去中心化交易所(DEX)的日益激烈的竞争,后者允许任何人在未经许可的情况下上市代币。

然而,这也恰逢中心化交易所越来越多地参与风险活动。Coinbase、Binance、FTX和Crypto.com等主要交易所的风险投资部门是新兴加密生态系统的最大投资者之一,其中包括提供在其平台上上市的代币的项目,这会造成潜在的利益冲突。

订单簿流动性

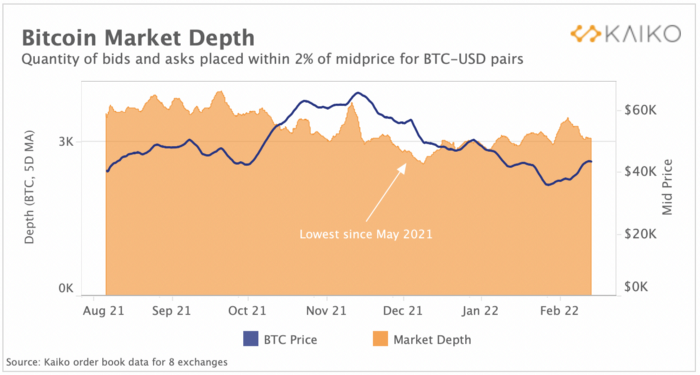

比特币市场深度在12月暴跌后恢复

在12月初跌至7个月低点后,比特币的市场深度在过去一个月有所改善。上面,我们绘制了8个交易所汇总的原生BTC单位中间价2%以内的买卖数量。我们观察到比特币市场深度自去年8月以来呈下降趋势,但趋势在12月底发生逆转。整个1月份,尽管比特币价格下跌,但市场深度稳步攀升,这表明做市商的流动性正在回升。总体而言,过去几个月的交易量明显下降,这可以解释流动性下降的原因。

2022 年点差波动率下降

尽管在1月份出现了多次波动,但以平均买卖价差衡量的流动性与一年前相比要稳定得多。上图,我们绘制了2022年1月和2021年1月主要交易所的平均买卖价差。去年1月是比特币存在最不稳定的月份之一,其特点是创纪录的牛市行情和几次大幅回调,导致价差大幅飙升。一年过去了,我们可以观察到每个交易所的市场总体上要平静得多。Bittrex和Gemini的平均点差下降幅度最大,超过5个基点。

衍生品

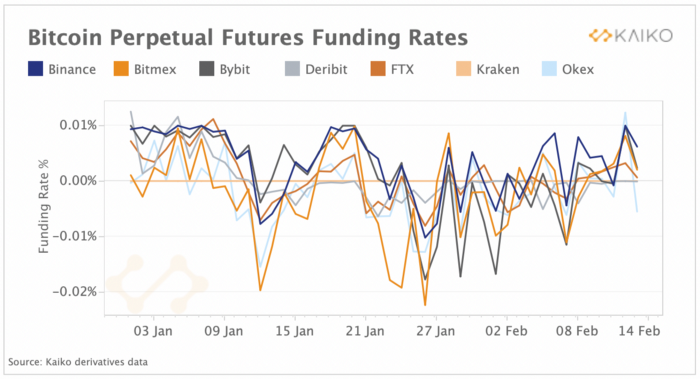

资金利率回归中性

比特币的永续合约融资利率在转为负值并触及1月份抛售以来的最低水平后重新进入中性区域。资金费率是持有多头头寸的成本,也是衡量整体市场情绪和看涨需求的指标。当它们为负时,这意味着空头正在支付多头以保持头寸,而看涨需求减弱。除欧易OKX外,所有交易所的资金在2月初重置为中性。比特币永续合约未平仓合约保持相对稳定,徘徊在90亿美元左右,这表明杠杆率相对较低。

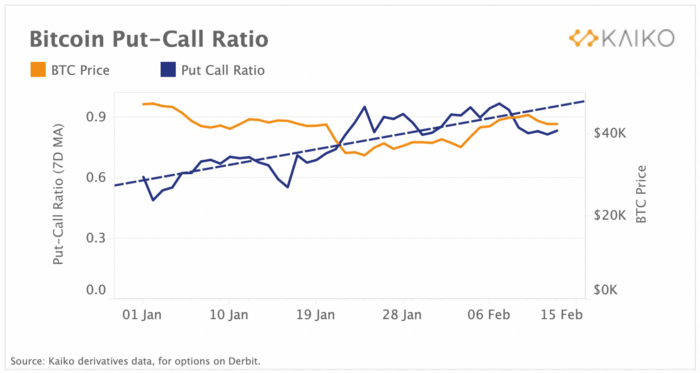

与此同时,看跌期权比率在过去半个月继续上升,表明期权市场的情绪偏于看跌。

该比率是通过计算看跌期权(看跌质押)和看涨期权(看涨质押)的交易量比率来计算的,当它上升时,表明对看跌押注的需求正在增加。上个月看跌期权的需求相对于看涨期权的需求一直在增加,因为交易员寻求保护免受波动和风险情绪下降的影响。

宏观趋势

通货膨胀率达到40年高点

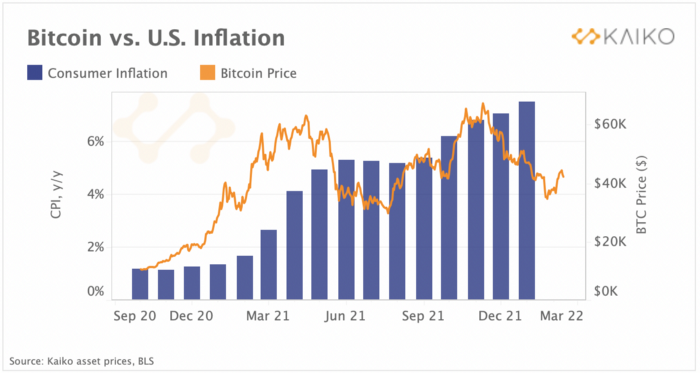

美国1月份通胀攀升7.5%,再创数十年新高,且几乎没有缓和迹象。这一增长超出了市场预期,并受到商品和服务成本上升的推动,这是通胀压力扩大的一个迹象。我们可以观察到,在去年11月脱离锚定之前,BTC在去年大部分时间里一直与成本上涨同步。在通胀持续飙升的同时,加密资产与科技股一起下跌,因为美联储采取了鹰派转变,不再使用“暂时性通胀”一词,并开始缩减每月的债券购买规模。

尽管过去一个月比特币与股票的相关性略有下降,但整体宏观背景似乎对风险资产不利。高通胀数据和紧缩的劳动力市场支持美联储在3月份大幅加息50个基点,而不是标准的25个基点加息。

然而,随着全球央行正以更加同步的方式退出新冠疫情时期的货币刺激措施,人们对政策错误收紧导致放缓的担忧正在加剧。美国消费者信心在2月初跌至10年来的最低水平,表明需求已经减弱。

随着担忧加剧,波动性扰乱股市

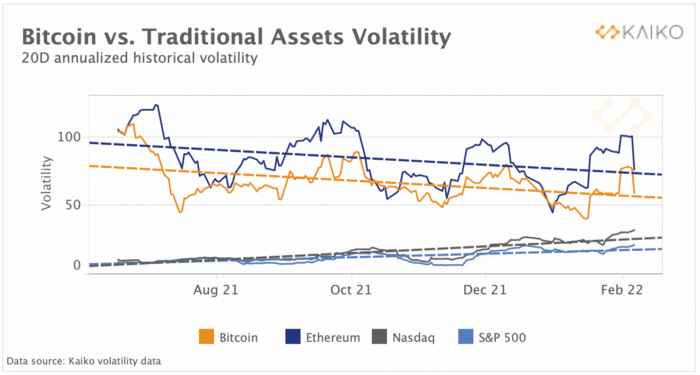

过去几周,美联储的鹰派立场和飙升的通胀压力导致股市波动加剧。上面我们绘制了比特币、以太坊和美国主要股指的20天滚动波动率图。我们观察到比特币和以太坊的波动性在1月份都出现了飙升,但与夏季相比仍然较低。相比之下,自去年7月初以来,以科技股为主的纳斯达克100指数和更广泛的标准普尔500指数的波动性一直在稳步上升,因为交易员对2022年加息的预期从接近零上升到多达七次。

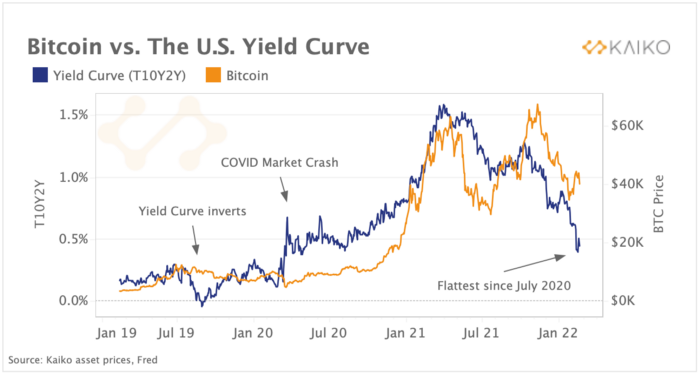

收益率曲线趋于平缓至2020年以来的最低水平

美国收益率曲线(10年期国债收益率与其2年期国债收益率之间的差距)上周趋平至仅40个基点,为2020年7月以来的最低水平。通常,收益率曲线为负数或倒挂被视为经济衰退的指标而从历史上看,正(陡峭)的收益率曲线与更强劲的经济活动和股市反弹相关。我们观察到,尽管收益率曲线距离反转仍有50个基点,但自10月以来一直在迅速趋平。这一趋势表明,人们对美联储政策错误的担忧日益增加,预计随着经济增长放缓,将出现激进的紧缩政策。尽管股市波动和地缘政治紧张,美联储仍持有由于美国通胀没有缓和的迹象,其鹰派政策表现强劲。1月份美国PPI(即生产商为其商品和服务获得的价格)同比上涨9.7%,这表明企业正在提高价格。

声明:此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。本网站所提供的信息,只供参考之用。