观点:历史视角看美联储加息对加密货币影响 真是灭顶之灾吗?

在本轮周期,比特币、加密货币与美股、纳斯达克的密切关联是前所未有的,对过去加密货币自身周期的刻舟求剑可能不再奏效,我们更应该关注的是历史上美联储加息与美股市场关联的规律。

3 月 16 日,美联储正式宣布加息 25 个基点,符合市场预期,风险市场普遍开启了补涨行情,币圈更是在 LUNA 基金会买入比特币作为储备的刺激下,乐观情绪逐渐蔓延,不断有投资者对 Q2 行情表示乐观,但是也有投资者表示 5 月或将面临压力,5 月几乎肯定会加息 50 个基点、同时缩表的预期,可能会提前表现在市场行情中。在 LUNA 买币的短期资金耗尽以及微策略的抵押再买入的背景下,近期行情回撤不少,这或许也是资金谨慎的一种表现。

似乎无论行情上下,加息缩表这类宏观因素已经成为了目前加密货币市场行情判断的主要考量因素,同时在币圈股市高相关性的背景下,这时候我们或许会很自然地想到,可以回顾借鉴历史加息周期中股市的反应,来猜测本轮加息周期内可能的市场反应,虽说历史不会简单地重复,但也十分值得复盘参考。

根据西部证券的数据统计,80 年代以来美国共经历 6 轮加息周期:

而在这些加息周期内,全球股市的表现其实倒不会多么悲观。

若单独观察美国股指表现的话,我们可以看到,它们在 80 年代的两轮加息以及 2015-2018 加息周期中表现较好,虽然在 1994-1994 年期间表现为负,但也只是小幅度的负回报。其他两轮周期中,表现基本持平。

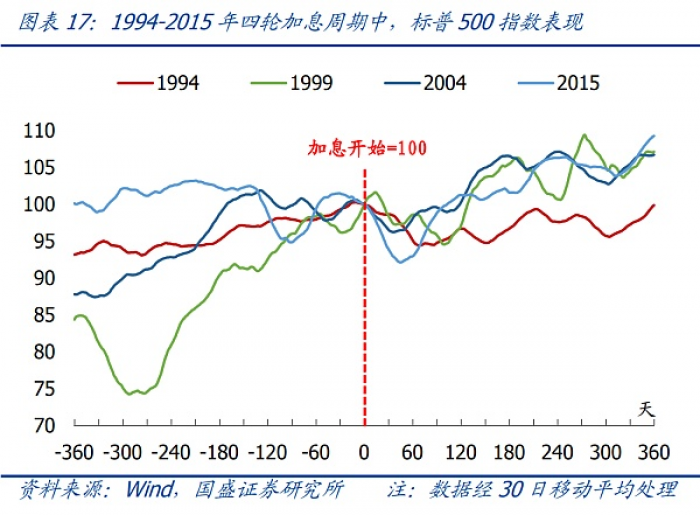

另外,根据国盛证券的数据统计,美股在首次加息后 1-3 个月大多下跌,但 3 个月后大多重新上涨。

目前,市场对本轮加息的预期是 2022 年将加息 7 次,2023 年将再加息 3-4 次,2024 年将停止加息;同时最快于 5 月启动缩表。若今年加息 7 次,那么即未来每次 FOMC 会议都将加息,预期是 25 个基点。接下来 FOMC 会议的时间为:0504、0615、0727、0921、1102、1214。

需要说明的是,我们这里的前提假设是从多头的角度出发,换句话说就是倾向于币圈将在这轮加息周期中完成筑底,同时大概率不会再出现以往熊市中的最大回撤幅度了(80%~90%)。

而这其中的底气可能一部分来自于一级市场投融资的热度,在宏观加息压力下,热钱/聪明钱对二级市场的偏好不高,但是依旧积极流入一级市场押注行业项目,这本质上是对行业长期发展的一种看好。

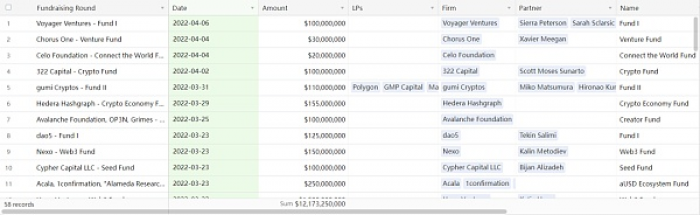

根据 Dove Metrics 的数据统计,今年截至 4 月 6 日,加密货币行业风投基金募资事件总共发生 58 起,总募资金额近 120 亿美元。

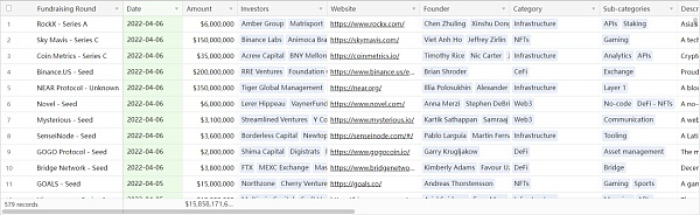

今年截至 4 月 6 日,加密货币行业项目融资事件总共发生 579 起,总融资金额近 160 亿美元。

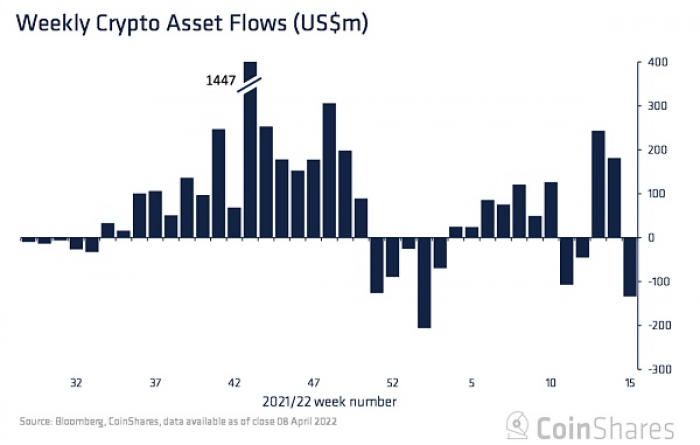

这是观察聪明钱在一级市场动向的途径,而对于二级市场,我们也可以参考借鉴 Coinshares 的每周机构资金流动报告。不过值得注意的是,该统计数据反映的是上周的资金流动,所以存在一定的时间延误。

综合上述结论,若从多头的角度出发的话,我们或许能够武断地得出这样的推断:

加息周期内,首次加息后 1~3 个月,或许能伺机等待不错的买入机会。3 月 16 日为本轮首次加息,那么这个参考买入时间区间则为 0416 ~ 0616,这个区间包含了两个 FOMC 会议,若是某个 FOMC 会议出现了超预期的加息幅度(如 50 个基点),那么届时的市场恐慌是否为较佳的买入机会呢?

最后需要声明的是,本文仅是从加息周期内的市场走势这单一的数据维度去推断本轮潜在可能的走势,市场类似一个混沌系统,由众多因素相互影响驱动,单一的数据维度仅可作为辅助决策的因子之一。

注:本文的所有观点都不构成投资建议。

参考资料

https://pdf.dfcfw.com/pdf/H3AP2022032815555254451.pdf?1648500780000.pdf

https://pdf.dfcfw.com/pdf/H3_AP202201241542311710_1.pdf?1643041805000.pdf

声明:此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。本网站所提供的信息,只供参考之用。