以太坊状态:复盘以太坊 2022 Q1

本文将复盘全球领先的智能合约平台以太坊截至 2022 年 3 月 31 日的第一季度财务业绩。

01. 关键成果

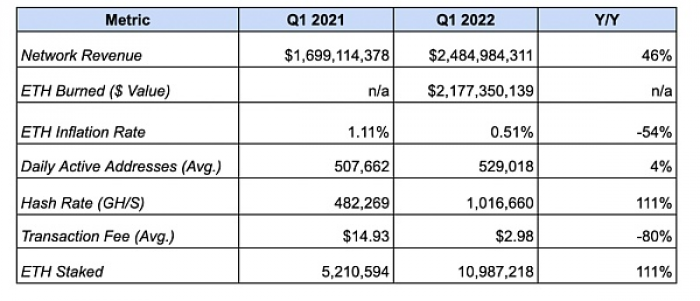

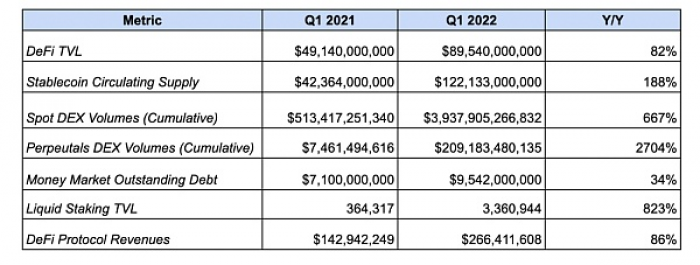

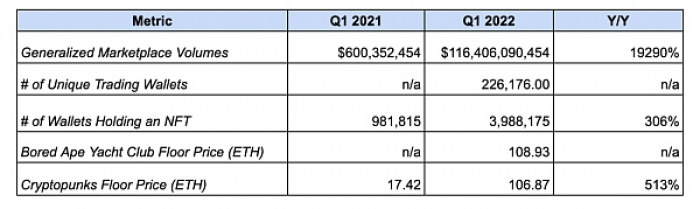

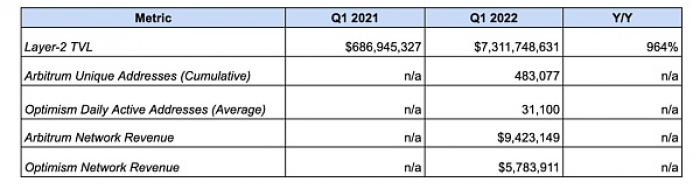

这些数据比较了以太坊在 2021 年第一季度和 2022 年第一季度的表现。

1. 以太坊协议

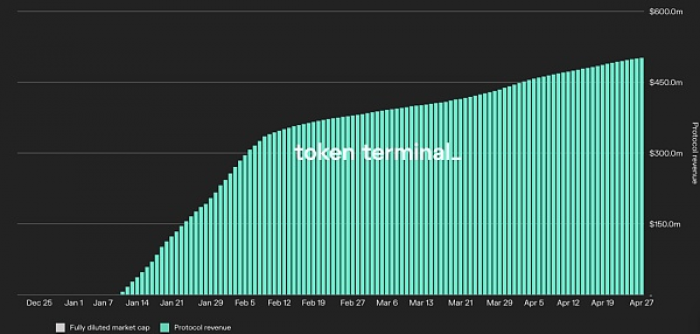

上图:以太坊网络收益 (总收益) 和费用销毁 (协议收益),来源:Token Terminal

以太坊网络收入从 2021 年一季度的 16 亿美元增长至 2022 年一季度的 24 亿美元,增长 46%。这衡量的是以太坊网络用户以 ETH 支付的交易费用的价值。其中 21 亿美元 (87%) 通过 EIP-1559 实施的销毁机制将 ETH 从循环供应中移除,该机制于 2021 年 8 月激活。

上图:ETH 的流通供应量增长情况,图源:Etherscan

ETH 通胀率从 2021 年一季度的 1.10% 下降至 2022 年一季度的 0.51%,下降 54%。该指标跟踪 ETH 供应的净变化。新的 ETH 是通过区块奖励增发的 (区块奖励是支付给矿工作为确认网络交易的奖励),此外还有 ETH 会通过上面提及的 EIP-1559 被销毁。

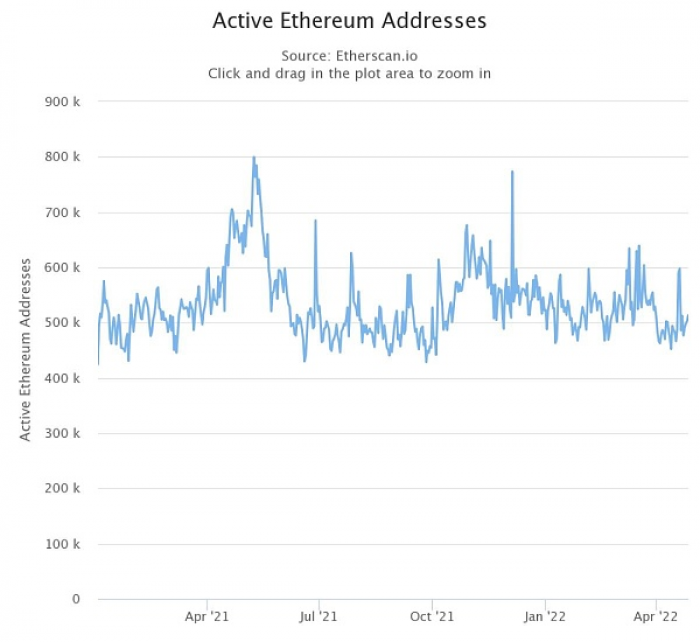

上图:以太坊日活跃地址数变化情况。来源:Etherscan

平均每日活跃地址从 2021 年一季度的 507,662 上升至 2022 年一季度的 529,018,增长 4%。该指标跟踪了在整个季度中每天与以太坊网络交互的地址的平均数量。

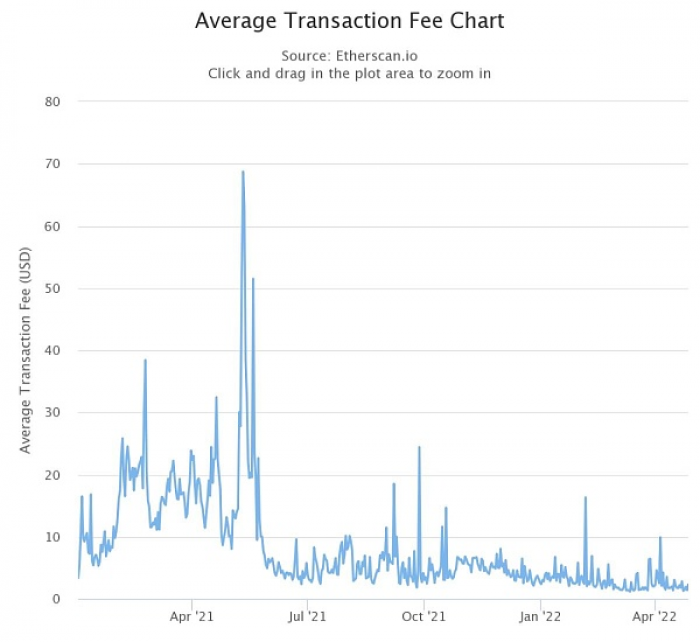

上图:以太坊网络交易平均费用 (USD),来源:Etherscan

以太坊网络平均交易费从 2021 年一季度的 14.93 美元降至 2022 年一季度的 2.98 美元,降幅达 80%。该指标衡量的是用户为了使自己的交易被确认而向以太坊区块空间支付的平均费用。

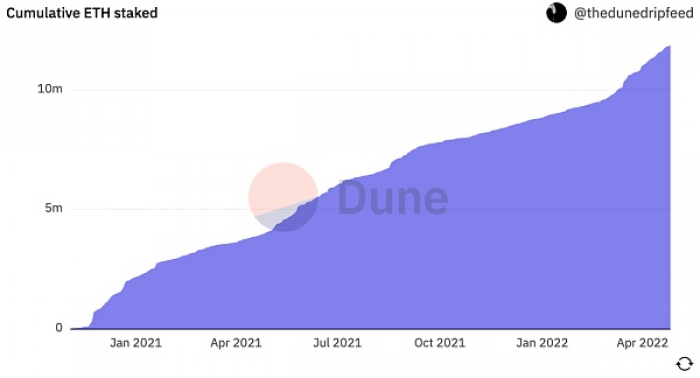

上图:累计被质押的 ETH 数量增长趋势。数据:Dune Analytics

被质押的 ETH 总量从 2021 年一季度的 520 万增长至 2022 年一季度的 1090 万,涨幅达 111%。该指标衡量了在以太坊从使用工作量证明 (PoW) 共识机制过渡到权益证明 (PoS) 之前,在信标链 (Beacon Chain) 上押注的 ETH 数量。大约 9.2% 的总 ETH 供应量已经被押注在预期的“合并”中。

2. DeFi 生态系统

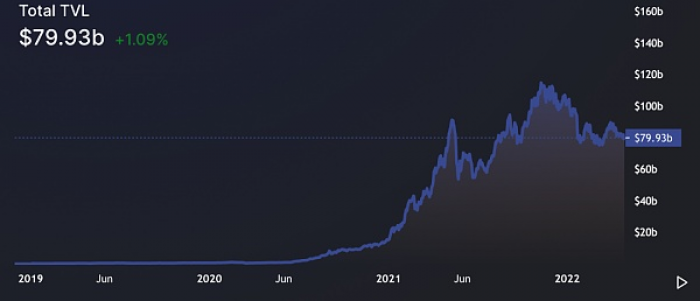

上图:以太坊 DeFi 协议中的 TVL (锁仓总价值) 变化情况。图源:DeFi Llama

以太坊 DeFi 协议的 TVL (锁仓总价值) 已经从 2021 年一季度的 491 亿美元增长至 2022 年一季度的 895 亿美元,涨幅达 82%。这个指标衡量了存储在基于以太坊的 DeFi 协议 (比如去中心化交易所、货币市场和期权金库等) 中的资产的价值。

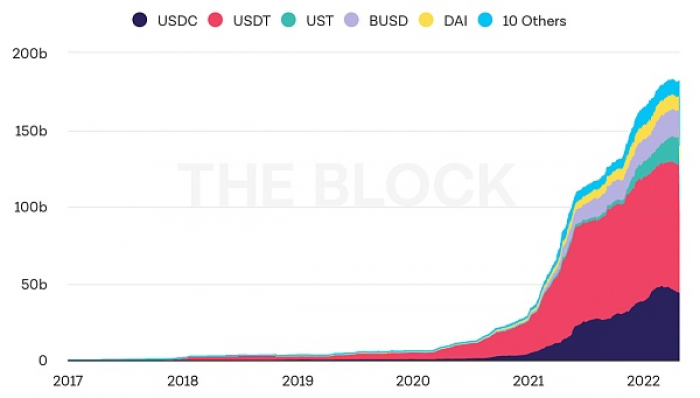

上图:稳定币总供应量增长情况,来源:The Block

稳定币总流通供应量增长了 188%,从 2021 年一季度的 423 亿美元增至 2022 年一季度的 1221 亿美元。该指标衡量了在本地发行或桥接到以太坊上的中心化 & 去中心化稳定币的价值。计算在内的稳定币包括 USDC、USDT、DAI、FEI、FRAX、MIM、UST、LUSD、HUSD、PAX、TUSD、sUSD、BUSD。

注意:上面的图表包括所有区块链链上的稳定币,而不仅仅是以太坊,因为这个指标的数据必须从多个来源获取。不过,这在很大程度上仍然代表着该行业的增长。)

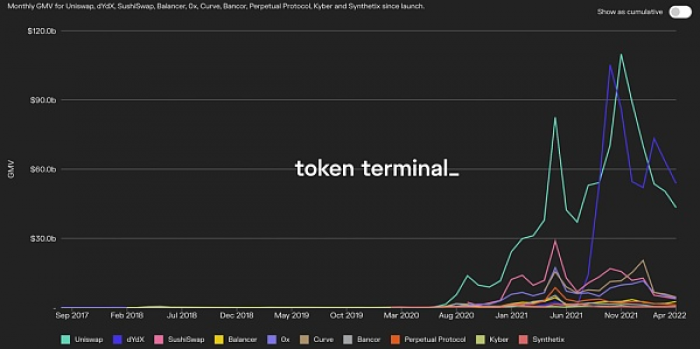

上图:基于以太坊的现货和永续合约 DEXs 交易量变化情况。图源:Token Terminal

现货交易所成交量从 5134 亿美元增长 667% 至 3.9 万亿美元,永续合约交易所成交量从 74 亿美元增长 2704% 至 2091 亿美元。它们分别跟踪以太坊主网上的 DEX 交易所和以太坊 L2 上的永续合约期货交易所的交易量。

注:上述图表不包括 GMX,其交易量已包含在图中永续合约 DEX 交易量的计算中。相关数据可以在这里找到:

https://stats.gmx.io/

3. NFT 生态系统

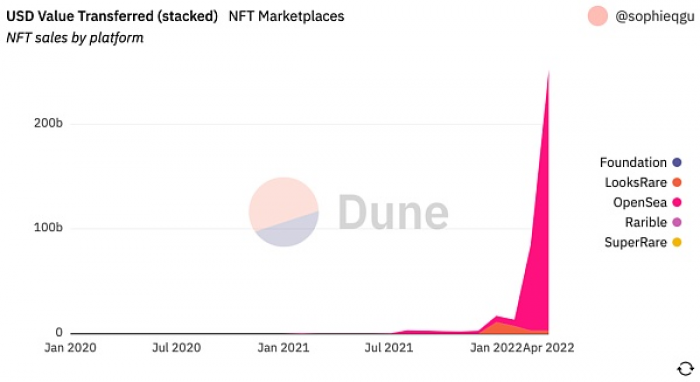

上图:NFT 市场交易量。图源:Dune Analytics

NFT 市场交易量激增 19290%,从 2021 年一季度的 6.063 亿美元增至 2022 年一季度的 1164 亿美元。这是对 OpenSea 和 LooksRare 这两家最大的通用 NFT 市场的交易量追踪。2022 年一季度共计有 226176 个唯一钱包购买或出售了 NFT。

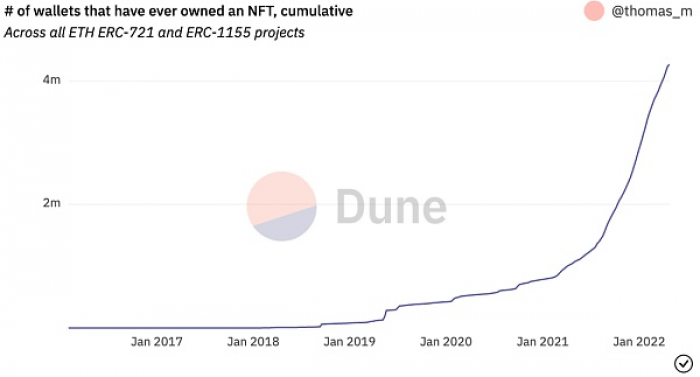

上图:持有 NFT 的累计钱包数量增长情况,来源:Dune Analytics

持有 NFT 的唯一钱包数量从 2021 年一季度的 981,315 万个增加到 2022 年一季度的 398 万个,增长了 306%。该指标衡量了在某一时间点持有 ERC-721 代币的钱包地址的数量,ERC-721 是用于发行 NFT 的代币标准。

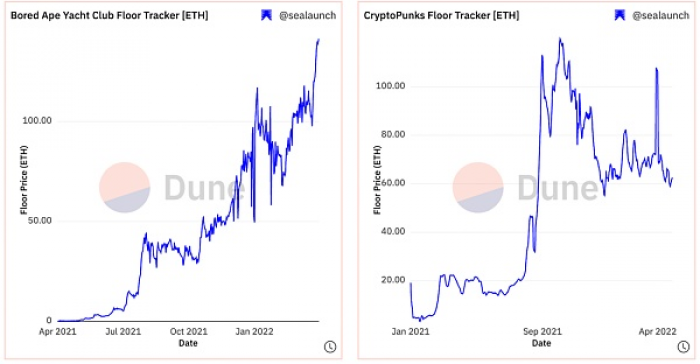

上图:BAYC 和 CryptoPunks 的底价变化情况。来源:Dune Analytics

CryptoPunks (加密朋克) 的底价增长了 513%,从 2021 年一季度的 17.42 美元增长到了 2022 年一季度的 106.87 ETH。该指标追踪的是 CryptoPunks 最近的最低售价。虽然 BAYC (无聊猿游艇俱乐部) 于 2021 年第二季度推出,但作为最昂贵的个人资料图片 NFT 系列,BAYC 在 2022 年一季度结束时的底价为 108.93 ETH,按当时的价格计算,价值约 35.1 万美元。

4. L2 生态系统

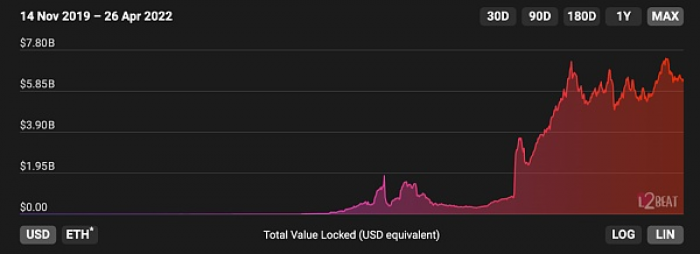

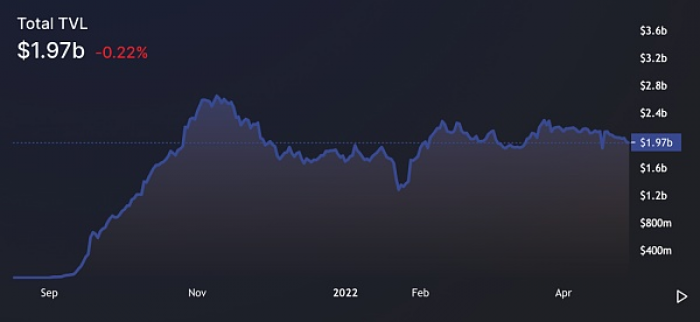

上图:以太坊 L2s 网络中的 TVL (锁仓总价值),来源:L2 Beat

以太坊 L2s 网络的 TVL 从 2021 年一季度的 6.869 亿美元增长到 2022 年一季度的 73 亿美元,增长了964%。该指标衡量了以太坊 L2s 可扩展性方案 (比如 Optimistic Rollups、ZK-Rollups 和 Validiums 网络) 中锁仓的总价值。截至发稿时,已经有超过 230 亿美元的资产 (包括 42 亿美元的 ETH) 从以太坊网络桥接到这些 L2s 网络和其他 L1 区块链中。

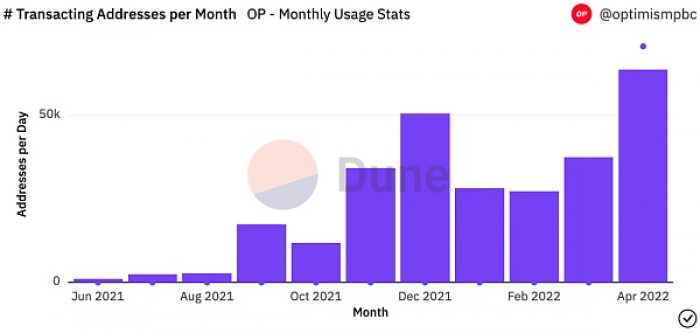

上图:Optimism 网络的每月活跃地址数。来源:Dune Analytics

Optimism 网络的平均每月活跃地址数为 31100 个,而 Arbitrum 网络的累计唯一地址计数为 483077 个。该指标衡量了该季度中每月在 Optimism 网络上进行了交易的平均地址数量 (Optimism 是一个基于以太坊的 Optimistic Rollup),以及 Arbitrum 网络上的唯一地址总数量 (Arbitrum 也是一个基于以太坊的 Optimistic Rollup)。鉴于这两个 L2 网络都是在 2021 年第三季度推出的,而且这两个网络的可用数据有限,我们无法进行逐年比较。

上图:Arbitrum 每日网络收入。来源:Cryptofees.info

Arbitrum 网络营收为 940 万美元,而 Optimistim 网络营收为 570 万美元。这衡量的是用户分别在 Arbitrum 和 Optimistim 这两个 L2 网络中使用 ETH 来支付的交易费用。

02. 生态系统要点

1. 稳定定币,Curve 战争,以及贿赂

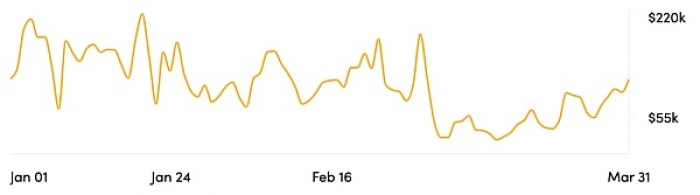

在 2022 年第一季度期间,以太坊有许多令人兴奋的发展,其中最重要的可能是稳定币的持续增长。如前所述,稳定币在以太坊网络上的流通供应量同比增长超过 188%,达到 1220 亿美元以上。特别是,算法稳定币 (如 FRAX 和 UST) 迎来了相对于其竞争对手的巨大增长。这种增长表明,尽管市场疲软,但资本可能没有大规模逃离以太坊经济。

上图:稳定币 6 个月的增长率,来源:Coingecko & Bankless

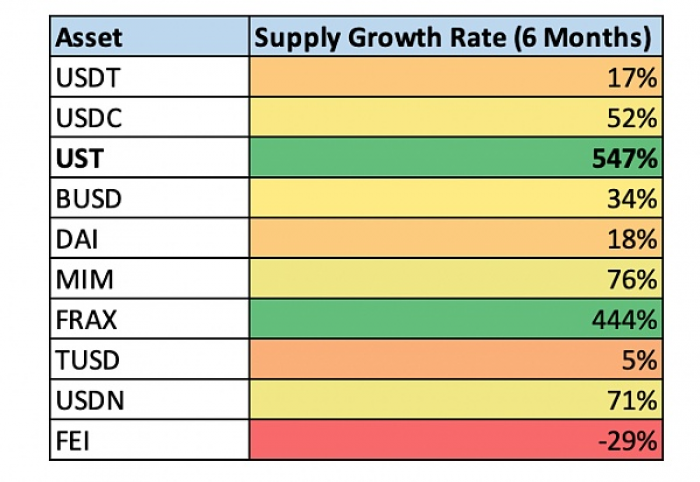

稳定币行业繁荣带来的一个更值得注意的二级效应是“Curve 战争”的持续发展。这是一些主要的稳定币 DAOs 之间的一场战斗,目的是在 Curve (DeFi 最大的去中心化交易所) 上建立流动性。2022 年第一季度,随着这些稳定币 DAOs 增加其对 CVX (Convex Finance 的原生代币) 的持有量 (因为 Convex 协议控制了 CRV (Curve 的治理代币) 的大量供应,其持有量超过了 CRV 总量的 73%,因此控制了 Convex 就等同于控制了 Curve),这场“冲突”占据了中心位置。

上图:DAOs 持有的 CVX 代币量。来源:DAOCVX.com

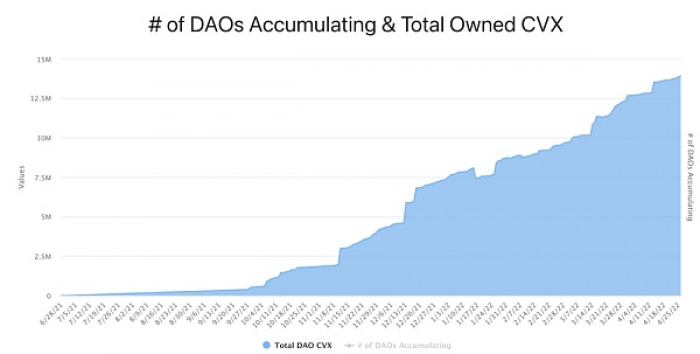

为了配合它们购买 CVX,这些 DAOs 向 CVX 持有人支付了超过 8920 万美元的“贿赂”,这些人锁定了他们的 CVX 代币,以确保能够获得他们的投票来引导 CRV 代币奖励流向 Curve 上面不同的流动性池。随着 CVX 贿赂的年化收益率超过 40%,2022 年第一季度巩固了这一概念,即这些贿赂支付可以成为具有重要战略意义的治理代币的持有者的重要现金流来源。

此外,2022 年第一季度还看到了许多协议 (如 Ribbon Finance、Balancer、Yearn 等) 提出或实现了向投票托管代币模型的转换,希望复制 Curve 的成功。

上图:支付给 CVX 持有者的贿赂价值 (蓝色柱状图) 和每个 CVX 获取的收入 (黄线)。来源:Llama Airforce

本季度还发布了几个令人兴奋的协议:

Alchemix V2:这是 Alchemix 这个自我偿还贷款的 DeFi 借贷协议的二次迭代,包括支持大量的新抵押品资产和产生收益的策略。

Aave V3:这是 Aave 这个多链部署的 DeFi 货币市场的第三个版本,具有新的可跨链借贷的门户 (Portal),这是一项实现跨链铸造和销毁代币的功能。

Syndicate Protocol:允许创建链上投资俱乐部。

2. NFT 似乎正在升温

得益于前两个季度的爆炸性增长势头,以太坊上的 NFT 生态系统在 2022 年第一季度发生了几次重大变动。

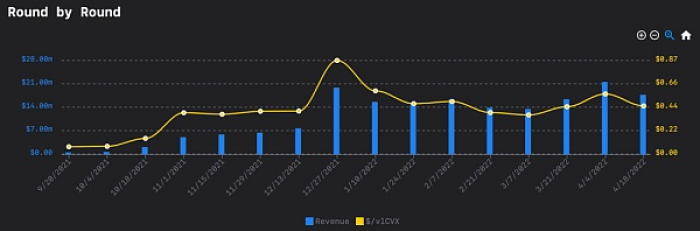

上图:NFT 市场 LooksRare 的收益增长情况。图源:Token Terminal

其中之一是 2022 年 1 月份推出的 LooksRare,这是一个新的通用 NFT 市场,也是 OpenSea 的竞争对手,OpenSea 此前几乎完全主导了该领域。LooksRare 通过向 OpenSea 的用户空投其原生治理代币 LOOKS,对这个竞争对手进行了一场类似吸血鬼攻击。

该 NFT 市场还允许 LOOKS 代币持有人将他们的代币进行质押,以获得该平台产生的代币增发和基于 ETH 的费用收入。虽然这导致了为了获得这些奖励而进行的洗钱交易的指控,但 LooksRare 在 2022 年一季度实现了超过 221 亿美元的交易量,为质押者们创造了超过 4.44 亿美元的收入。尽管撰文时 LOOKS 的估值比历史最高水平低 79%,但 LooksRare 似乎已经将该行业从寡头垄断转变为双头垄断。

2022 年一季度的另一个重大发展便是将 Yuga Labs 打造成一个生态系统发电站。Yuga Labs 的无聊猿游艇俱乐部 (BAYC) 现在已经成为名人的最爱,从 BAYC 的底价而言,该系列现在是最具价值的NFT头像 (PFP) 收藏品。Yuga 还采取了几项重大举措,以巩固其在以太坊经济这个新兴领域中的地位。

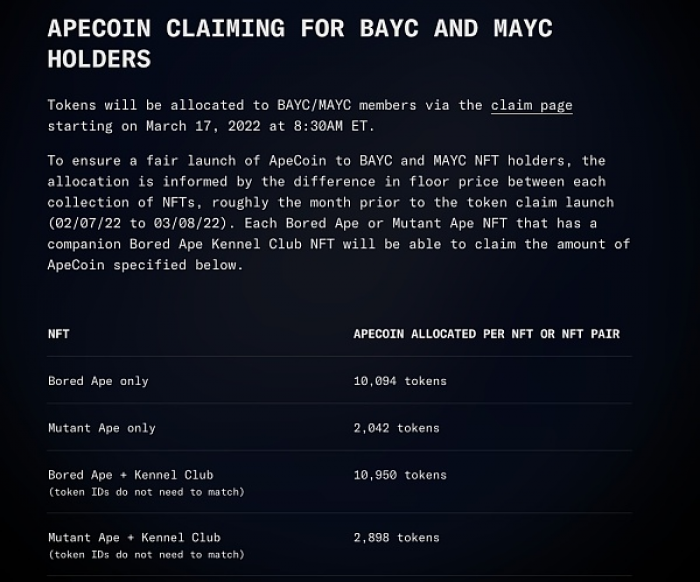

上图:Yuga Labs 向 BAYC 和 MAYC 持有者空投的 APE 代币分配情况。图源:Apecoin.com

首先,Yuga Labs 收购了 Larva Labs 的 NFT 系列的知识产权,包括 Cryptopunks 和Meebits。不久之后,Yuga Labs 宣布发布 Apecoin (APE) 代币,其中一部分代币供应分配给 BAYC 持有者,一些空投的数量超过六位数。

APE 的价格目前处于历史高位,完全稀释的估值超过 200 亿美元,将作为 Yuga Labs 各种元宇宙项目生态系统中的治理和实用代币,比如最近发布的游戏 Otherside。这些发展使 Yuga Labs 成为 NFT 生态系统中的蓝筹品牌和元宇宙媒体巨头。

3. L2 热度不减

以太坊蓬勃发展的 L2 (第二层) 生态系统在 2022 年第一季度继续增长。

如前所述,截至 2022 年第一季度末,锁定在以太坊 L2 网络的 TVL 同比增长 964%,超过 73 亿美元。综上所述,如何将这些以太坊 L2 网络的 TVL 与其他 L1 网络继续排名,这些以太坊 L2 网络的 TVL 排名第五。Arbitrum 以超过 21 亿美元的 TVL 在以太坊 L2 网络中名列前茅。

上图:Arbitrum 网络 TVL 变化情况。图源:DeFi Llama

在诸多 L2 网络原生应用中,最具吸引力的就是来自衍生品行业。借助于 L2 网络在可扩展性方面提供的优势,像 dYdX、Perpetual Protocol 和 GMX 这样的衍生品应用已经成为交易量最大的五大去中心化永续合约交易所中的三家,它们分别在 StarkEx、Optimism 和 Arbitrum 上运行。

上图:去中心化期权交易所 Dopex 的 TVL 变化情况。图源:DeFi Llama

与永续合约一样,另一类衍生品——期权也开始在 L2 网络上迎来了有意义的吸引力。Dopex 和 Lyra 这两家去中心化期权交易所,分别在 Optimism 和 Arbitrum 上运行。这两款应用总共拥有超过 1.19 亿美元的存款,且二者在各自的 L2 网络上都是使用最多的前五名应用。

上图:去中心化期权交易所 Lyra 的 TVL 变化情况。图源:DeFi Llama

这些衍生品协议,以及其他 L2 原生项目 (如 Tracer DAO、Jones DAO 和 Vesta Finance),似乎准备借助几个有利因素迎来进一步的增长,例如在动荡的市场条件下,DeFi 原生投资者对对冲和寻找替代收益来源的渴望增加,以及它们各自所在的 Rollups 网络即将推出的原生 Tokens (下文将详细介绍)。

03. 前景展望

虽然市场面临着宏观逆风的漩涡,但以太坊的地平线上有几个催化剂似乎加强了其基本面、竞争定位和代币经济。

1. 合并,合并,合并

最重要的是即将到来的 PoW 向 PoS 的合并,这一转变将对以太坊网络和 ETH 资产带来许多重大变化。就以太坊网络而言,合并将使得以太坊区块链的能源消耗下降一个数量级,因为 PoS 的能源消耗远低于 PoW。这有助于减少以太坊的环境影响,并增加其对传统机构投资者的吸引力,这些机构投资者在做出资产分配决策时往往会考虑 ESG (环境、社会和治理) 要求。

上图:预计合并之后 ETH 的增发率。图源:Ultrasound.money

此次合并还将对 ETH 的供应计划和价值主张产生重大影响。虽然 EIP-1559 已经使得 ETH 的通胀率大幅下降,但向 PoS 的过渡似乎可能带来一个通缩的 ETH。根据当前被质押的 ETH 数量,以及自 EIP-1559 激活以来的 Gas 消耗量,ETH 预计将出现通缩,预计发行率为 -2.1%。

虽然当前被质押的 ETH 处于不可转移的状态,将在合并之后将逐步解锁并具备流动性,但这种巨大的供应冲击可能会带来长期的类似比特币减半的影响,因为它大大降低了 ETH 的卖压。合并还可能确立 ETH 的质押率,预计合并后将达到高达 10%+ 无风险质押率,进一步增加 ETH 作为现金流生产性资产和互联网原生债券的吸引力。

除了改变以太坊的 ESG 轮廓和 ETH 资产,合并将有助于为以太坊未来的可扩展性升级铺平道路,如分片和 danksharding。这将使以太坊更好地满足其经济中不断增长的交易需求。

2. Rollups 推出原生 Token

以太坊增长的另一个主要催化剂是 L2 代币的推出。虽然 L2 网络在没有原生代币或全网络激励计划的情况下已经获得了有意义的吸引力,但这些 L2 网络的治理代币的推出似乎将促进它们的增长,并带来期待已久的“L2之夏”。

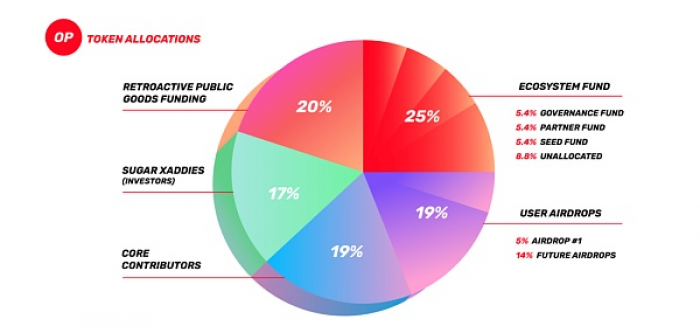

这方面的第一张多米诺骨牌于本周 4 月 26 日倒下,即 Optimism 宣布将在网络治理系统中推出并使用其原生代币 OP,且最有可能的是,这将激励其新兴且迅速发展的 DeFi 生态系统的活动。

上图:OP 代币的分配情况。图源:Optimism Docs

正如我们所看到的借助激励机制的生态系统 (如 Avalanche、Polygon 和 Fantom) 的爆炸性增长,这种策略在引导网络使用、流动性和开发者活动方面非常有效。如果实施了这种机制,Optimism 有理由将经历类似水平的增长。

除了 Optimism 之外,另外两个通用的 Rollups 网络 Arbitrum 和 ZK Sync (分别是 Optimistic Rollup 和 ZK Rollup) 也是通过推出本地 Tokens 来推动类似的网络使用量增长的主要候选者。虽然 Arbitrum 尚未确认是否将推出本地 Token,但 ZK Sync 已经透露,他们将有一个 Token 用于实现他们 Rollup 定序器的去中心化 (Rollup 定序器负责将 Rollup L2 网络中的交易批量发布至 L1 网络上)。

这些 Rollups 本地 Tokens 的推出和激励计划应该是推动以太坊夺回市场份额的一个重要的催化剂 (当前以太坊 DeFi TVL 总额在该领域的占比已经从去年同期的 80% 下降到 51%),并增加日常用户参与这个去中心化经济体的可访问性。

04. 2021 Q1 与 2022 Q1 的对比表格

1. 以太坊协议

2. DeFi 生态系统

3. NFT 生态系统

4. L2 生态系统

此文不是由以太坊或以太坊基金会发布。

声明:此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。本网站所提供的信息,只供参考之用。