即将到来的合并会将以太坊变成证券吗?

作者:CoinDesk 分析师 Frederick Munawa

编译及整理:比推 Amy Liu

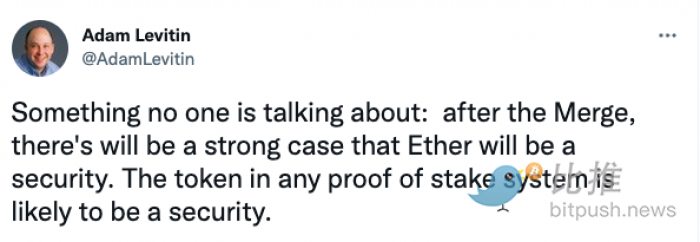

以太坊即将到来的合并可以使第二大区块链更环保、更快、更便宜。但乔治城大学法学教授Adam Levitin在推特上写道,“合并后,将有很强的理由认为,以太坊将成为一种证券。任何权益证明机制中的代币都可能是一种证券。”

如果 Levitin 是正确的,更重要的是,如果美国证券交易委员会 (SEC) 同意他的观点,那么上线以太坊(几乎是所有交易所)的交易所将受到更严格的监管要求。与比特币一样,以太坊迄今为止一直被视为一种商品,不在SEC的管辖范围内。

以太坊生态系统中的大多数讨论都涉及合并后权益证明网络的技术方面,而不是此类法律问题。Goerli将于周三进行软件更新,这是第二大区块链从更耗能的工作量证明完全过渡到权益证明之前的最后一次测试。

Levitin 的论点以 Howey 测试为基础——1946 年美国最高法院的一项裁决详细介绍了这一测试,该测试经常用于确定一项资产是否为证券。要充分理解 Levitin 的观点,了解 Howey 和权益证明系统中的概念非常重要。

质押

权益证明是一种共识机制,允许区块链上的所有节点就网络状态达成一致。它需要称为验证器的节点来提议和验证新块。验证者必须投入资金才有机会参与这个过程,这种资本投资称为质押。

以太坊验证者的最低质押要求是 32 ETH,在撰写本文时大约相当于 53,000 美元。在网络中质押和投资硬件和软件资源的动机是赚取回报。根据指导网络软件开发的非营利组织以太坊基金会的数据,验证者目前每年可以获得约4.2%的收入。相比之下,这几乎是普通美国银行一年期存单(CD)利率的两倍。

随机选择验证者来提议和验证区块。质押的 ETH 数量越多,被选中和获得奖励的可能性就越高。换句话说,你投入的越多,你赚的就越多。

William John Howey

让我们回顾一下 Howey 的历史和机制,以了解 Levitin 的论点。

William John Howe于 1876 年出生在伊利诺伊州南部。他最终搬到了佛罗里达州的莱克县,在那里他成为了一名成功的房地产开发商和政治家。他专门种植和销售柑橘类水果。Howey还出售了柑橘园的土地销售合同。他的土地一半用于商业用途,另一半则被分成小块出售给公众。

他创立了佛罗里达州的Howey镇,并于 1925 年成为镇长(之后更名为Howey山庄)。他建造了几家酒店和一座标志性的豪宅(现在是一个受欢迎的婚礼场地)。来到这个度假小镇的游客将住在Howey的酒店,就在柑橘园旁边。

购买协议的一部分是让 Howey 的公司开发和服务收购的土地,以便种植和销售柑橘类水果以获取利润。然后利润将在 Howey 的公司和其投资者之间分配。Howey于 1938 年去世,但他的公司继续发展。

几年后,美国证券交易委员会指控这些公司出售未注册证券。该案最终于 1946 年 5 月提交给美国最高法院。大法官弗兰克·墨菲代表多数人确定,根据 1933 年《证券法》,Howey的土地销售合同符合投资合同形式的证券。

Howey测试

墨菲大法官亲自为“投资合同”一词下了定义。投资合同是指一个人将他的钱投资于一个共同的企业,并被引导仅从发起人或第三人的努力中获得利润的合同、交易或计划。

该定义有四个不同的组成部分:

1. 金钱投资

2.在共同的企业中

3. 有利润的期望

4. 完全来自发起人或第三方的努力

如果一项资产符合这四个标准,则它被视为投资合同,因此被视为证券。即使一项资产不完全符合标准,它仍可能被视为基于经济现实的证券。

Adam Levitin的论点

Levitin 认为,像以太坊这样的权益证明系统需要在一个共同企业(以太坊)中投资(质押),并期望主要来自其他人(其他以太坊参与者)的努力获得利润(质押奖励)。

他使用了“主要来自他人的努力”这一短语,而不是墨菲法官的“完全来自发起人或第三方的努力”。

Levitin写道:“上诉法院将‘完全’理解为‘主要’或‘显著’。”

然而,Levitin 承认墨菲大法官定义的后半部分的重要性,该定义提到了“发起人”——履行投资合同并负责大部分盈利活动的第三方实体。谁会在以太坊生态系统中?

Levitin在推特上写道,“当你处理去中心化系统时,这些都不能回答‘发行者’是谁这个更棘手的问题。但这是如何将去中心化系统融入以人为本的法律体系这一更广泛问题的一部分。”

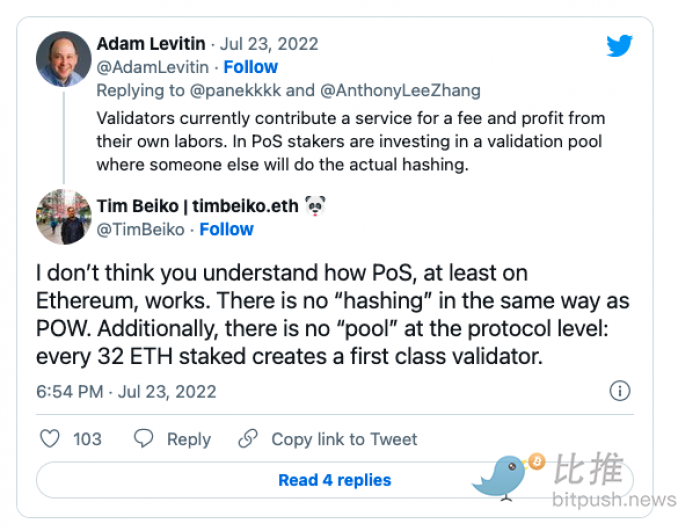

Levitin 指出,权益证明允许质押者投资于验证池。这可以追溯到他对 Howey 的第三和第四个方面的解释——期望从他人的努力中获利。

为以太坊基金会运行协议支持的 Tim Beiko 在推特上反驳说,以太坊在协议级别没有“验证池”,它不应该被归类为“他人的努力”。

Levitin的验证

曾经是证券,永远是证券?

以太坊由 1800 万美元的首次代币发行(ICO)资助。 Hinman 在 2018 年的讲话中暗示,以太坊在首次亮相时可能是一种证券,但到那时已经充分去中心化,不再可能成为投资合约。

Hinman 说,“根据我的理解,撇开伴随以太坊创建的筹款不谈……目前以太坊的报价和销售不是证券交易”。

这可能会加强 Levitin 的论点,即尽管以太坊已经实现了足够的去中心化,可以被授予商品地位,但转向权益证明可能会将其拉回证券区。

以太坊基金会是否像软件公司一样运作?

最近,一个颇受欢迎的推特账号发布了一篇帖子,内容是以太坊基金会如何使用所谓的困难炸弹来“迫使”开发人员接受该基金会发起的硬叉。“炸弹”是一种功能,它使在原始链上成功开采以太坊变得更加困难,直到几乎不可能开采为止。

硬分叉是不向后兼容的网络升级(您要么接受更改,要么拆分到单独的区块链上)。软分叉是对向后兼容的区块链的更改(无论您是否接受更改,您都可以继续使用网络)。

难度炸弹悬在头上,矿工有两种选择——跟随基金会提议的硬分叉或开始一个新项目(这也需要硬分叉)。

这表明以太坊基金会正在控制网络的方向。如果是这样,该基金会可能会被视为 Howey 测试下的第三方推动者,支持 Levitin 的论点。

在接受 CoinDesk TV 采访时,Levitin 解释了如果以太坊成为证券的潜在后果。

从本质上讲,较小的去中心化金融 (DeFi) 项目,尤其是美国以外的项目,可能会继续运营。Levitin表示,即使这些项目与美国证券法相抵触,SEC也不太可能部署其有限的执法资源来对他们定罪,因为大型集中化组织更容易成为目标。

最大的变化可能在于对中心化交易所的监管。目前,交易所只需要在联邦一级注册为货币服务企业,并在其运营所在的州获得货币转移许可证,即可促进现货ETH交易。指定为证券将使它们受到美国证券交易委员会的额外授权。至少,这将意味着新的交易所商业模式和更复杂的客户交易。许多其他下游影响可能会显现。

今天,加密货币交易所在一个屋檐下执行经纪、票据交换所和交易所功能(交易所是资产市场,券商通过连接买家和卖家来促进交易,而票据交换所结算交易)。Levitin说,如果像 Coinbase (COIN) 和 Kraken 这样的公司作为证券交易所受到监管,他们将不得不将这三个职能分开。

Levitin说:“如果他们必须在SEC注册为证券交易所,他们很可能不得不剥离这些不同的业务,因为当你身兼三职时,会有太多的利益冲突。”

声明:此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。本网站所提供的信息,只供参考之用。