深度解析 - 為什麼比特幣不能「抗通脹」?

市场就像一座大山,深奥、玄妙而且总有你意想不到的事情会发生,必须要敬畏市场。

通胀成为了年初以来最严重的问题,对于在东亚的各位可能未必切身感受到通胀。但对于身在美国、欧洲的人们而言,通胀并非数字,而是你手上日复一日不断上涨的帐单。

本文会略讲近几十年的通胀问题,从成因去到结果去解释为什么比特币在最近表现不佳。本文在经济上会主要引用美国通胀数据,因为美国目前仍然是全球最大市场和最大的经济体。而美国的经济表现对于全球的影响至为深远。

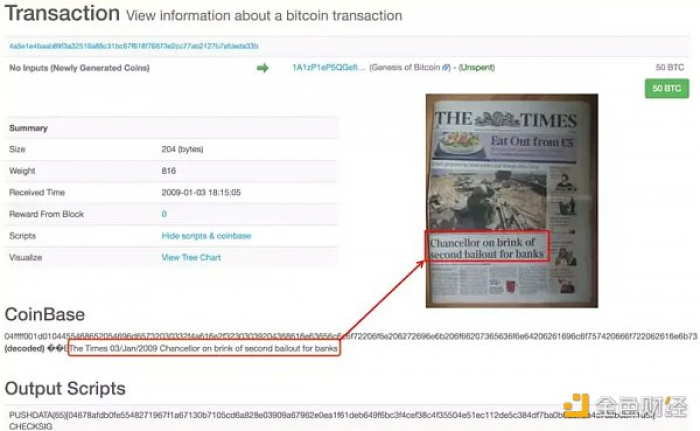

自从比特币从美国的次债危机演变成的全球经济衰退诞生而来,比特币一直就被认为是现代货币的反抗者,从比特币创世区域里中本聪留下的「The Times 03/Jan/2009 Chancellor on brink of second bailout for banks(泰晤士报当天的头版标题:财政大臣正站在第二轮救助银行业的边缘。)」。比特币在 2009 代表着一群对现代金融体系不信任的反叛者,对美联储放纵华尔街的控诉。

虽然我并不是最早期的比特币或者是其他加密货币的持有者,但从过去一些对比特币的文章中亦可以看出早期比特币是被视为对央行的一次反击,既对于美联储纵容华尔街「割韭菜」感到不公,同时亦对于央行可以毫无节制地印刷货币感到不满。比特币早期的支持者倡导:「美元从空气中印刷出来,总有一天成为废纸,而比特币却永远只有 2100 万粒」。很多人将比特币视为抗通胀的工具。然而在这次疫情下,我们却看到疫情期间近乎「通缩」,相反,疫情过后即使从 2022 年初开始加息却倒过来开始出现严重通胀。

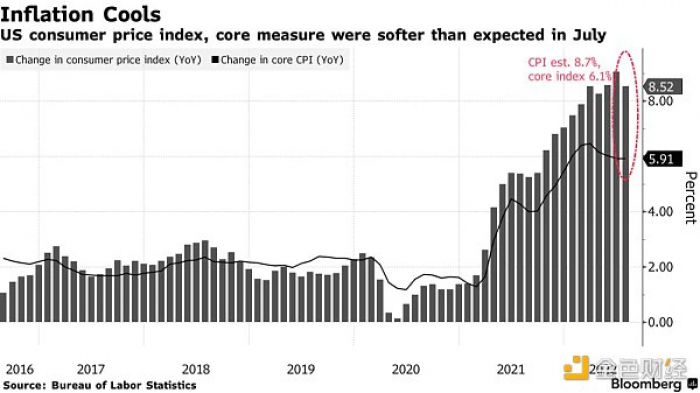

(美国近 6 年 CPI,图自 bloomberg)

从上图可以看到,美国自 2 月末开始出现疫情,到 3 月开始大规模爆发,令到当时股币大跌,即著名的「312」事件。而当时的美国 CPI 指数却仍来插水式下跌。观察过往或长期数据,美国的 CPI 在近十年都在 2%左右徘徊。

事实上,美国联储局一直以来都是以 CPI 年增 2%作为目标,同时以失业率 4%作为平衡经济不会过热亦同时不会衰退。这方面的原因留待日后讨论,但总括而言美联储近十年来都成功将 CPI 控制在预期之内,基本上都处于 2%附近。

但是这又与比特币的抗通胀性有什么关系呢?这需要用很较长的时间去解释。如果你并没有耐性,可以直接跳到后面「比特币成为风险资产?」的部份。

什么是通胀?

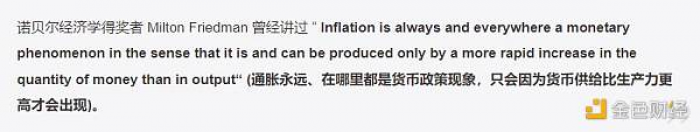

首先我们要理解什么是通胀,通胀简而言之就是货物贵了。而原因只有两个,分别是「供应不足」或是「需求过盛」。需求端和供应端是唯二影响通胀的原因,这两个因素基本上是同时出现,但在不同情况下会有比例上的不一。举个例子,美国 70-80 年代的超级通胀主要原因就是来自石油国减产造成的油价上涨带动所有货物成本上升。当时经济学上由 Milton Friedman 所提倡的货币学派仍在萌芽,所以当时美联储完全不知道如何应付这个处境,反而逆其道而行减息,最终由 Paul Volcker 担任美联储主席下终于将当时超过百份之十的通胀强行压下来。

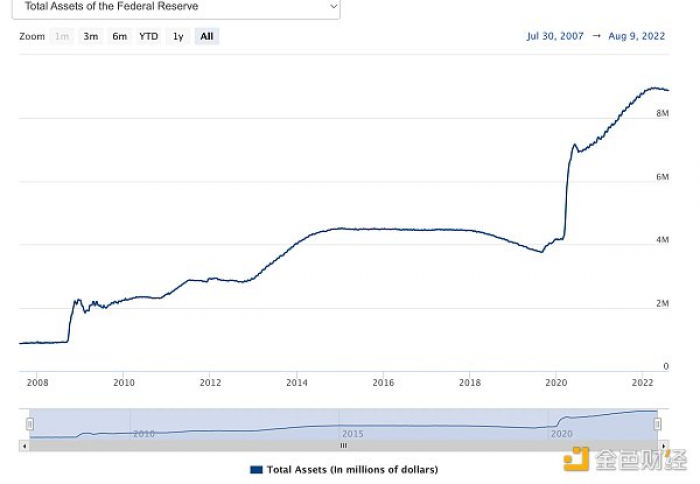

但是,在 2008 年后,美联储大量放水,甚至从日本偷师学习到「量化宽松」(下文称 QE),印制大量钞票,却竟然没有令美国造成通胀。甚至可以说,近十年通胀已经不是人们会关心的问题了。这不是与比特币早期支持者指责美联储过度印刷钞票将导致通胀相矛盾了吗?比特币拥护者都指责滥印钞票会令美元一文不值,但事实却显示物价并没有上涨多少。

为什么近十多年近乎没有通胀?

这需要从宏观经济去理解。美金确实比过往多了,而一直抑制通胀的,却是因为供应比需求提升得更多。自工业革命以来,尤其是互联网发明之后,大量科技迅速提升人类的生产力,过往要数十个工人去制造的车,现在在 Tesla 的工厂却是一部机器自动化生产,特斯拉在上海的工厂一个月就可以制造 5 万架车,但工人却比任何车厂都要少。

特别是中国成为了世界工厂以来,廉价的劳动力和土地配合上西方的机床等技术,制造大量产品。只要有足够的原料,这些产品可以说是无穷无尽的。源源不绝的产品投入到市场,令到每个手上有钞票的人都有东西可以买,这样就成功令通胀被中和了。即使大家购买力上升,但社会上总有层出不穷的产品使你掏出钱包消费,物价在这种情况下怎可能提升?

若有人不明白,我举个例子,现在 iPhone 一台大概一千美元,看起上去已经非常贵了。但回想 1973,那个时候的大哥大是两千美元起跳,而且是当时的两千美元,换算到现在就大概是 13000 美元,可以让你买 13 台 iPhone13。你说物价真的有贵到吗?

转个概念,如果让你当个 500 年前在明朝当个地主,身家无数,或者留在现代继续当个打工族,你愿意回去吗?我相信很多人认真考虑过后都不会回去吧。毕竟你即使去到 500 年前就算有多富有,市场上的商品都不可能满足你的需求,在见识过现代的科技后,现代我们除了房子小很多、不可能有三五个老婆(或者可能)以外,我们生活质素比 500 年前高万倍。我们煮饭不用再烧柴,想出远门也不用马车,随便打开电脑可以得知千里外的事。

这样的经济全球一体化下,通胀几乎已经成为历史。所以比特币的支持者们才一直被打脸,因为美联储确实可以不断印钞票而不引起通胀——前提是有足够的商品供应。

但到疫情来了之后,问题就出现了,疫情早期因为各地封控,当时即使美联储印钞票去纾缓经济,但人们因为没有地方花钞票,反而令通胀接近 0%,大家手里钱多了却没办法实现需求,而商家明明一大堆存货却没办法卖给客人,造成供应过剩导致物价没有上涨甚至有部份产品是降价。

目前的通胀问题,更加倾向供应端问题。这并非指需求没有比正常更高,毕竟疫情下大家都被封城所困,在欧美等各国的人们在这个后疫情时代 (实际上在欧美已经近乎没有人再讨论疫情) 下,大家积累近一年的消费力和消费欲开始展现出来,这在平日没事的话基本上是经济好的现象,但这显然不是平日。

两大问题引致供应端不能及时供应人们的需求。一是俄乌战争令粮食和能源大幅上升,粮食是必需品,而能源对于欧美很多国家而言同样也是必需品。特别在运输方面,能源价格上涨相当于运输成本大幅提升。这会造成生产者成本大幅上升,当然做生意的人也不是傻子,他们自然将成本转移到消费者身上。

而另一个重要原因,就是中国为主的国家因为疫情而造成供应链断绝。中国是世界工厂,也是一直去吸收世界各国印钞而没有造成通胀的「海棉」。中国不仅生产商品,还生产很多原料、工业成品等,像汽车这种供应链极长极广的,只要有一个部件未做好就会令到整个生产停滞。目前最主要问题便是中国和世界主要经济体的疫情措施相抵,一边放人不断消费,一边就封控令生产停滞。

当然薪金和房租也是占了通胀的很大部份,房租这方面的上涨会由下段解释,而薪金方面是 CPI 组成很重要的部份,尤其是美国服务业占整个经济大概七成,而服务业最重要的成本就是薪资。然而薪资没有平稳上涨而是变成急涨,其中一个决定性因素就是美国的汽油价格涨得很厉害,美国人大多自己开车上班,同时能源亦令电费上涨,在天气不稳定情况下支出比过往高太多。所以薪金被迫亦跟随上涨。目前美国的就业人口跟疫情前接近,但失业率却相对下降,在自然失业率 4%之下,表示美国有部份人已经退出劳动市场,而这群人可能永远不会再回来了。有人可能是提早退休,亦有人可能是因为在疫情期间市场大涨赚了一笔财务自由后没有工作的打算。这种劳动力紧缩的情况让薪资不断上涨才能吸引劳工,而 CPI 又因薪金带来成本上调而使消费价格上升,最终会造成两者死亡旋涡式不断上涨。

那么美联储印的钞票去哪里去?

那你可能会好奇,到底这又关比特币上涨或下跌有什么关系?通胀到底与比特币的连动关系又是什么?

事实上,通胀与否跟比特币关系确实非常大,或者更确切讲银根对比特币的中长期影响远大于其他因素。短期因素不难受鲸鱼操纵,毕竟这个市场深度就在这里。

要先说明两者的关系,我要先解释美联储印钞实际上会有什么影响。正如上文所说,基本上大量商品在全球化下可以用更低廉的成本去制造,从而满足了人们的需求。但这并不能解释人们手上钱多了就完全对市场价格不会有任何影响。相反,有些东西在美联储印钞机下价格一直疯狂上涨。

人们的消费主要可以有三种,分别是商品、服务和资产。商品因为科技和全球化令到生产力几近无穷无尽,所以形成价格不怎么涨的现象。而服务则主要成本来自劳工,这方面薪资确实是有稳步增长的。而最重要的部份,就是资产。像房地产、股票这些资产,因为并不是像普通商品一样可以不断制造,像地权就是有限,所以形成了其稀缺性。这些资产成为另一个海棉,将市场上过剩的货币吸收。

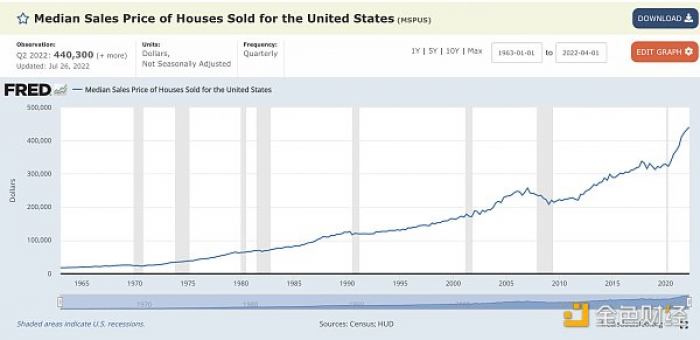

下图为美国房屋销售价格的中位数,美国从 1960 年花了四十多年才将价格上涨到 200,000,但从 2005 年到 2021 年不过十六年就再翻倍再上涨 20 万。然而同期的 CPI 却远比 1970-1980 年低。

美联储多印发的钞票被资产所吸收,令到房地产和全球股票市值都大涨。接下来,就是最终章,讨论这个情况会为比特币带来什么影响。

比特币成为风险资产?

资产的上涨,在吸收着美联储多印发的钞票。

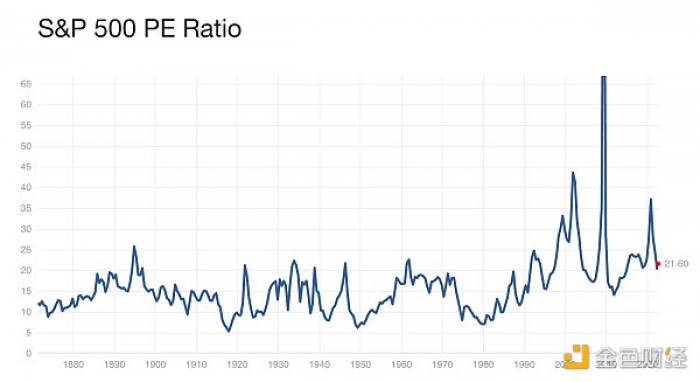

而各种各样的资产都被资产家用美联储印发多余的钞票去购买下来,将价格推升到一个不可思议的地方。

但这就像一个大富翁游戏玩了三个小时之后,我们这一代人才突然要进去玩一样,所有地都被先进场的玩家买完了,而我们不断怎样努力都是在给别人交房租,或许运气好可以用「机会卡」和「福利卡」去翻身,但更大机会就是我们一直在做资产家的奴隶。

于是有一天,中本聪发表了比特币白皮书,另一个新的资产形成。但渐渐开始更多人认识了。人们基于各种信仰和理念而去购买,成为比特币的持有者。

比特币一开始是被视为货币去看待,但很遗憾地,其难以满足货币的三个用处之一——「交易媒介」。(有兴趣可以看上一篇文章:比特币、以太坊与经济学的探究)

比特币不断上上下下的价格令到商家需要承担一定风险才能以其作为通货,虽然 1BTC=1BTC 这个是恒久不变,但在市场上绝大部份商品都是由法币去支付的情况下,很难以 BTC 当作是一般的通货。虽然目前也有些商家会接受 BTC 付款,但部份是转个眼就将其兑换回法币,这只是徒增交易成本而已,毫无用处。

但是将比特币视作为资产,却愈来愈多人接受。像一些华尔街大佬 Ray Dalio 也建议人们投资部份比特币,而其本人亦持有比特币。这是因为比特币成为另一个海棉,将美联储印发的钞票转变成为比特币。现在不少对冲基金和投资者都将部份资金配置到比特币上,将比特币视为风险资产是去年 5 月份和 11 月份比特币冲上 6 万美元的最主要因素。毕竟比特币价格从来只由供求去决定。

那个时候美联储减息、政府派发现金,市场上流动性过剩,稳定收益的投资变得不太吸引,因为借贷成本太过低,所以人们都冲向风险资产追求高收益。当中比特币作为加密货币的龙头,引领其他加密货币屡创新高。比特币的价格实际上只由市场的流动性决定,当市场太多现金时,总需要有地方去吸收这些钱。而其他人又跟随 FOMO,终于将比特币推至六万美元。

当欧美等各国解封之后,人们向外消费增加,而商品又不足的时,跟我们多年不见的通胀又重新出现。而美联储为了收回市场上过剩的现金以抑制人们的消费力时,便开始大力加息、缩表。而这些都会首当其冲指向风险资产,风险资产本来就是由过剩流动性推高的资产。在一被收回流动性的一刻,各种借贷下高杠杆去购买的加密资产就被抛售,于是迎来一波年初到现在的加密货币熊市。

另一方面,使用杠杆主力投资科技和高风险资产的投资者被逼先将加密货币抛售以维持其股票仓位的保证金,也是其中一个加速这波跌势的一个重要关键。

虽然比特币是打着反对美联储印钞而诞生的稀有性货币,但最终却是转变成为美联储印钞下流动性过剩而推升的风险资产,不得不说这真的很讽刺。所以,明明是抗通胀的比特币,最终却在通胀最严重的时刻却价格大跌。

而如果你问市场上的投资者,比特币什么时候才会涨回六万甚至突破创新高,我相信有经验的人都会告诉你——等美联储的印钞机再发动时,比特币就会重归巅峰。

不过,正如我上一篇文章所讲,比特币的价格是有上限的,因为这就像房地产一样,价格去到一个位置就会先停滞,等待市场薪资可以支持之后再继续上涨,层出不穷的买房手段像按揭等总会让努力的人买得起房子。否则只会引来所有人集体不买,价格没有支撑下自由落体,或者引发暴力革命令财富再分配。

但比特币的价格上涨到一个点,当大家都买不起的时候,就会出现期望下降的情况,大家都认为涨不上去了,回报太少不值得买,转而购买别的资产,如其他加密货币或者股票等。这时候比特币的价格就会因为缺乏买方而自由落体。比特币不太可能上到一亿元一粒 (除非在未来一亿美元的购买力远不如现在),否则那些早期持有者就像大富翁里的老玩家,因为早期购买比特币而成为棋盘上的大赢家,这就是稀有资产形成的缺点。而这种情况下并不如房地产,毕竟房地产即使再贵也是刚性需求,人们只要有这个需求就会被逼去购买,但比特币并非刚性需求,当需求缺失就价格下跌。

不过市场就像一座大山,深奥、玄妙而且总有你意想不到的事情会发生,必须要敬畏市场。

声明:此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。本网站所提供的信息,只供参考之用。