从USDT五年审计报告中 我们可以观察出什么?

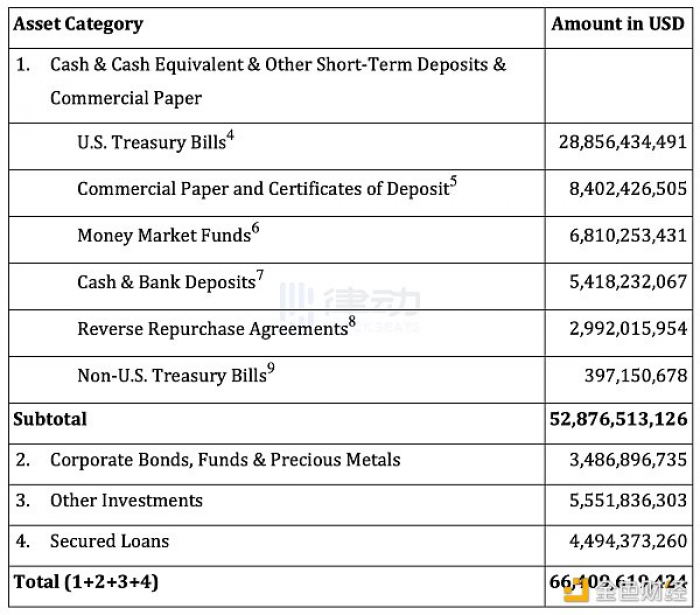

2022 年 6 月 30 日,稳定币龙头 USDT 发行方 Tether 发布了新的第三方审查报告(attestation report)。相比于上一次 3 月 31 日的审查报告报告,Tether 依旧持有大量的美国国债(T-Bill),以 Coinmarketcap 当天 6 月 30 日的流动性为分母,国债持有量占到流动性的 43%*。3 月 31 日的审查报告经过计算,国债持有量为 48%。除此之外,6 月 30 日的审查报告增加了逆回购协议(reverse repo),共占流动性 45%,此前在 3 月 31 日的审查报告里并没有逆回购协议。除此之外,Tether 的现金持有量增加了约 13 亿美元,商业票据持有量减少了一半有多。

这些数据对比之前的审查报告来说,其实并没有太大的出入。这些审查报告里的内容都代表了什么?每一栏又揭示了哪些行业动态?

Tether 审查报告解析

审查报告是一些稳定币为了证明货币的价值,邀请第三方会计机构进行审查的文件。这种文件和普通的公司聘请会计公司出具第三方审查报告、三大报表报告有异曲同工之妙。不同的是,公司的报告在各国基本都是有统一的标准和要求,而公司一般在财力允许的情况下也会聘请有信誉的知名会计,大型上市公司一般只会聘请四大会计公司和知名会计公司。同时,普通的公司报告上需要列举许多的项目,审查报告、报表等往往洋洋洒洒数十页,同时公司必须按合规要求定时、有规律性地发布不同长度的报告。

稳定币的审查报告按不同项目和审查公司/会计,其发布的长短、时间间隔、内容都不一致,并没有标准。审查报告里列的内容也要靠稳定币发行或者管理公司与会计自己定。稳定币发布审查报告主要是为了证明稳定币项目确实靠谱,尤其是法币或者是与大宗商品挂钩的稳定币,每枚币的产生是需要对应有等值的资产在账面的,如果公司无法证明这些每枚稳定币的背后有实际资产,投资者或者稳定币使用者完全可以质疑该稳定币,因为稳定币使用者购买/生产了稳定币,但是却没有资产做保证,某稳定币公司完全可以圈钱走人。这在稳定币市场并不罕见,即便是大型的稳定币(稳定币前 20)的中心稳定币定期发布审查报告的,也有出现脱锚或者账面资产无法兑现稳定币的情况。

由于目前全球的监管层并没有实际上对稳定币有着严格的监管规定,这与普通的公司不同(公司审计都需要严格按照监管标准),所以审计报告并没有标准。什么时候发布审计报告也靠公司自己心情。这些审计报告到底有多少水分,审计公司靠不靠谱,审计报告上发什么内容,其实也是见仁见智,有很大的不同。

Tether 作为全球第一稳定币为亿万用户作为交易其他数字货币的基础币,其流量和市值远超其他稳定币。Tether 也是出了名的审查不透明。Tether 在 2017 年发布了其第一个审查报告,之后不定期发布一些报告,从 2017 年以来至今共 5 年,Tether 一共发布了 10 次审查报告。其中 2017 年 1 次报告,2018 年只有 2 次报告,2019 年、2020 年没有报告。报告内容也非常不具透明性。在 2021 年 6 月 30 日的报告之前的审查报告并没有详细列出 Tether 账面美元的具体细节,审查报告仅列出拥有「美元价值」,这样的报告于稳定币市场并不罕见。其意义其实只能证明稳定币公司账面上确实有这么多美元,但是美元究竟以什么形式存在的,用户并不知道,而如果美元以什么形式存在的并不知道,知道账面上有一定数目的美元的意义不一定有多大。从 2021 年 6 月 30 日开始,Tether 的审查报告开始出现了细节,列举出了 Tether 账上的美元究竟以什么方式存在。此后的审查报告基本沿用那时的框架,都会列出主要的内容。

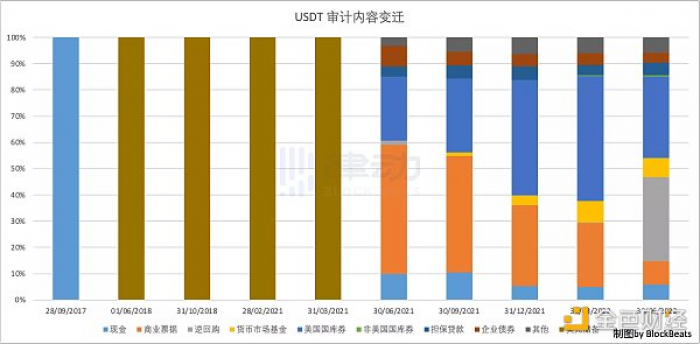

在 2021 年 03 月 31 日前,Tether 审计报告里并没有详细解释美元形式。之后开始详细披露。2022 年 6 月 30 新增许多逆回购,也是成为美国央行的债主的一种形式。注,2017 年 09 月 28 日 Tether 账面还有极少数欧元资产,本文为方便计算,以当日汇率换算成了美元。

Tether 最近审计报告的披露情况。

2021 年 6 月 30 日的审查报告显示,Tether 账上的美元以现金、商业票据、逆回购、美国国债、担保贷款、企业债券、其他(包含其他数字货币)的形式存在。其中现金流动性最好,商业票据也是流动性好安全的资产,美国国债是安全稳定的美元投资。Tether 账面的美元大部分都是流动性好、风险极小或者没有的美元投资。企业债券和其他的形式的美元投资并不占 Tether 美元资产的主要资产配置。这样的资产配置可以保证 Tether 账面美元的安全,当 Tether 受到挤兑攻击等,账面上有足够稳定、安全、流动的美元支撑。

在之后的审查报告里,Tether 账面上多了一些其他的占比不多的项目,例如货币市场基金、其他国家国债,等。Tether 同时逐步减少了现金的占比,自 2021 年 12 月 31 日的审查报告后大大提升了美国国债的持有。此前,美国国债的占比约 25% 左右,之后美国国债占比约 45% 左右。

同时,随着 Tether 市值的扩大,这些货币的流通量和资产价值也是都在增加的。不过今年 6 月 30 日的 USDT 流动量约为 660 亿,较 3 月 31 日的约 819 亿少了近 150 亿。

除此之外,Tether 的会计机构也颇有寻味。会计机构的资质可以说是很能影响用户对稳定币项目的判断。许多稳定币虽然有审计,但是审计公司很有可能是开曼群岛或者巴哈马某不知名的小会计所,可能全部员工不过 10 人。所以一些稳定币虽然有审计,但是审计资质极其不正规,而且审计报告也不一定能展现出能让用户放心的内容。如果读者想要投资一家公司,当然是更相信四大的审计报告,而不是某县城某不知名的会计的报告。

Tether2022 年 6 月 30 日的审计报告来自于 BDO,是全球第 5 大会计所,总部布鲁塞尔;Tether 使用的是意大利的 BDO。Tether 此前的审计来自于开曼群岛的一家审计公司,叫做 MHA Cayman,之前叫做 Moore Cayman,其母公司是英国的头部注册会计公司 MHA MacIntyre Hudson,在 2022 年 1 月还被英国的金融监管局调查。

除了 Tether 的美元稳定币 USDT 以外,Tether 也是黄金稳定币 Tether Gold (XAUT) 的发行商。针对 XAUT 的审计与 USDT 的审计在同一份文件中,列举出了 Tether 账面上等量黄金的价值。

*注:法币稳定币为了保持与法币 1:1 的关系,一般所持有的法币资产会比实际稳定币资产多,即法币资产与稳定币资产的关系大于 100%,属于超额抵押(overcollateralisation)情况。

其他主要中心化货币的 audit report

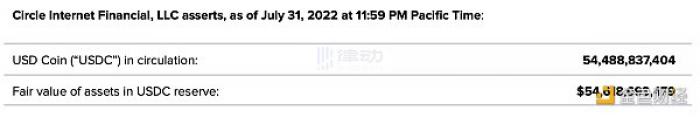

第二大稳定货币 USDC 自 2018 年 10 月以来每个月都会发审计报告,其审计报告由美国第六大会计所 Grant Thorton 审计。USDC 的审计报告列举 USDC 在审计报告发布日账面所拥有的美元价值等额,并发布一些细节。据 USDC 在 2022 年 7 月 31 日的审计报告,该稳定币美元资产主要以美国国债构成,并搭配以少量的现金形式货币。由于 USDC 的发行商是美国技术公司 Circle,所以对 Circle 的合规也会影响到 USDC,综合来看 USDC 在合规方面还算下了功夫。

USDC 最近审计报告的披露情况。

稳定币 BUSD 自 2019 年 9 月以来也是每个月都会发审计报告,其审计报告由美国会计所 Withum 审计。与 USDC 和 USTDT 不同,BUSD 的审计报告仅列举 BUSD 在审计报告发布日账面所拥有的美元价值等额,并无细节。审计报告显示,BUSD 的美元资产以「美国政府认可的工具」(US government guaranteed instruments)的形式存在。虽然具体是哪些资产工具并无显示。但是也由于 BUSD 的发行商是美国的注册公司 Paxos,Paxos 的合规在诸多稳定币里也算不错,可以猜测 BUSD 账面的美元在正常情况下英国是以前文所提到的美元形式。除此之外,Paxos 也是 USDP 和大宗商品稳定币 Pax Gold (PAXG) 的发行商。USDP 的审计也是 Withum 做的,与 BUSD 的审计形式一致。

BUSD 最近审计报告的披露情况。

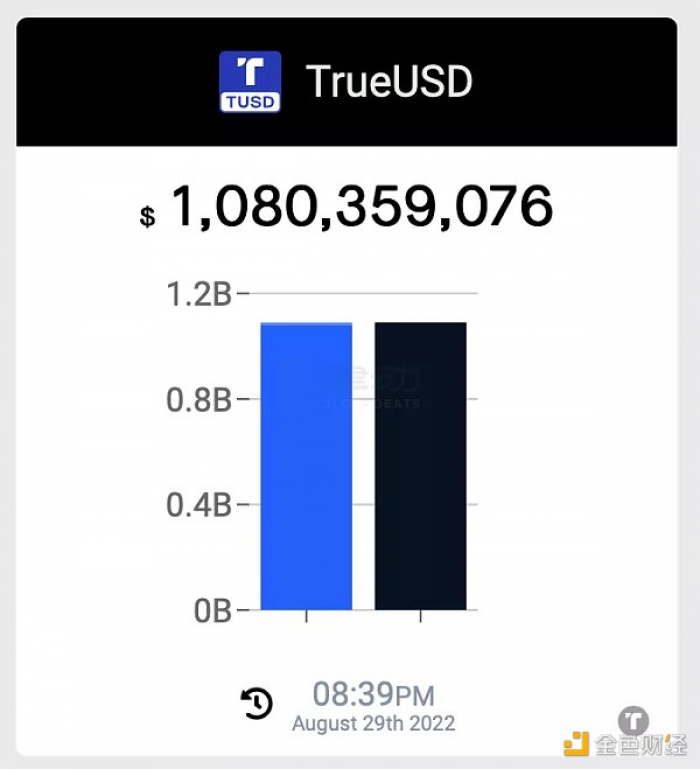

TUSD 从 2018 年 3 月 31 日到 2020 年 3 月 31 日期间发布了审计报告。该审计报告由美国会计公司 Cohen & Company 审计。TUSD 的审计报告也是仅列举 BUSD 在审计报告发布日账面所拥有的美元价值等额,并无更多细节。角注里标识,账面美元合法存储在美国或者/和香港的存储机构中。在 2020 年 3 月之后,TUSD 转换了审计模式,变为了实时可查的审计,由美国会计公司 Armanino LLP 在其官网上提供的实时可查的网页 TrustExplorer。实时审计内容可以看到两个柱状图,左边是 TUSD 流通发行情况,右边是 TUSD 的美元账户资产数量,以美元形式显现。但是实时图也一样,只能看到有多少合规的美元,却看不到具体这些美元是以什么模式存在的。

TUSD 实时审计报告(2022 年 08 月 29 日截稿时)的披露情况,左蓝色是 TUSD 供给市值,右黑色是 TUSD 账面情况,TUSD 并没有披露详细美元资产分解,只能看到实时全部美元资产有多少。

稳定币资产审查的现在与未来

在 UST 崩盘之后,全球对稳定币的监管陡增。欧盟推出的稳定币监管法案 MiCA 明确提出了法币稳定币账面需要保留一定的储备金(reserves),运营模式类似于银行。此后在欧洲发行稳定币的要求会很高,储备金就是项目发行的第一道大门槛。

全球主要稳定币可以分为法币稳定币、算法稳定币、数字货币稳定币、大宗商品(黄金)稳定币。其实头部稳定币为法币稳定币,主要法币是美元。由于美元稳定币要与美元保持 1:1 的关系,稳定币发行商/运营商一定要保证账面上有流动性足够好、风险足够小的优质美元资产。由美国合规公司发布的美国合规货币在合规和美元资产选择上有天然优势,例如 BUSD 的母公司 Paxos 一向以发布「透明」的每月审计为豪。

母公司为香港公司的 Tether 在合规和审计透明的频率上做的远不如美国本土的稳定币,但是随着 Tether 稳居龙头和扩张,用户与监管层对其的要求也在提升。Tether 的审计明显逐年提升了审计质量、审计频率,并给资产做了详细的 breakdown,这都是 Tether 作为全球第一稳定币需要承担的责任。

尽管稳定币市场也有许多前 30 的稳定币并没有定时的审计报告或者有足够资质的会计企业,许多小的稳定币依旧不乏用户。用户对这些稳定币的使用基于了从别处来的信任,其他稳定币脱锚的频率和可能性也随年增加,所以用户是否成为「韭菜」要看用户自己的判断。但是可以预见的是,监管层重点观察头部稳定币,因为这些稳定币代表了稳定币市场使用的大部分流量。针对头部稳定币,定时、定质、符合审计标准的审计标准至关重要。

声明:此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。本网站所提供的信息,只供参考之用。