监管重压之际,资管巨头贝莱德递交现货比特币ETF申请

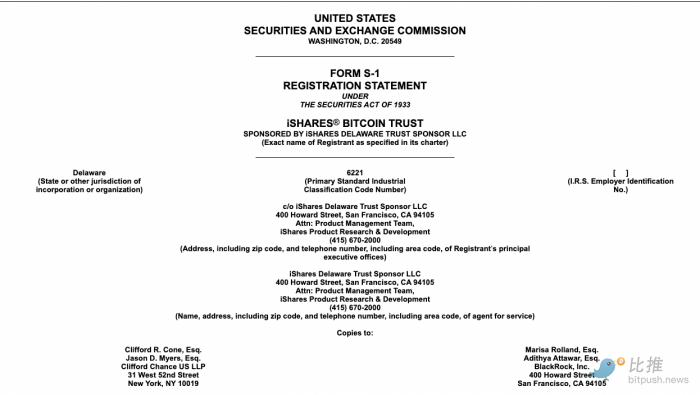

根据一份公开的文件,纽约时间6月15日下午,投资管理巨头贝莱德向美国证监会(SEC)提交了现货比特币 ETF申请。

此举正值加密行业因涉嫌违反证券法而陷入与美SEC的监管斗争之际,本月早些时候,SEC起诉了头部交易所 Coinbase 和币安。

截至2023年 3 月,贝莱德管理着 9.1 万亿美元的资产,该公司在文件中概述了其 iShares 比特币信托基金(iShares Bitcoin Trust)的计划,将委托 Coinbase Custody 担任比特币托管人,纽约梅隆银行将担任现金托管人。计划中的产品将使用来自 CF Benchmarks 的比特币参考汇率,CF Benchmarks 是 Kraken 的子公司,从交易所收集价格数据以持续跟踪现货定价。

贝莱德此前于去年 8 月与 Coinbase建立了合作伙伴关系,使客户能够使用贝莱德的投资管理平台 Aladdin 拥有和交易数字资产,从比特币开始。通过这笔交易,贝莱德的客户可以使用 Coinbase 的交易、托管、大宗经纪和报告服务。

在与 Coinbase 建立联系之前,贝莱德于 2022 年 4 月推出了 iShares 和区块链技术 ETF (IBLC)。 在上市一年多后,IBLC 管理的资产仅为 700 万美元,尽管该基金今年迄今已上涨 75%。

监管阻力

在美国注册比特币 ETF 一直是一项艰难的工作,尤其是对于处理现货市场交易的基金而言。迄今为止,出于对现货市场潜在欺诈或操纵的担忧,SEC尚未批准任何此类现货 ETF 的申请,包括灰度(Grayscale)、VanEck 和 WisdomTree。21Shares 和 Cathie Wood 的 Ark Investment 自 2021 年以来也一直在尝试注册现货比特币 ETF。

相比之下,该机构已经批准了四只比特币期货 ETF。 其中规模最大的是ProShares Bitcoin Strategy ETF (BITO) ,管理资产规模约为 8 亿美元。 根据 FactSet 的数据,自推出以来,该基金的总损失超过 40%。比特币在 BITO 推出后不久创下历史新高,自史高以来跌幅超过 60%。

灰度已经就SEC拒绝其将比特币信托转换现货ETF的行为提起诉讼,预计今年晚些时候法院将对该案作出决定。

如果 ETF 开始交易,它们通常需要几个月的时间才能在初始申请后推出。资产管理律师事务所 Kelley Hunt & Charles 负责人 Aisha Hunt 对此并不看好,他在推文中表示,贝莱德的申请可能会面临SEC的强烈阻力,并且最终可能会撤回申请。

对行业的影响

CF Benchmarks 首席执行官 Sui Chung 在一份声明中表示:“估计有 20% 的美国人在某个时候拥有比特币。贝莱德提议的 ETF 可能会为其他 80% 的人提供一个更熟悉、更容易获得的选择。”

贝莱德首席执行官 Larry Fink 在过去一年中也表达了对加密技术的看好,他在去年 11 月的纽约时报峰会上表示,代币化证券是“市场的下一代”。

贝莱德申请现货比特币 ETF 可能标志着该行业的转折点,因为传统金融领域的知名参与者承认比特币的潜力。如果SEC 放宽政策,这些产品可能会大量涌入市场,为投资者提供更安全的投资机会,通过受监管且易于使用的投资工具参与比特币市场,这将为新一波的加密采用打开大门。

声明:此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。本网站所提供的信息,只供参考之用。