灰度现货ETF首次出现净流入说明了什么?

GBTC 发展壮大。 灰度比特币信托基金(GBTC)自转换为现货 ETF 以来首次出现净流入! 我们是否刚刚进入了一个更加看涨的范式,或者对于这种意外的资金流入是否有其他解释?

在上一次牛市期间,比特币的制度化程度要低得多,但投资者仍然可以利用 GBTC 通过传统经纪账户获得 BTC 敞口。

此时,新净买入仅限于合格投资者,并须经历锁定期(最初为 12 个月,后来缩短为 6 个月),然后才能在市场上出售这些资产,导致资产交易价格较净值大幅溢价。 随着散户投资者狂热地寻求通过便捷且受监管的途径买卖比特币,资产价值(NAV)也随之下降。

不幸的是,对于持有者来说,随着 2021 年 2 月底对 BTC 的需求减弱,这种溢价变成了折价,而该工具缺乏可赎回性,导致其市场价格无法趋于资产净值。

周五的资金流入结束了 GBTC 自转换为现货 ETF 后启用可赎回性以来经历的近 80 天的连续流出,这也是自三年前溢价结束以来,Grayscale首次为该产品购买BTC !

GBTC 的强劲表现恰逢所有现货 BTC ETF 的资金流入,这与周三创纪录的流出日形成鲜明对比,当时所有产品都经历了同时流出。

显然,BTC 价格走势是现货 ETF 资金流的主要驱动力,周三的资金流出恰逢 BTC 跌破 6 万美元,周五的流入与价格突然飙升一致,它们似乎仍将是ETF流动背后的主要因素。

虽然多头希望 GBTC 能够抵抗流出趋势,这可能表明该工具已经找到了自然平衡,但单单一天的流入不足以证实这一猜测:这一一次性事件如果不持续下去,该事件背后就没什么意义。

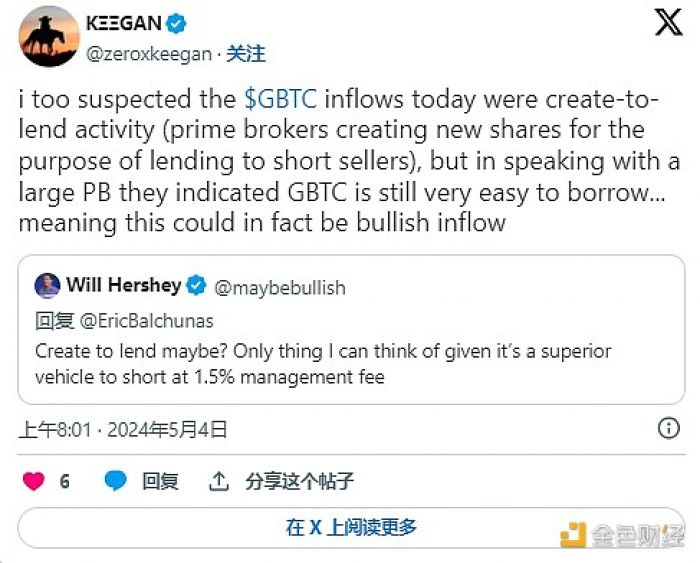

鉴于 GBTC 的管理费高达 1.5%,比大多数发行人高出六倍,因此它通常被认为是做空 BTC 的最佳方法之一。

尽管可以想象,创建股票的目的是为了将其借给卖空者,但 GBTC 股票可供借贷的高可用性支持了这样一种观点,即这实际上可能是看涨资金流入信号。

声明:此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。本网站所提供的信息,只供参考之用。