加密市场“6.18”狂甩货 后市行情怎么走?

币圈人有属于自己的618。

在经历了一周的阴跌后,6月18日,大盘再次地震。就在凌晨,比特币罕见跌破市场支撑价65000美元,以太坊随之下跌,跌破3400美元,24 小时跌幅6.23%,MEME之王SOL也难掩颓势,一度跌至127.22 USDT,下挫10.98%。

主流币尚且惨淡,山寨币就更难言向好,山寨币普遍呈现出“跌麻了”行情,大部分山寨币跌幅超过20%,刚上线的ZK一度跌破0.2USDT,跌幅超36%。据Coinglass数据显示,截至昨日下午2点,24小时全网爆仓 3.18 亿美元,主爆多仓,多单爆仓超过2.7 亿美元。受此影响,加密市值也再度缩水,最低降至2.46万亿美元。

尽管今日比特币已然恢复至65000美元以上,但面对如此行情,市场悲观情绪凸显。而就在数月前,市场的普遍共识还是比特币年底必到10万,狂暴牛市起飞的欣喜论断。这不禁让人发问,究竟发生了什么?

对照结果复盘实际上难逃归因的问题,但仅讨论本次比特币下跌,归根结底还是流动性不足。

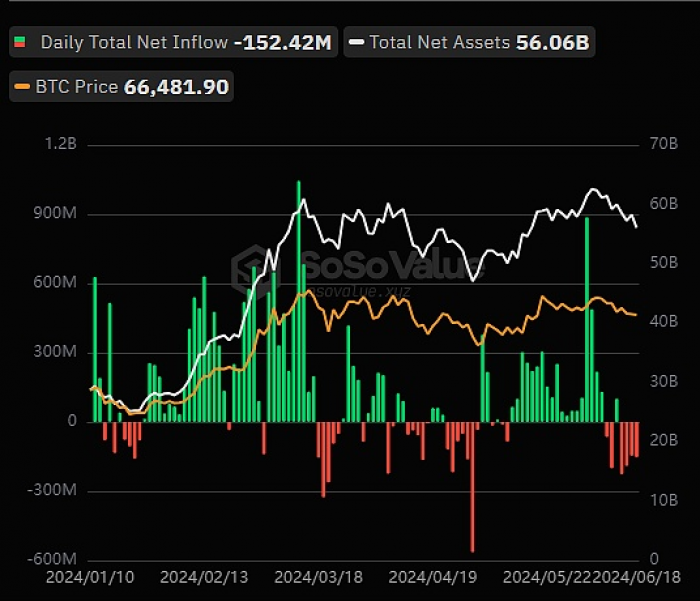

本次助推比特币上涨的核心因素无疑是比特币现货ETF。机构资金的迅速涌入使得比特币需求激增,让比特币从4万美元一路飞升至73000美元,最终让比特币共识获得了关键支撑。但近期这一共识也迎来了反噬,从6月10日起,截至6月17日,比特币ETF多呈现出净流出状态,流出量在近一周达到了8.1亿美元,机构购买动力逐渐走低。

换手率也可看出这一迹象,BTC链上换手率持续降低,24小时换手率仅有3.91%。交易所存量余额也在不断减少,近一周交易所BTC存量余额几乎逼近历史最低水平,截至6月19日,BTC交易所钱包余额为247.65万枚,反映出不佳的出售情绪。

数据表现的背后是宏观预期的走弱。就在6月12日的货币政策会议上,美联储将联邦基金利率目标区间维持在5.25%至5.5%的水平不变,符合市场预期,而公布的加息路径点阵图显示,美联储官员预测,联邦基金利率中值到2024年年末将降至5.1%,意味着年内或仅降息一次,少于此前预测的2次。言论传出后,风险市场波及明显,加密市场充当其冲,超过6亿美元的数字资产投资产品退出。

另一方面,所谓的“矿工投降”也在影响着比特币的价格走势。在减半后,鉴于持续增长的挖矿成本,为保证运营与扩张,矿工面临现金流危机,从表现来看,近期矿池转移、OTC交易量激增,以及大型上市矿企减持现象显著。仅仅在6月11日当天,全球最大的比特币矿企Marathon Digital就出售了1200枚比特币,创下自3月底以来矿工每日最大卖出量。从6月来看,矿工的比特币场外交易柜台余额超过54000BTC,达到一年来的最高水平。

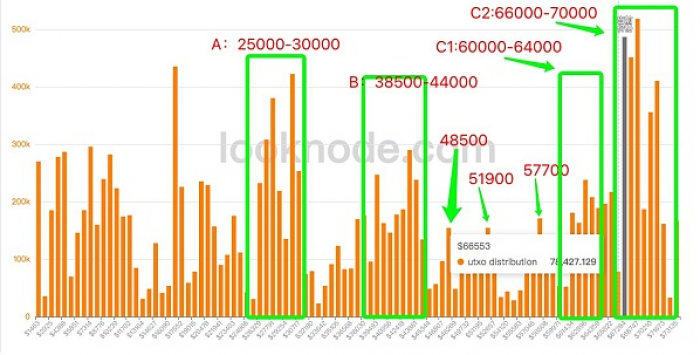

尽管利空频出,但从数据来看,65000-69000美元区间仍是BTC投资者最大规模进场的区间,比特币在该价位更容易出现惜售现象,因此获得了价值支撑。这也与持仓情况的改变有关,随着高净值持有者的进场,短期收益反而不会成为影响出售的主要因素,以此而言,该种震荡集中且略显无聊的行情仍将持续。

比特币价格区间投资者分布,来源X平台

比特币有机构支撑,但其他币种就没这么好命。在传统的牛市传导中,普遍路径是从高稳定性资产逐步下沉外溢至低稳定性资产,从低收益源起盘活高收益偏好,即主流币种-山寨币种-MEME币种-其他板块,但今年该路径却不如以往。

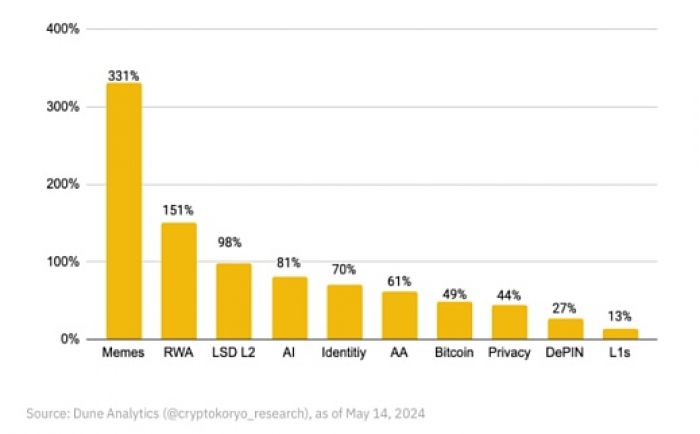

本轮牛市显著的特点是流动性的虹吸效应,大额流动性进入了比特币生态,但机构的新钱并未溢出至其他领域,公链生态又无强劲的应用涌现,价值币表现不佳,反而被MEME蹬鼻子上脸。

今年的代币类别增长表现,来源:币安

今年引起热议的VC代币也加剧了这一情况,VC代币线性解锁导致抛压激增,解锁期后大量代币无人承接,散户成为了流动性的牺牲品,代币价格也进一步走低。根据 Token Unlocks 的报告,预计从2024年到2030年大约会有1550亿美元的代币解锁,这意味着市场至少需再增加800亿美元的流动性才足以吸纳。而在近一周内,Aptos、Immutable X、Strike、Sei Network、Arbitrum、ApeCoin等项目就由于大额解锁抛售了价值4.83亿美元的代币。

应用无创新、供需不匹配叠加流动性受限,今年3月以后,山寨币盘面表现就极其惨淡,论公平发射与赚钱效应不如MEME币来势汹汹,而价值坚挺又比不上主流币,成为了投资者眼中左右为难的夹心饼干,此前神鱼就曾说过,本轮牛市或无山寨行情。而受上周CRV的清算效应影响,山寨币不出意外再度遭到血洗。

实际上,市场共识的牛市已经历了大半年,但赚钱效应肉眼可见的在减少。除了极少数玩MEME、空投、山寨合约的散户幸运踩中了风口,又或是凭借钻石手持有比特币的获利者外,纵观市场的财富分配,还是头部的交易所、CeFi、DeFi 与此前融资发币的项目方获得了最大收益,赚钱效应的孱弱与价值分歧加剧了互不接盘的现状。

在此背景下,如何破局成为了市场讨论的重点。从目前的情况来看,市场的涨幅全由信息面主导,最直接的改善或许就是宏观流动性的进入,这也是为何众人如此关注美联储降息的原因。实际上,在欧洲央行宣布降息后,加密就已迎来了小幅度的增长,刺激作用显著,但流动性能否触达到除主流币的其他板块,仍还存疑。

而从宏观行业来看,另一可能的利好来自于美国大选。随着大选的逼近,特朗普与拜登之间的加密大战愈演愈烈。继接受加密货币捐款与让NFT变得火热后,特朗普动作频频,公然站台比特币矿工大会,在社交平台发文“希望所有剩余的比特币都在美国制造”,并称要成为白宫比特币矿工的倡导者,表示矿工可以帮助稳定电网的能源供应。而拜登也一改往日谨慎态度,7月初将首次参与比特币圆桌的会议。

双方的立场让加密货币成为了政治上的博弈品,也因此让加密监管走向了新纪元。以太坊ETF就是典型例子,在无望通过的状态下完成了历史性反转,日前Consensys在社交媒体上宣布,SEC已经结束对以太坊2.0的调查,确认ETH无证券交易指控,让以太坊生态迎来了久违的上涨。据彭博分析师预测,以太坊现货ETF有望在7月2日前推出,相比比特币的虹吸,以太坊ETF的增长更有可能直接刺激到生态市场,这也将是近期最可预见的利好。

但对于后市价格与行情的分析,分析师与机构们却也各持己见。

不同于此前公认的唱好,在618后,也有分析师认为下跌还将持续。据著名加密货币分析师 Rekt Capital 称,BTC 价格集群在区间高点71,600 美元附近形成,表明存在更多潜在的下行行动,可能需要回调至 64000 美元以下才能实现健康重置。交易员Titan of Crypto甚至认为根据月度图表上的技术形态,比特币可能在7月1日跌破 60000美元大关。链上分析师 Ali在X平台也发文表示,从历史上看,比特币一般在第三季度表现不佳,平均回报率仅为6.49% ,中位回报率为-2.57% 。

比特币月度图表,资料来源:Titan of Crypto

但整体来看,短期看跌,长期看涨是机构普遍的观点。QCP Capital、Bitfinex、10x均强调BTC将持续走高,年底的8-12万共识凸显。巨鲸似乎也秉持着相同的看法,Deribit 亚太商务负责人 Lin Chen 就在社交媒体上透露道,有巨鲸卖出7月底7 万的看涨期权,并迈入了年底的7万看涨期权,共计100个BTC,支付了88.3万美元,表现出巨鲸对于价格信号在短期相对消极的态度。

对于山寨币而言,争议则更为明显。加密对冲基金 Lekker Capital创始人Quinn Thompson认为在当前高杠杆和未平仓合约、缺乏恐慌性购买以及稳定币供应停滞不前的背景下,最好的操作就是不要购买山寨币。

但DWF Labs 联合创始人 Andrei Grachev却认为只要比特币保持稳定,接下来几个月就会迎来山寨币行情。BitMEX创始人Arthur Hayes更是在6月7日就发文称是购买山寨币的最好时机,近日甚至表示狗狗币ETF将在本周期结束时通过,还在社交媒体强调正在增持PENDLE和DOGE。

无论如何,目前的市场确实呈现出颇为无聊的走势,越是这种走势,投资者则更要谨慎,毕竟无论项目方还是大所,在这种时候,往往都是最急的,而急于掏钱,对任何一个用户而言,都并不是一个明智之举。

声明:此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。本网站所提供的信息,只供参考之用。