2024年以太坊价格继续跑输比特币的3大原因

ETH 今年开局强劲,但从 3 月中旬开始逐渐减弱。尽管 ETH 在 5 月中旬因美国批准现货以太坊 ETF 而势头强劲,但其表现仍不及比特币。

过去 12 个月中,ETH 上涨了约 60%,而 BTC 在各自的美元对中则上涨了 87%。

以太坊、比特币今年迄今的表现。资料来源:TradingView

芝加哥商品交易所集团 (CME Group) 和 Glassnode 联合发布的一份新报告《数字资产:洞察和市场趋势》揭示了 2024 年 ETH 表现不及 BTC 的一些原因,如下所述。

2024 年,以太坊兑比特币价格将继续走低

Cointelegraph Markets Pro 和 TradingView 的数据显示,以太坊在 2024 年经历了相对较深的调整,最大跌幅为 3 月 12 日至 5 月 1 日期间的 31%。相比之下,比特币在同一时期下跌了 23%。

ETH/USD 日线图和 BTC/USD 日线图。资料来源:TradingView

从放大来看,与比特币相比,以太坊的下跌情况经历了相对较深的回调,2022-24 周期中最大的回调迄今为止为 -42%。在之前的周期中,宏观牛市的早期和后期都出现了超过 -65% 的回调。

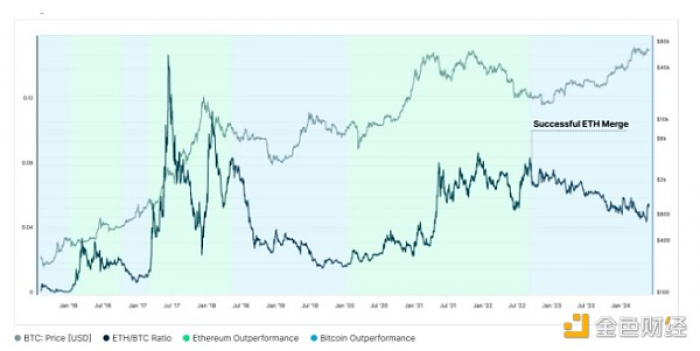

Glassnode-CME Group 报告还指出,在 2023-24 周期中,“ETH/BTC 比率持续下降”,表明当前周期的一般投资者风险偏好仍然较低。

根据下图,ETH/BTC 比率自合并以来一直呈下降趋势,标志着比特币表现优于以太坊的时期,这种情况目前仍在上演。

ETH/BTC 比率。资料来源:Glassnode

报告记录了以太坊表现不佳的多种原因,包括美国于 2024 年 1 月批准现货比特币 ETF,以及来自其他权益证明区块链的竞争日益激烈。

“尽管如此,随着美国以太坊现货 ETF 的推出,这可能会成为逆转这一下行趋势的催化剂。”

2024 年 ETH 的实际波动率仍低于前几个周期的波动率

该报告使用市场情报公司 Glassnode 的链上指标,分析了市值已实现价值 (MVRV) 比率,以衡量投资者的整体盈利能力。MVRV 比率跟踪市值与已实现市值之间的差异,并描述市场持有的平均未实现利润或损失。

报告指出,尽管自 2023 年 10 月以来这一指标稳步改善,但其当前约为 1.8 的值仍远低于 2017 年和 2021 年牛市周期期间的 6.2 和 3.8 峰值。

以太坊 MVRV 比率。资料来源:Glassnode

相比之下,报告显示比特币的 MVRV 比率约为 2.5,表明普通 BTC 投资者持有的未实现利润比 ETH 投资者更大。

这意味着投资者仍然认为 BTC 的估值高于 ETH,他们宁愿把钱投入先锋加密货币而不是 Ether。

K33 Research 也持这种观点,他们指出,尽管 ETH 全年的表现都反映了 BTC 的表现,但由于 ETH/BTC 比率顽固地在 3 年低点附近交易,市场“低估了 Ether 的潜力”。

K33 Research 高级分析师 Vetle Lunde 写道,

“我们认为市场低估了 ETH ETF 效应,并预测美国 ETH ETF 将吸收 1% 的流通 ETH 供应”。

与 Glassnode 和 CME Group 类似,Lunde 表示,他预计“ETH ETF 效应可能导致 ETH 在 2024 年下半年表现出色。”

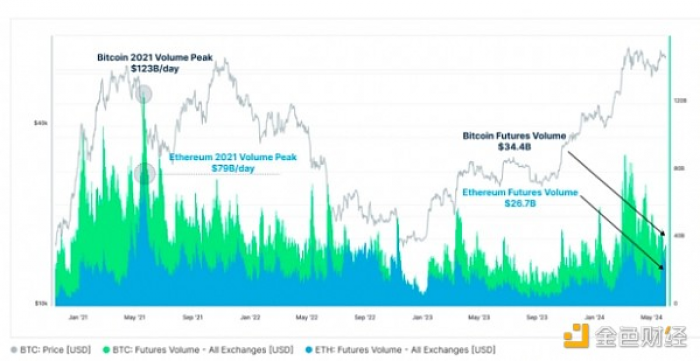

ETH 期货交易量落后于比特币

根据 Glassnode 和 CME Group 的报告,期货市场仍然是数字资产市场交易量的主要来源,通常“比现货交易量大五到十倍”。

尽管根据 Glassnode 的数据,以太坊的未平仓合约在 2024 年仍然很高,在 5 月 29 日达到 170.9 亿美元的历史新高,但衍生品交易量仍然明显低于比特币。

期货交易量高表明投资者信心和热情高涨,这可能导致更多购买和更高的价格。

下图显示,自 2023 年 10 月以来,期货市场的交易量有所回升,比特币的每日合约交易量超过 344 亿美元,而以太坊的每日合约交易量为 267 亿美元。

“这种规模的每日交易量与之前的市场周期相似,尽管它们仍低于 2021 年上半年的历史最高峰值。”

尽管以太坊的表现不及比特币,但分析师仍乐观地认为,现货以太坊 ETF 将推动 ETH 创下新高,因为一些人猜测华尔街将利用它押注 Web3 的增长。另一些人猜测,现货以太坊 ETF 可能会在最初几个月吸引超过 150 亿美元的资金,推动 ETH 价格在此周期内升至 10,000 美元。

声明:此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。本网站所提供的信息,只供参考之用。