2024年加密行业最赚钱的8大项目

引言

在瞬息万变的加密行业中,成千上万的项目来来去去。

经受住时间考验的是少数令人羡慕的项目,它们已经找到了某种形式的产品市场契合度。

用户实际上在为使用哪些协议付费?本文将分析自2024年以来加密行业最赚钱的商业模式。

第八名:Base

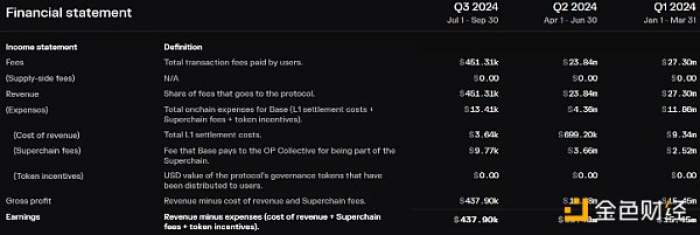

Base 于 2023 年第三季度由Coinbase推出,是一条基于 Optimism Stack 构建的以太坊 L2 链。上线后不到一年时间,年初至今Base 创造了令人印象深刻的5200万美元收入,成为收入排名第八的协议。收入来自用户支付费用在 Rollup 上进行交易。

来源:Token Terminal

在收益方面,Base 的利润相当可观,年初至今的利润约为 3500 万美元。这里有两个关键因素。首先,由于 3 月 13 日实施的 EIP-4844 中引入了 blob 费用,Base 大大降低了数据可用性成本。Base 立即利用了 blob 费用,数据可用性成本从 2024 年第一季度的 934 万美元降至 2024 年第二季度的 69.9 万美元,大幅减少了约 13 倍。其次,Base 相对于其 L2 竞争对手的高收益也是由于支付的代币激励成本为零,因为它没有自己的原生代币。

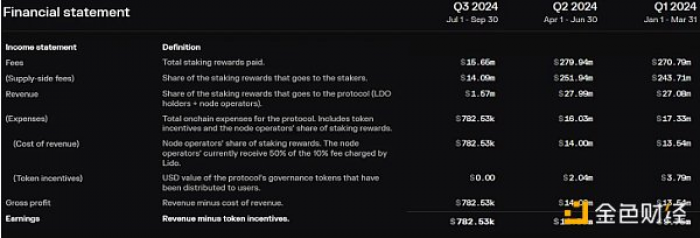

第七名:Lido

Lido 的商业模式与以太坊有着根本的联系。从历史上看,Lido 的责任在于锁定信标链上的质押 ETH。借助其 stETH 衍生品,Lido 允许 ETH 质押者通过质押 ETH 同时获得网络奖励(即 ETH 发行、优先费和 MEV 奖励)并解锁其质押资本的非流动性。直到 2023 年 4 月 Shapella 硬分叉升级允许信标链提现,这一切都发生了变化。

Lido 的商业模式与以太坊有着根本的联系。从历史上看,Lido 的责任在于锁定信标链上的质押 ETH。借助其 stETH 衍生品,Lido 允许 ETH 质押者通过质押 ETH 同时获得网络奖励(即 ETH 发行、优先费和 MEV 奖励)并解锁其质押资本的非流动性。直到 2023 年 4 月 Shapella 硬分叉升级允许信标链提现,这一切都发生了变化。

如今,Lido 仍然很受欢迎,因为它让 ETH 持有者能够参与网络验证并获得一定比例的网络奖励。Lido 质押者享有的另一个优势是自动复利效率,而单人质押者则受到 32 个 ETH 质押限制。

Lido 实际上充当着连接普通 ETH 持有者和专业节点运营商的双边市场。用户质押的 ETH 被导向 Lido DAO 批准的多样化节点运营商群体。截至今天,共有 109 个节点运营商,其中绝大多数是在 4 月份实施简单 DVT(分布式验证者技术)模块时加入的。

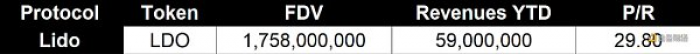

这家流动性质押巨头位列收入排名第七的协议。今年迄今,Lido 在其运营的两条链上创造了 5900 万美元的收入:以太坊 L1 和 Polygon PoS。Lido 的收入来自用户质押奖励的 10% 费用,随后按 50:50 的比例分配给节点运营商和 Lido DAO 金库。

在减去支付给节点运营商的 5% 质押奖励和支付给 CEX/DEX 流动性池的 LDO 奖励后,Lido DAO 年初至今的总盈利达到 2250 万美元。

来源:Token Terminal

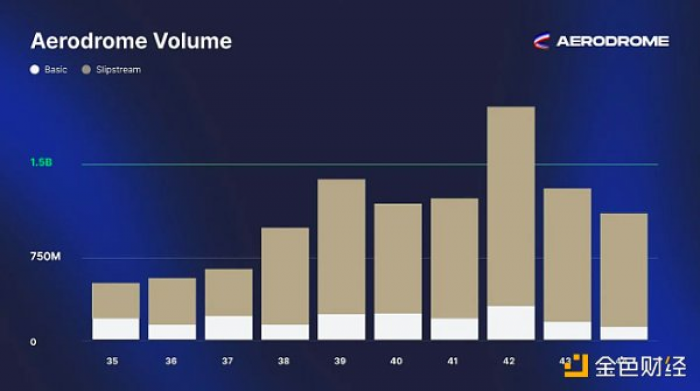

第六名:Aerodrome

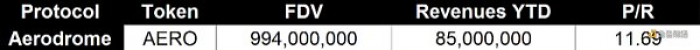

Aerodrome是 Base L2 上的 AMM DEX,由 Optimism 上的 Velodrome DEX 创始人创立。Aerodrome 于 2023 年 8 月推出,迅速成为 Base 上最大的 DEX,总锁定价值为 4.7 亿美元。根据 TokenTerminal 的数据,Aerodrome 今年迄今已创造了 8500 万美元的收入,同时在过去 30 天内支付了 2970 万美元的代币奖励。

Aerodrome 成功的秘诀是什么?它疯狂地复制并结合了 DEX 领域中的许多成功机制。

为了吸引深度流动性,Aerodrome 依靠其 AERO 代币的 veCRV(投票托管 CRV)贿赂代币经济学。AERO 代币持有者可以锁定 AERO 长达四年,获得投票权,根据每周收到的 veAERO 投票数将决定未来发射多少代币给 LP。在 Aerodrome 上,100% 的池交易费由 AERO 锁仓者获得,而Curve 上 LP 和 CRV 锁仓者的比例为 50:50 。另一个有趣的变化是,与 Curve 不同,奖励与池的交易量表现成正比,从而鼓励 veAERO 投票者将发射导向最具生产力的交易池。这两种核心协议设计机制都是 Aerodrome 深度流动性池背后的关键激励因素。

为了简化其投票托管系统,Aerodrome 借鉴了 Curve 的做法,实施了自己的“Votium”版本,称为“Relay”,在这个系统中,锁定的 AERO 代币会自动进行投票池,并且复利收益可以交换回 VELO。

Aerodrome 成功的另一个因素是“Slipstream”,它是 Uniswap V3 集中流动性合约的分叉。这无疑帮助 Aerodrome 在 WETH/USDC 等交易量特别大的交易对上与 Uniswap 展开竞争。

来源:Twitter

第五名:Ethena

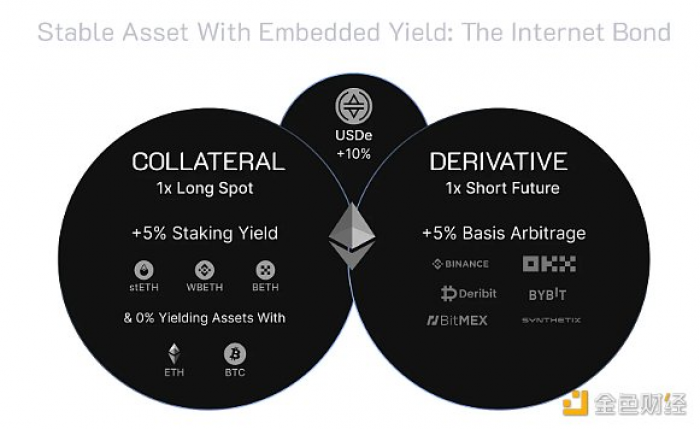

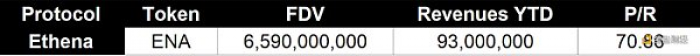

2024 年最成功的协议无疑是 Ethena。在主要投资者 Dragonfly 和 Arthur Hayes 的支持下,Ethena 作为稳定币市场的新进入者一跃而起。自 2024 年 1 月推出以来,USDe 的增长已达到令人印象深刻的 36 亿美元市值,成为当今第四大稳定币资产。然而,其 USDe 代币在技术上并不是与美元挂钩的稳定币,更准确地说是一种合成美元。

Ethena 如何运作?与 Maker 的 DAI 一样,Ethena 的 USDe 是一种与美元挂钩的稳定资产,主要由 ETH 和 stETH 存款支持。然而,不同之处在于 USDe 收益的产生方式。USDe 收益来自 delta 对冲策略,该策略利用 CEX 和 DEX 永续期货市场之间的融资利率差异。当 CEX 的融资利率为正时,Ethena 通过在该交易所的空头头寸赚取融资费。同时,Ethena 通过融资利率为负的 DEX 的多头头寸支付融资费。这些同时持有的头寸使 USDe 能够保持其挂钩,无论 ETH 的方向性逆风如何。

Ethena 目前不收取任何协议费用。目前,其主要收入来自质押用户存入的 ETH,以赚取网络发行和 MEV 捕获。根据 TokenTerminal 的数据,Ethena 是当今第五大收入协议,年收入为 9300 万美元。在计入 sUSDe 收益中支付的成本后,Ethena 的收益为 4100 万美元,使其成为今年迄今最赚钱的 dapp。

然而值得注意的是,Ethena 的业务旨在在牛市中脱颖而出,而牛市不可能永远持续下去。Ethena 成功的积分活动也是不可持续的。随着每一波 ENA 解锁,人们对 Ethena 的兴趣和信心不断被削弱。为了应对这种情况,Ethena 试图通过两种方式将实用性引入 ENA:在第 2 季锁定 ENA 以获得最高的积分,以及最近利用 Symbiotic 上的金库获得重新质押收益。

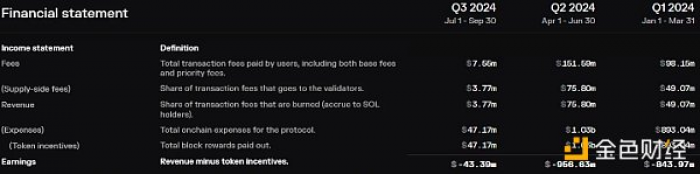

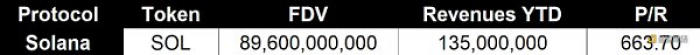

第四名:Solana

对于不到一年前几乎被宣布死亡的区块链来说,Solana 表现相当不错。Solana 的复苏是由多种因素促成的:memecoin 交易、其“状态压缩(state compression)”更新(有助于吸引 DePIN )以及 NFT 交易的复苏,以及 2023 年 12 月备受赞誉的 JTO 空投,引发了巨额资本流入 Solana。

Solana 目前在创收方面排名第四,年初至今的年收入为 1.35 亿美元。这是用户为使用网络而向验证者支付的交易费。但是,如果我们考虑代币发行(成本),Solana 似乎没有盈利,仅在过去 30 天内就支付了 3.11 亿美元的代币奖励。

来源:Token Terminal

这将我们引向了 L1 业务估值这一棘手问题。Solana 的支持者可能会认为,根据上述“收入 - 成本 = 利润”的基础来评估 L1 区块链的盈利能力是无关紧要的。这种批评认为,网络发行不是一种成本,因为 PoS 链上的 L1 代币持有者可以通过在流行的流动性质押平台上进行质押来访问这些价值流,例如 Solana 上的 Jito 或以太坊上的 Lido。

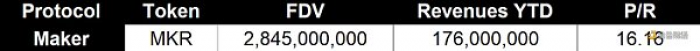

第三名:Maker

Maker 于 2019 年底推出,其商业模式简单易懂——以协议收取利率的加密抵押品发行 DAI 稳定币。然而,在幕后,Maker 的内部运作相当复杂。

自最初成立以来,Maker 经历了许多变化。为了刺激 DAI 需求,Maker 通过“DAI 储蓄率”(DSR)产生了成本,DSR 是锁定 DAI 的质押收益率。为了在熊市中生存,Maker 成立了一个核心部门,专注于购买美国国债等现实世界资产。为了扩大规模,Maker 自 2022 年以来通过挂钩稳定模块依赖 USDC 稳定币存款,从而牺牲了去中心化。

如今,DAI 的总供应量为 52 亿,较 2021 年牛市期间约 100 亿的历史最高水平下降了 55%。该协议今年迄今已产生 1.76 亿美元收入。根据Makerburn的数据,该协议的年化收入为 2.89 亿美元。近几个月收入的很大一部分 (14.5%) 归功于 DAO 在 4 月份做出的颇具争议的决定,即允许以Morpho 金库中的 Ethena 的 USDe 抵押品为抵押品发放 DAI 贷款。RWA 收入也相当可观,年化收入为 7400 万美元,占总收入的 25.6%。

Maker 能赚多少钱?如上所述,Maker 试图激励 DAI 需求的方法之一是通过 DSR,即向质押 DAI 的用户支付的收益。并非每个 DAI 持有者都能利用 DSR,因为它在 DeFi 中也用于各种目的。假设 DSR 为 8%,质押率为 40%,则 Maker 的成本约为 1.66 亿美元。因此,在扣除另外 5000 万美元的固定运营成本后,Maker 的年化收益可估计约为 7300 万美元。

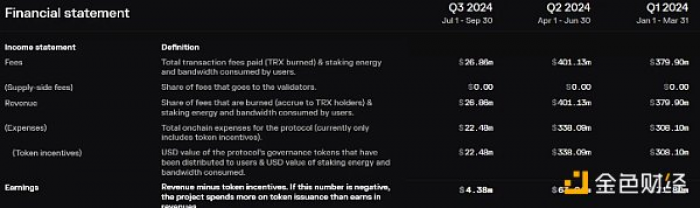

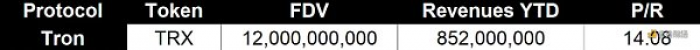

第二名:Tron

Web3 中创造第二大收入的是 L1公链Tron 网络,根据 TokenTerminal 的数据,今年迄今其收入约为 8.52 亿美元。

来源:Token Terminal

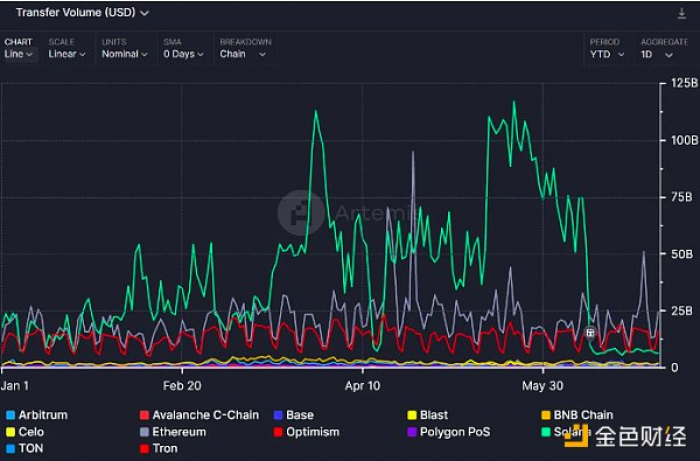

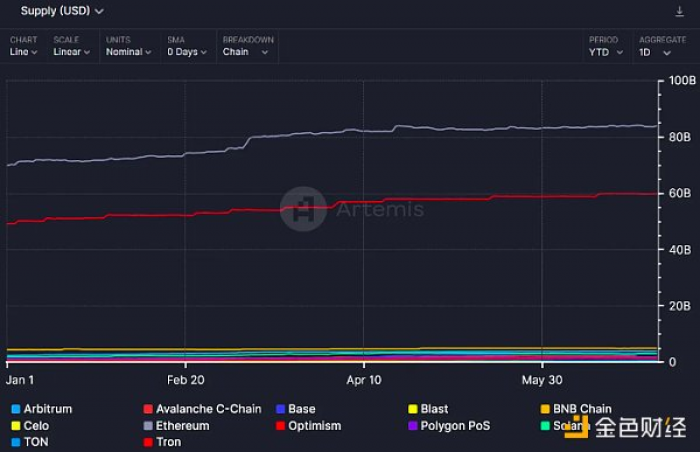

Tron 的成功很大程度上源于其网络上的大量稳定币活动。在Artemis对 Tron DAO 生态系统开发主管 David Uhryniak 的采访中,这些稳定币流量大部分来自阿根廷、土耳其和非洲各国等发展中经济体的用户。根据下图,我们可以看到,Tron 通常与以太坊和 Solana 并列稳定币转账量最高。

Tron 作为稳定币网络的主要用例还体现在其稳定币供应量为 500-600 亿,仅次于以太坊。

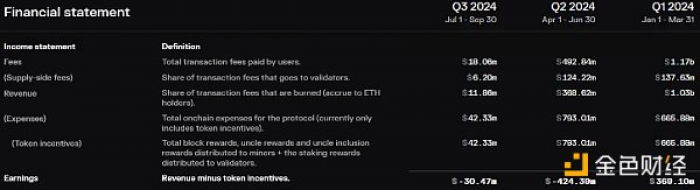

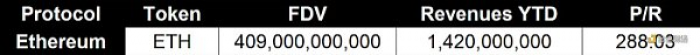

第一名:以太坊

最后,我们来看看当今 Web3 中收入最高的业务:以太坊。按年初至今计算,以太坊的收入约为 14.2 亿美元。

那么以太坊的盈利能力如何呢?当我们将用户使用以太坊主网支付的交易费减去支付给 PoS 验证者的通胀奖励时,我们可以从下图中看到,该网络在第一季度盈利,但在第二季度亏损。第二季度亏损可能是由于大多数交易活动转移到以太坊Rollup以利用较低的 gas 成本。

来源:Token Terminal

然而,与其他 L1 一样,用于评估区块链盈利能力的“收入减去利润”框架混淆了流向 ETH 质押者的真实价值流,因为用户可以通过在流动质押平台上进行质押来获得一定比例的网络发行量。

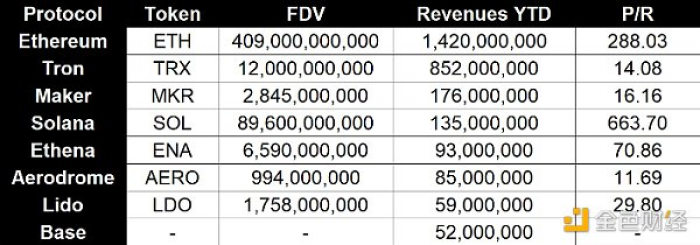

2024年迄今的八大现金奶牛

总结以上所有内容,我们得到下表:

荣誉提名:Aave

在 DeFi 借贷领域,Aave 以年初至今 3100 万美元的收入毫无悬念地位居榜首。在过去三年中,Aave 在借贷领域一直占据着市场领先地位,目前以活跃贷款计算,其市场份额为 62%。

Aave 的上一次重大发布是 2022 年 3 月的 V3,引入了跨链交换和独立借贷市场等功能。该协议最近于 5 月宣布即将推出 V4,计划于 2025 年发布。V4 的关键升级是一个统一的流动性层,由 Chainlink 的 CCIP 提供支持,可聚合不同链之间的流动性。其他改进包括 Aave 专用链、自动利率曲线、智能账户和更新的清算引擎。

声明:此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。本网站所提供的信息,只供参考之用。