加密市场“黑色星期一”:到底因何暴跌 后市怎么走

8月5日,加密市场遭遇“黑色星期一”。比特币24小时大跌15%跌破53000美元;以太坊24小时大跌30%跌至2100美元附近,抹平2024年以来的涨幅;其他山寨币更是跌得惨不忍睹。

过去一周,加密市场经历了近一年来最大幅度的抛售。比特币从7万美元跌至52000多美元,以太坊从3300美元跌至2100美元。整个加密市场市值下跌高达近5000亿美元。

过去一个月,加密市场消化完德国政府卖出5万枚比特币、门头沟开始赔付等利空消息,也迎来了以太坊ETF通过、特朗普等美国政客支持加密货币、美联储9月大概率降息等重大利好,为何却在8月初迎来大跌?

金色财经试分析多方因素:加密市场下跌主因或是日本央行加息和日元升值;其他因素还有美国就业数据疲软、主要科技股增长放缓以及经济衰退担忧再度加剧;Jump抛售ETH;伊朗以色列地缘政治冲突升级;季节性下跌行情走势等。

日本央行加息 日股版“312”?

加密货币和传统市场目前出现大规模回调的直接导火索或是日本央行加息。

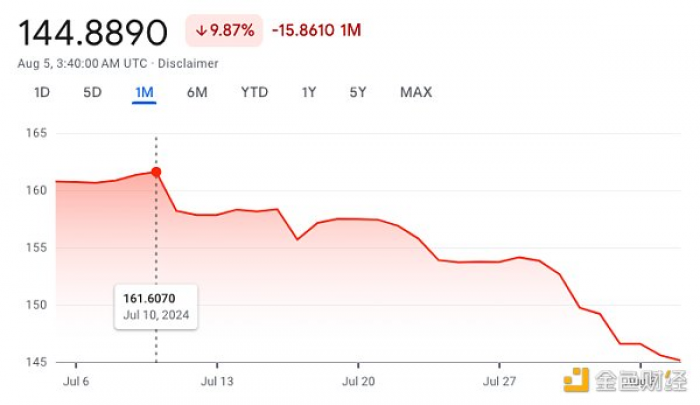

日本央行在7月31日的货币政策决策会议上决定加息,将原本为0〜0.1%的政策利率(无担保隔夜拆借利率)提高至0.25%。8月1日起开始实施,并宣布逐步削减每月购债规模至3万亿日元,紧缩程度超出市场预期。日元货币紧缩政策导致日元飙升,美元兑日元汇率从从160飙升至145。

随后日本股市大跌。日经指数过去三个交易日下跌约 15%,较 7 月中旬高点下跌 20%,陷入技术性熊市。

8月5日,日本三菱日联银行跌幅扩大至21%,股价创历史新低。日本东证指数跌幅超过9%,向下触发熔断机制,俨然日股版“312”。

新加坡证券投资公司Vantage Point Asset Management首席投资官Nick Ferres表示:日股的抛售是“大规模的、迅速的和情绪化的”。数字资产管理公司Galaxy首席执行官Make Novogratz在X平台发文称,据他所知道的信息,日本加息引发全球风险规避。

日本内阁官房长官林芳正指出:股价受多种因素影响,包括经济形势和企业活动。目前不对每日股市波动发表评论。紧急关注市场动态。

而日本“央行加息+日元升值”,对美股是重大利空。因为日本长期低息,日元被国际资本作为“融资货币”进行套利,比如在日本发债融资,再买入美国科技股。一旦“日本加息+日元升值”,套利资金就会出现汇率和利率损失,被迫卖出美国科技股,还掉日元。“借日元买入美科技股”这个套利模式就会崩掉。根据华创证券研究,借入日元投资美元资产的套利资金规模在1万亿美元左右。

美国经济衰退担忧带崩大盘,行业巨头不看好美经济预期

日本股市的阴跌走势蔓延至多个国家资本市场。

美国纳斯达克指数在上周最后两个交易日下跌超过 5%。纳斯达克期货在周日晚间下跌 2.5%。包括微软和英特尔在内的几家大公司公布的第二季度业绩低于预期,市场领先者英伟达则受到9月份即将降息预期的打击,导致资本回流到规模较小、表现落后的公司。

纳斯达克指数跌近1000点

此外,澳大利亚基准股指下跌超过3%,创下自2022年6月以来的最大单日跌幅。韩国KOSPI指数下跌5%,报2,542.13点。韩国交易所启动了临时停牌措施,程序交易暂停5分钟。

交易员对美联储将能够推动美国经济软着陆的预期正迅速转变。周五公布的数据显示,美国失业率意外攀升至4.3%,高于美联储的年终预测,引发了对萨姆衰退指标的关注。瑞银集团财富管理部门的资深美国经济学家布罗斯表示:“由于失业率高于预期,核心个人消费支出通胀目前低于美联储的年终预测,我们认为,从风险的平衡来看,美联储倾向于采取更激进的行动”。

高盛集团经济学家也不看好美国经济势头,并将未来一年内美国经济发生衰退的概率从10%上调至25%,但表示即便失业率上升,也有多个理由不必担忧经济衰退。高盛首席经济学家Jan Hatzius周日向客户发布的报告中表示,“我们仍认为衰退风险有限”。美国经济总体上看起来“依然良好”,没有出现重大金融失衡,且美联储有很大的降息空间,如有必要,可以迅速行动。高盛对美联储的预测没有摩根大通和花旗那么激进。Hatzius的团队预计,美联储将在9月、11月和12月分别降息25个基点。而摩根大通和花旗则预计政策制定者将在9月降息50个基点。

不仅仅是各大金融巨头,股神巴菲特似乎对此早有预见。巴菲特旗下伯克希尔哈撒韦第二季度减持近一半的苹果持仓,其持股现在约为840亿美元,较3月底的约1400亿美元有所下降,且该公司在第二季度净卖出755亿美元的股票,使其现金储备达到创纪录的2769.4亿美元,其中包括现金等价物。此前伯克希尔哈撒韦已连续十二天减持其第二大持仓股美国银行。伯克希尔哈撒韦第二季净利303亿美元,不包括部分投资收益的营业利润增至116亿美元。

马斯克就巴菲特在二季度将现金储备增至2770亿美元表示,巴菲特显然预计市场会出现某种形式的回调,或者只是认为没有比美国国债更好的投资了。美联储需要降息,他们不这样做是愚蠢的。

Jump抛售ETH

链上分析师余烬监测,Jump Trading可能正在抛售ETH:他们近期正在将一笔价值4.1亿美元的wstETH(12万枚)分批赎回成ETH然后转进Binance/OKX等交易所。截至目前,他们在7月25日以来的9天时间里已经将8.3万枚wstETH解包赎回成9.75万枚ETH。这其中有6.6万枚ETH(1.914亿美元)已经进入交易所。

目前,他们wstETH存放地址还有3.76万枚wstETH未转出;赎回ETH地址中1.15万枚stETH正在赎回成ETH;ETH转入交易所地址中有2万枚ETH正待分批进入交易所。

根据 Arkham Intelligence 的数据,一些市场评论员也将Jump Crypto 的一系列抛售视为一个加剧因素,该交易公司在过去几天内从其账簿上抛售了数亿美元的资产。

BitMEX联创ArthurHayes在社交媒体上发文表示,其通过传统金融领域的消息渠道得知,某个“大家伙”倒下并卖出了所有加密资产。目前社区绝大部分猜测其所指为JumpCrypto。

据CoinGecko数据显示,以太坊市值跌破3000亿美元关口。另据MarketCap数据显示,由于ETH短时下跌,当前以太坊市值已被LVMH、可口可乐和美国银行超越,跌至全球资产排名第四十位。

伊朗以色列地缘政治冲突升级

据AXIOS报道,三位知情人士表示,美国国务卿布林肯周日对七国集团领导人表示,伊朗和真主党对以色列的袭击最早可能于周一开始。布林肯召集这次电话会议是为了与盟友进行协调,并试图在最后一刻对伊朗和真主党施加外交压力,以尽可能减少他们的报复。他强调,限制袭击的影响是防止全面战争的最佳机会。消息人士说,布林肯强调说,美国认为伊朗和真主党都将进行报复。布林肯说,目前还不清楚伊朗将采取何种形式的报复。消息人士称,布林肯告诉G7外长,美国在该地区增兵只是出于防御目的。同时布林肯在向部长们介绍最近与以色列就加沙人质和停火协议进行的谈判时,情绪听起来很沮丧。

黎巴嫩真主党宣布8月5日凌晨使用多架无人机袭击了位于阿耶莱特哈沙哈儿(Ayelet HaShahar)的以军第91师总部。黎真主党称此次袭击是作为对以军在黎南部多个地点发动暗杀和袭击的回应。

目前已有多个国家就近期中东地区安全形势发出警示:法国敦促在黎巴嫩的法国公民、尤其是在黎巴嫩旅行的法国公民“趁仍有商业航班运营时离开黎巴嫩”,并建议居住在伊朗的法国公民在有能力的情况下暂时离开伊朗;意大利要求意大利公民不要前往黎巴嫩旅行,并敦促已在黎巴嫩的意大利公民不要前往黎巴嫩南部地区,尽快搭乘商业航班返回意大利;沙特阿拉伯再次呼吁在黎巴嫩的沙特公民从黎巴嫩撤离;巴西建议居住或途经黎巴嫩的巴西公民离开黎巴嫩,还要求巴西公民非必要不前往黎巴嫩;英国则宣布撤回驻黎巴嫩使馆工作人员的家属,并再次呼吁该国公民离开黎巴嫩。

季节性下跌行情走势

Coinbase分析师David Duong和David Han表示,8月通常是加密货币市场不利于季节性因素影响的月份,从历史上看,8月的市场活动较为低迷。例如,与2023年6月相比,同年8月的比特币现货交易量下降了19%。同期全球中心化交易所的比特币期货交易量也下降了30%。他们补充说:“过去五年中,比特币在8月的平均跌幅为2.8%,流动性和交易量的减少可能导致8月波动加剧。”Coinbase分析师表示,今年我们可能会看到同样低迷的市场表现。

后市行情怎么走

众所周知,加密市场的行情走势短期看买卖对比和宏观波动,长期看货币政策。

短期来看,美日市场处于政策波动关键期。Galaxy首席执行官Make Novogratz在X平台发文称,日本加息引发全球风险规避。

如果美国经济陷入衰退,曾经的2020年“312”已经演示过对加密市场的影响。2024年行情会怎么走?10x Research分析师MarkusThielen指出:很明显美国经济过去48小时内比美联储最初认为的要弱,疲软的ISM指数给风险资产带来了冲击。美联储暗示秋季降息并无法阻止经济下滑,如果股市跟随ISM制造业指数的下跌趋势,甚至开始预期即将到来的衰退,那么未来几个季度股票可能会大幅下跌。如果这种情况发生,比特币可能会遭受大幅抛售,其价格或跌破50,000美元,甚至更低。

瑞穗证券高级分析 Dan Dolev 表示:比特币目前还不是人们希望的那个避险工具。如果失业率上升,人们失业,投资者将不得不变现手中的代币。 这也意味着比特币或有再度下跌的风险。

长期来看,随着美联储开始降息,美国即将开始新一轮货币宽松。随着越来越多的美元货币进入资本市场,相信加密市场也会水涨船高。即便美国经济真的步入衰退,美国政府最终的选择可能也只有进一步的货币宽松一条路。

所以,合理的结论或许是,短期不可预测,长期看涨。

Circle联合创始人兼首席执行官Jeremy Allaire也表示:“我和六周前一样看好加密行业。关注技术、行业和采用。在面对全球宏观波动时,不要关注数字商品的价格。”

声明:此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。本网站所提供的信息,只供参考之用。