Glassnode:新的波动加剧周期要来了吗?

摘要

比特币资产的净资本流入已明显降温,投资者的获利和亏损事件很少。

亏损事件几乎完全与短期持有者群体有关。

然而,该群体持有的很大一部分供应正在转变为长期持有者身份,持有时间至少为 155 天。

永续掉期市场的投机活动经历了全面重置,表明投机兴趣和多头杠杆正在降温。

流动性

在过去的几个月里,比特币资产的净资本流入开始放缓。这表明投资者获利和亏损之间达到了一定程度的平衡。

值得注意的是,比特币市场的资本流入很少如此平静,89% 的日子里资本流入量大于今天(亏损主导的熊市除外)。同样值得注意的是,类似的不活跃时期往往先于未来波动性的大幅上升。

实际市值仍保持在 6190 亿美元的 ATH 值,自 2022 年 12 月创下的 1.5 万美元低点以来,净流入量达到 2170 亿美元。

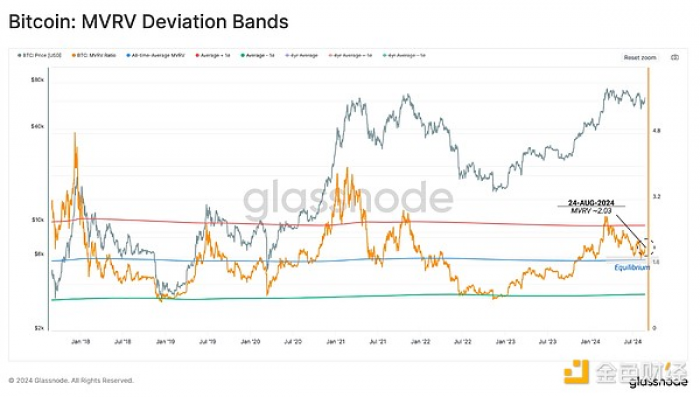

MVRV 比率是一种强大的工具,可让我们衡量投资者的平均未实现利润。

在过去两周内,MVRV 比率已测试其历史平均值 1.72。从历史上看,这一关键水平标志着宏观牛市与熊市趋势之间的转折点。大约 51% 的交易日的 MVRV 值收于平均值以上。

这表明投资者的盈利能力已基本恢复到平衡位置,ETF 推出后的兴奋和热情已完全冷却。

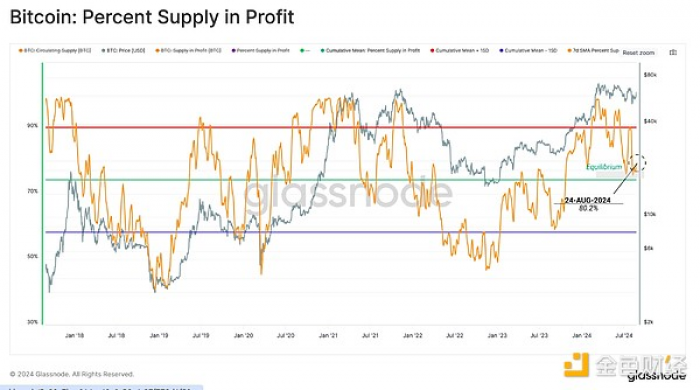

利润指标中供应百分比也反映了类似情况,该指标提供了供应全球盈利能力的读数。

与 MVRV 比率一样,该振荡指标已恢复到其长期平均值。之前发生过类似重新测试该水平的情况,在 2016 年末、整个 2019 年波动期间以及 2021 年中期抛售期间均有出现。

卖方风险比率是另一个可以评估市场达到的均衡程度的强大工具。我们可以在以下框架下考虑这个指标:

高值表示投资者花费代币的利润或损失相对于其成本基础而言较大。这种情况表明市场可能需要重新找到平衡,并且通常会在高波动性价格走势之后出现。

低值表示大多数代币的花费相对接近其盈亏平衡成本基础,表明已达到一定程度的平衡。这种情况通常表示当前价格范围内的“盈亏”已经耗尽,通常描述低波动性环境。

目前,卖方风险比率已降至较低水平,表明大多数链上转移的代币交易价格接近其原始收购价格。与之前介绍的指标类似,这预示着新的波动加剧状态。

短期压力

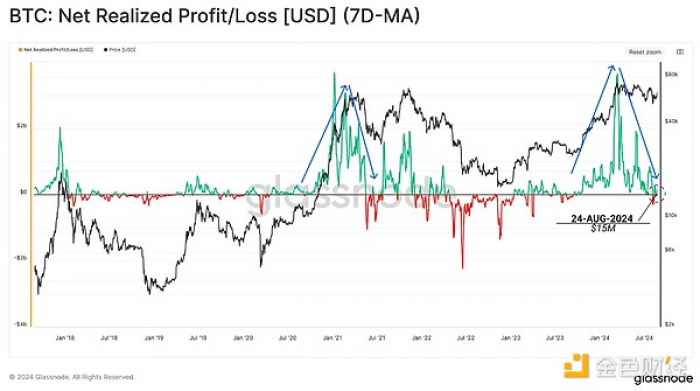

深入研究这些获利和亏损活动,我们可以看到净实现利润/亏损的幅度正在下降。

净实现利润/亏损目前为每天 +1500 万美元,与 3 月份市场创下 7.3 万美元高点时每天 36 亿美元的资本流入相去甚远。通常,该指标会在拐点附近回归中性水平,例如趋势延续或逆转回宏观看跌趋势。

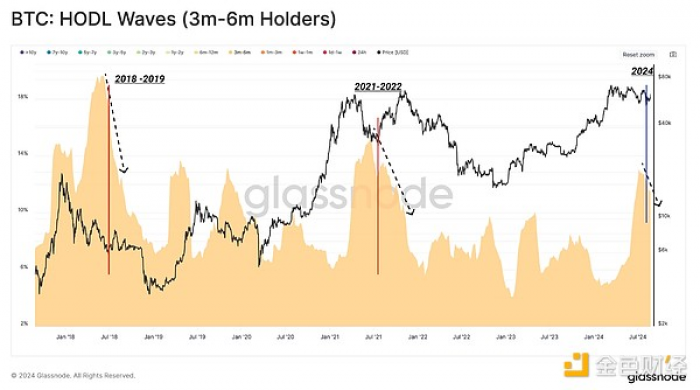

在 3 月份创下历史新高后,新投资者的信心在几个月的震荡横盘价格走势中受到了考验。在此过程中,大量比特币供应量仍被严格控制,处于 3 个月至 6 个月的币龄区间内。

从历史上看,这个 3-6 个月币龄区间内的供应量往往在主要市场高峰形成后不久达到峰值,通常是在随后的调整期间。这些新投资者中的一部分随后决定在波动的条件下继续持有,最终成为长期投资者。许多其他人退出头寸并实现损失。

目前,3-6 个月的代币占流通供应量的 12.5% 以上,其结构类似于 2021 年中期的抛售,但也类似于 2018 年熊市的高峰期。

下图旨在进一步细分这一群体,并比较 3-6 个月时间段内持有的供应量与亏损的供应量。我们从(圆点)中显示的 3-6 个月持有供应量开始,然后叠加该群体亏损转移的数量(方块)。

由此,我们可以观察到,自 7 月初以来,亏损事件大幅增加,而持有的总供应量开始下降。从规模上看,此次抛售的规模与过去的主要市场拐点类似。

仍处于这一持币时间范围内的供应量越来越接近于进入长期持有者状态,这意味着从统计上看,这些代币在某一天被花掉的可能性较小。

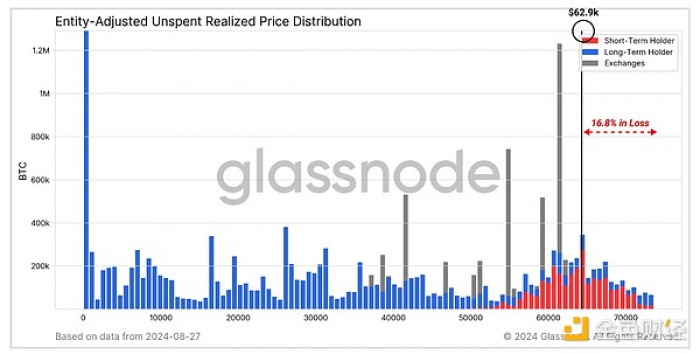

可视化代币向 LTH 状态迁移的另一种方法是通过 URPD 指标,该指标针对长期持有者和短期持有者进行区分。在这里,我们可以看到,超过 +480k BTC 的收购价格高于当前现货价格,现在被归类为 LTH 供应 (方块)。

这也意味着这些 LTH 代币现在处于未实现亏损状态。

短暂易变

在最后一部分中,我们将添加对永续掉期市场的分析,这些分析提供了对比特币市场投机和杠杆需求的解读。

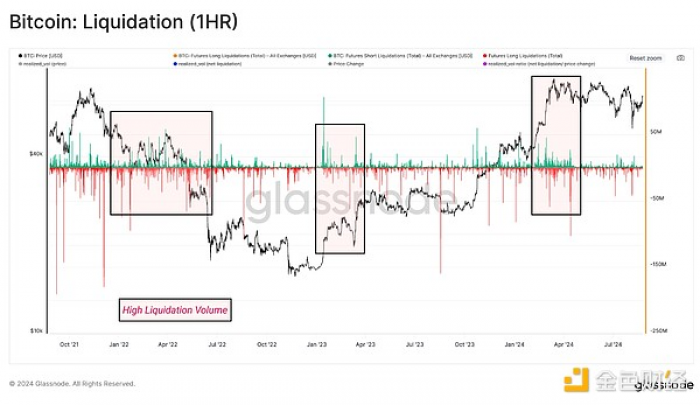

总体而言,近几个月清算量明显下降,尤其是相对于 3 月创下历史新高的兴奋而言。这表明投机需求已经下降,并表明目前市场机制更加以现货为主。

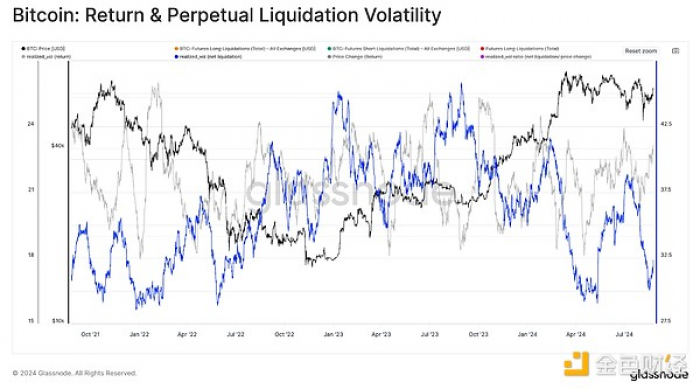

如果我们将月度价格波动与净清算量进行比较,我们可以看到这两个因素之间存在很强的相关性。这突显了市场波动性通常会因杠杆头寸的挤压而加剧,因为交易者在市场波动时会发现自己处于越位位置。

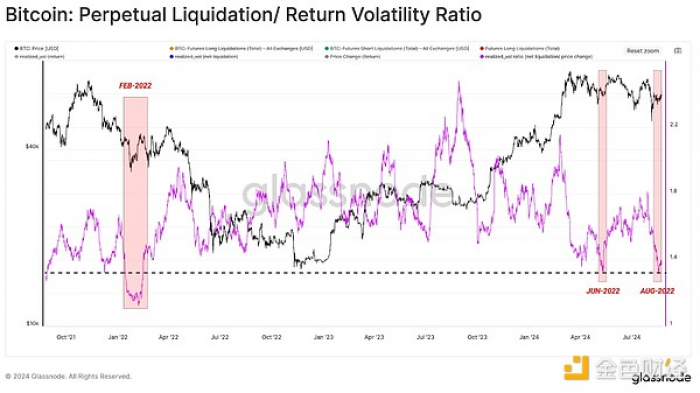

我们还可以研究价格与净清算量波动率之间的比率,以了解市场对杠杆的兴趣。

我们发现,这一比率正在下降至 2022 年 2 月以来的最低水平。这强化了交易者不太愿意承担高风险头寸的观点,表明投机兴趣已经显著重置。

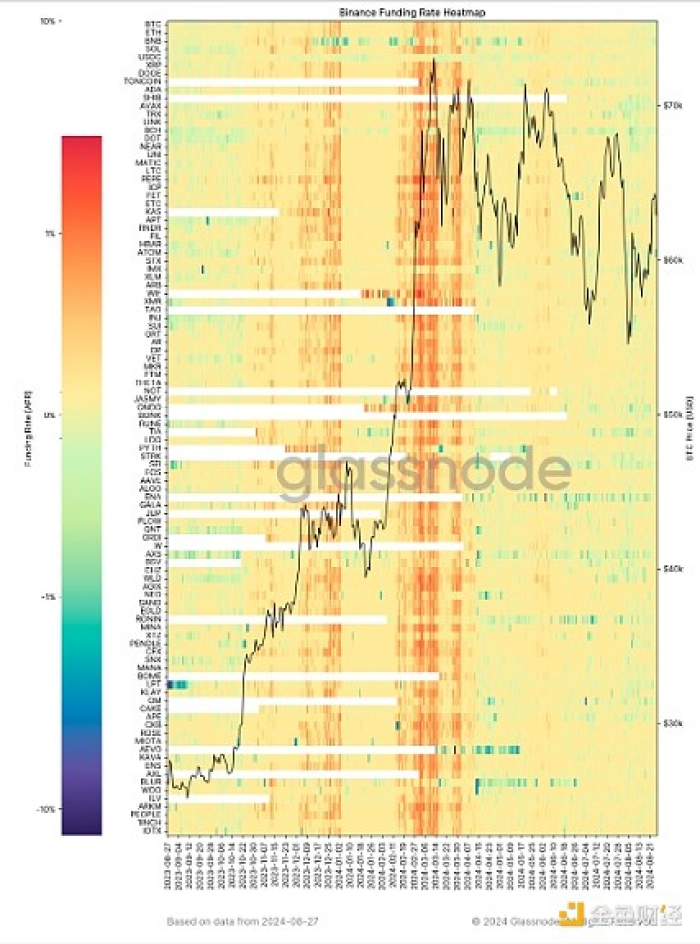

这一现象在更广泛的数字资产生态系统中也能看到,大量代币现在显示出中性融资利率。这强调了这样一种观点,即整个市场的投机兴趣已发生重大重置,因此现货市场很可能在短期内占据主导地位。

总结

链上领域和永续期货市场都出现了一定程度的平衡。这可以通过获利和亏损活动的减少以及整个数字资产领域融资利率的回归中性来观察。这表明,无论何种工具或资产类别,市场投资者的投机活动都大幅下降。

除此之外,随着整合和积累的到来,市场在 5 个月多的时间里一直处于结构有序的下行趋势中。然而,就历史偏好而言,平静的市场结构时期是短暂的,而且往往先于波动性加剧的预期。

声明:此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。本网站所提供的信息,只供参考之用。