Staking商业模式初探

海怡原创| 行业深度分析文章(七)

Staking商业模式初探

引言

以比特币为代表的PoW共识模式已经运行了快十一年,其安全、稳定的挖矿机制引领了第一代区块链浪潮同时获得了广泛人群的共识认可。可是共识认可绝不会仅有一种解决方案,在PoW后影响最为广泛的便是PoS。PoS发展至今,真正将PoS加速推动的引擎便是Staking商业模式,我将在本篇文章对Staking的起源和商业模式进行初步探讨。

一、源自PoS共识诞生的Staking

1.1 Pos类共识概述

PoS(Proof of Stake,权益证明)共识机制源自2012年,PoS的提出是对PoW共识机制在经济理念和激励模式上的一种改变而不是在技术上的创新。这种共识中,区块链中的所有节点(验证者)可以根据其权益(stake)的大小,获得生产区块的权利,这里的权益便是该节点拥有通证数量的多少或者对应的法则决定的。这类共识的关键就在于“权益”,权益的功能和对共识机制的重要性就衍生出了多种PoS种类,投票权、收入权(利息)、验证权、链上治理权等等。

相比PoW机制最大的好处便是在于减少能源消耗方面,不用引入外部资源而是利用网络中通证的价值与惩罚机制预防攻击行为对PoS机制保证其安全稳定。但是还是会因为这种机制导致开发成本的增高和复杂的网络安全机制加大共识链的工作性能,开发进度一直不及预期。

PoS中的经济模式基本都是以通胀模型作为基础的,为什么这么说呢?验证者节点对应的权益就是其权益奖励也可以理解为挖矿奖励-Staking,比如投资者将持有代币存入指定的数字钱包或者矿池中,以用于验证区块链网络中的交易,这个过程会产生新的数字货币,从而增加投资者的代币数量,这个过程更像我们日常的经济思维。

1.2 Staking机制

如果没有理解上面Staking权益奖励模式,那么我们还可以这么理解:我们都会将钱存入银行(钱-权益),银行也会支付我们一定的利息(利息-权益奖励),而你存钱的多少会决定你利息或你理财产品的周期问题等,而银行会拿你的钱去借给需要的企业或个人(生产区块的权益)。这样解释是不是理解简单很多~

Staking机制的诞生将区块链中按部就班的网络和基础设施同现实中一个个节点(人)连接、动员了起来。Staking仿佛是整个PoS共识的灵魂。

1.3 Staking挖矿与PoW挖矿模式对比

那么Staking挖矿与“传统”的PoW挖矿模式有什么区别呢?

在PoS机制中,节点,即矿工,主要负责打包交易信息、维护网络运行、参与社区治理等活动。但这一过程没有区块奖励,而且往往需要先行投入节点硬件以及维护成本。节点想赚取的收益取决于在网络中抵押的代币的数量,一般来说,抵押的代币越多,收益越多。

Staking挖矿中的散户,通过质押、投票、委托、锁定等行为,付出较低成本就可以获得可观收益,散户一般需支付给第三方5%-25%的手续费。

在能耗方面,Pow模式需要消耗大量的哈希算力,从而能耗远远大于不会产生无用资源消耗的PoS模式;在代币/通证分发方面,Pow模式取决于算力大小,奖励规则由设计初的算法决定且无法更改,PoS则取决于抵押的通证数量进行增发奖励,但是由社区进行决定具有一定的可更改性;安全性方面,51%算力攻击确保Pow安全,而PoS则采用了验证者节点质押保证金,并规定一系列的惩罚条件。当发现节点采取了惩罚条件中列出的行动之后,将没收节点抵押的保证金。会被惩罚的行为通常包括同时在两条链上生产区块、没有在最新高度上生产区块等恶意行为。在运算和使用性能方面,两者由于其机制都较低。关于去中心化的对比中,Pow会因为算力集中导致中心化,而PoS模式则是由于通证筹码集中导致中心化。

二、Staking商业模式

Staking因为其特殊的机制就诞生了相应的经济商业模式,那么这种商业模式的现在已经有多少玩家参与?未来又会有什么样的发展前途呢?

2.1 Staking商业模式的现在

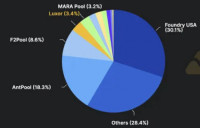

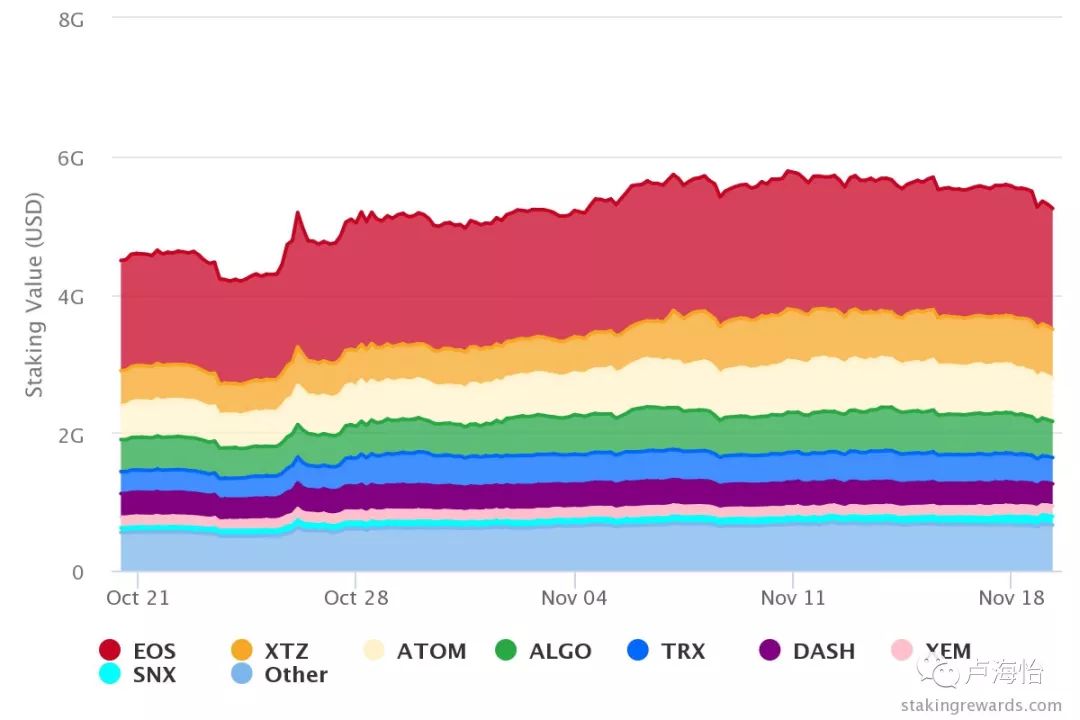

目前Staking行业由于市场需求,众多玩家已经参与其中,我们可以看看总市值在近年的变化。截止2019年11月19日,根据Stakingreward官网的数据,Staking项目的总市值已经达到122.1亿美元,锁定的市值达到70.6亿美元,平均收益率在12%左右。从表中我们看到,2019年以来市值从18年的熊市中逆势攀升,近几月逐渐稳定在100多亿美元,而在市值的攀升中,Cosmos、Algorand等项目主网上线也给Staking行业的发展添砖加瓦。而在目前众多项目中我们通过Staking资产表中发现EOS已17.5亿美元位列第一,但是锁仓价值已经相比之前下降50%左右,Tezos、Cosmos、Algorand、Dash等紧随其后,瓜分其Staking市场。

2019年Staking市值表

主要Staking项目资产表

Staking行业的市值在目前的数字资产市场大概是个什么样的状况呢?

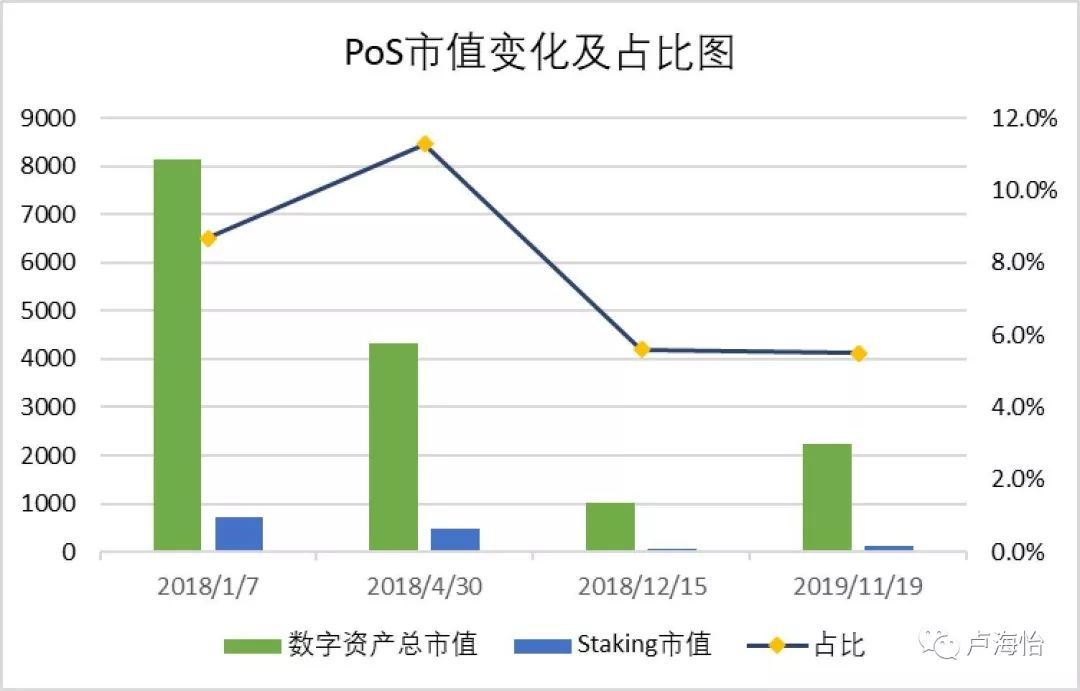

我将从18年至今的数字资产市值挑了几个关键的时间点做了下面这个图。我们可以发现,2018年初数字资产市值最高的时候Staking类资产市值为706.4亿元,仅占8138亿元的8.7%,而Staking市值最高的18年4月底,市值占比为11.3%,最低的时候是18年年底,仅占4.7%,而截至11月19日,Staking类资产占比仅为5.5%。回顾过去两年的市值占比变化,就目前来看Staking类资产相比18年初的最高点还有一倍的增长空间,同时也低于7.5%的平均水平。

Staking行业生态概览

Staking行业的市值的逐步提升对应的就是该行业各个细分领域企业项目的逐渐布局。如果传统挖矿行业生态我们说上游有芯片制造商和矿机厂商,中游有矿场和矿池,下游有矿工,上下游以外有交易所、钱包服务商、数字资产管理等子领域。那么对应到Staking商业模式中,我们就会发现除掉矿机、矿场以外,其他子领域都会一一对应。由于行业还具有一定的新兴属性,各个子领域对应的企业还处于投钱圈地的阶段,但是数据服务中Stakingreward已经较为领先,第三方服务商则竞争较为激烈,国外有Stake Capital、 P2P Validator、Stake With.Us 等,国内有Cobo、Wetez 和 HashQuark 等都是通过担任项目节点或节点服务商来获取收益。根据 Staking Rewards 网站所列的全球支持 Staking 的服务商综合排行榜,支持 18 种通证的爱沙尼亚 Staking 服务商 My Cointainer位居榜首,综合排名第二位的 Grin Platform 支持高达 130 种通证。

第三方服务商他们到底在服务什么呢?

在 PoS 机制中,主要有两种节点:验证节点和代理节点。验证节点通常指的是验证交易信息。代理节点可以看作是一个委托经销商,通过收集投资人的投票,然后发送给某个验证节点进行验证的传递者。第三方服务商也是第三方节点运营商,即Staking-as-a-Service(StaaS)服务提供商,他们代表代币持有者进行验证。所以大众持币者将手中的数字资产抵押给第三方服务商,由他们进行管理资产并利用这些节点行驶上述权利从而分享收益,服务商收取一定的佣金,通过自身技术积累、综合运营能力获取更高的收益,降低大众持币者的风险和门槛。所以第三方服务商在这里充当了“银行”的角色,对于传统矿圈则充当了“云算力、矿机托管商等”角色,自然就变成了竞争最为激烈的“赛道”。

真实收益率怎么样?

前文中说到目前的Staking商业模式中平均收益率能达到12%左右。其实还有一点我们不能忽视,那便是质押换取收益,同时也降低了流动性,无法对抗币价的波动。以币本位来看,用户是赚的,但是考虑到币价的波动,以法币本位来衡量最后的收益,反而大量项目都会出现亏本的情况。如果利用Stakingrewards.com网站上的收益计算器,将市值占比较高的项目用法币本位进行大致计算,如果以3个月为周期进行质押,随机选取Staking项目进行90天的收益测算,最终真实收益率高低的主要影响因素还是币价的变化幅度(两者相关系数达到0.98),意味着不管项目方给出的Staking收益率是怎么样,最后真实收益率的大小还是由币价变化为主导,且大部分项目获取的收益无法与币价下跌的幅度持平,而这个过程中用户反而没法及时止损,只能承担质押期结束后资产缩水的风险,所以我建议大家在进行此类项目投资时,一定要从币价的变化幅度、项目方、操作难度、项目回报率等角度多重考虑,谨慎投资。

2.2 Staking商业模式的未来

对于未来的Staking商业模式有以下几点我的思考:

1、增长空间巨大,未来可期

目前通证类市值相比2018年,只是最高市值8138亿美元的三分之一,区块链技术在中国被作为国家战略,而放眼世界,美国、新加坡、英国、澳大利亚等发达国家对于区块链技术认同度较高,初始投资公司较多,投资金额较高。市场发展空间巨大,随着技术的逐渐完善,逐渐落地个应用场景,PoS共识将会以多种形式打破目前pow共识一家独大的格局,丰富行业应用场景、全产业的通证经济发展发挥其巨大潜力。

2、Staking第三方服务商赛道竞争激烈,真实收益率是关键。

作为面对广泛群众的服务领域,无疑也是吸金能力最强的子领域,目前多家海内外企业已经投入其中,而第三方服务商的核心竞争力便是真实收益率,而收益率则是企业多重能力的综合体现:节点团队本身的声誉、安全能力、不同项目的社区影响力、对于不同项目收益率波动的资产处置能力等等,第三方服务商像是立交桥,打通项目方、用户、PoS矿池。这种服务性质便是Staking商业模式中的立交桥,谁的立交桥上跑的车越多,越方便,路越多以及性价比越高,哪个企业的“过路费”就会收的越多。

声明:此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。本网站所提供的信息,只供参考之用。