比特币如何扩容?读懂比特币链下扩容技术进展与投资现状

在比特币链下扩容领域,关于闪电网络基础设施和用户服务的投资一直都有显著增长,而侧链的叙事则大多已转向互操作性。

撰文:Mohamed Fouda,加密货币研究者及投资者,TokenDaily 研究团队成员,美国西北大学博士

编译:Perry Wang

2017 年,加密货币牛市引发交易量剧增,这让比特币和以太坊网络不堪重负。两个网络都受困于拥堵、交易延迟和费用高企等难题。为应对这些问题,人们提出了多个扩容方案,或者将目光再次投向链下和 Layer 2 的实施。

企业家、研究者和投资者大多认为,Layer 2 (L2)方案的缺点不多:只需要对共识层进行微调,也可避免底层协议的中心化。与此同时,这些方案的优点似乎还不少。这些方案包括比特币的闪电网络(Lightning Network)、以太坊的 Raiden,后者或可称为真正的 L2 方案,还有像比特币的 RSK 和以太坊的 Plasma Chains 这样的侧链方案。

2018 到 2019 年间,围绕 L2 开发有很多积极的动作。

比特币方面,闪电网络(LN) 2018 年 3 月主网启动。以太坊方面,多个 L2 变体,包括状态通道,例如 SpankChain、Plasma/Plasma Cash 和 Loom Network 也纷纷上线。

不过,伴随 2018-2019 年持续的熊市,链上活动出现显著下滑。无需深究,原因很明显:随着这些网络中的投机活动销声匿迹,对扩容方案的市场需求也就越来越弱。而伴随 2019 年第三和第四季度市场行情的逐渐好转,我们发现 L2 方案开始得到更多关注——一方面是预期新的牛市会带来网络拥堵,另一方面则是希望给底层协议增加隐私保护等更多功能。

我们将撰写系列文章,审视当前链下网络的发展趋势,并评估其可投资性。我们还会考察过去两年链下方案的普及和使用情况。共分两篇,这是第一篇。第一篇主要关注比特币的生态系统,第二篇将观察以太坊的链下趋势。

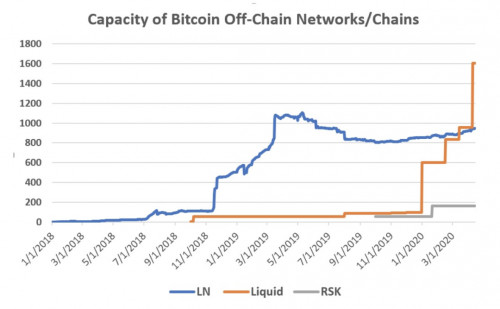

Lightning Network、 Liquid Sidchain 和 RSK 的容量对比

闪电网络

闪电网络 (LN)是到目前为止最重要、讨论也最多的链下扩容方案。自 2015 年 LN 白皮书发布以来,这一项目一直被人们热烈探讨和辩论。自启动以来,LN 在通道数量、网络容量(capacity)和用例等方面的增长都让人印象深刻。然而,企业家和投资者仍在思考,在 LN 生态系统中究竟什么样的商业机会最有价值。他们探索的方向包括:构建流动性枢纽以收取路由费,在 LN 上提供集成和用户服务,用 LN 实现的支付渠道,以及投资于 LN 基础设施。

在 LN 中提供流动性

由于 LN 的目标是创建一个支付网络,尤其是为微支付服务,所以,最容易想到的创业机会就是构建一个与支付有关的生意:提供拥有几百个通道的多个 LN 节点,为付款提供路由,赚手续费。最初人们以为,这种服务能产生足够的收入,以覆盖运营成本,产生无风险的利润。

这种观点的反对者很快指出了其中的技术风险和 LN 内在的资本低效,即只有在费用高或交易量大的情况下,才能实现所谓的无风险利润。过去两年的实践表明,怀疑者到目前为止被证明是正确的。当下,仅靠收取 LN 路由费,是不可能构建一个可盈利的生意的。

从理论上讲,在 LN 上运行节点和为付款提供路由,应该只是一个更大的可盈利业务的一部分,这一点与运行比特币全节点类似。像 LNBIG 这样的团队,即 LN 中最大的流动性提供者的运营方,正是寄希望于这一思路。LNBIG 目前运营着 25 个公共节点,控制了 LN 总容量的大约50%。

LNBIG 的匿名创始人在接受 The Block 采访时说, 迄今为止,LNBIG 的这笔投资可能是亏钱的,但他们押注于 LN 的未来普及率。

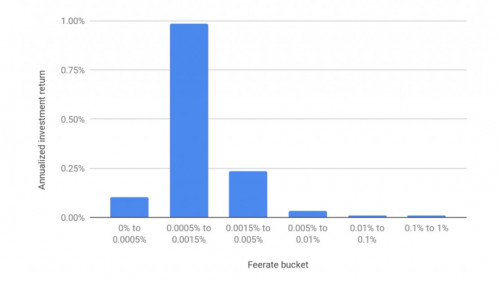

2018 年为 LN 提供流动性的年化投资回报率,来源:BitMEX Research

关于在 LN 中提供流动性的经济机制,如果你对更严谨的数据感兴趣,可以看一下 BitMEX Research 于 2019 年 3 月发表的详尽分析,报告基于他们自己的 LN 费用的体验。该报告的主要结论是,在 LN 上线的第一年,在最优条件下,例如通道费率方面,来自路由费的年化投资回报率大约仅为 1%,并且,该回报还没包括开通渠道所需的链上费用。

LN 用户服务

LN 生态系统的第二种投资类型,也可能是最多的类型,是用户服务方面的投资。这个领域的范围很宽泛,包括与客户直接互动的所有服务。我们可以将这一领域分成三大主要板块:

LN 赋能的微支付

LN 上的金融服务

改善用户体验和与 LN 集成度的服务

在 LN 服务的第一类中,最早出现的就是「微支付服务」,这其实也是 LN 最初讲的那个故事。出版平台 Y'alls 和加密货币礼品卡提供商 Bitrefill 是 LN 网络中最早提供这类服务的商家。

随着 LN 的壮大,方便接入 LN 的工具越来越多,包括支持闪电网络的钱包,例如 Zap、 Eclair和 BLW。Bitrefill 也开始提供服务,向用户开放通道,比如 Thor 通道。这些产品让 LN 生态更加成熟,进一步促成了聚焦于金融的 LN 用户服务的兴起,例如商家服务 / 比特币返现服务(Fold),以及基于 LN 的比特币「上车」服务(River Financial 和目前已中止的 Sparkswap),以及集成 LN 的交易所 (Bitfinex,LN markets)。

LN 用户服务板块是 LN 领域中投资最集中的垂直领域,这主要有两个原因。

LN 用户服务领域的企业数量,多于另两个垂直领域。从统计上看,更多的投资机会,意味着这些项目更有可能获得融资。 在该垂直领域脱颖而出的赢家,也有可能抢占加密领域之外的市场。

例如,Fold 主要提供以比特币为主的返现(cashback)服务,但它走出了常规的加密社区,瞄准范围更广大的主流人群。于是,LN 就被当做一个用户体验更好的工具来使用,以交付比特币奖励。凭借这一市场方向,Fold 在去年 9 月融资 250 万美元。与此类似, Bitrefill 也因为使用了 LN 来扩展比特币商家服务,而在 VC 融资中成功募集到接近 200 万美元。尽管这是基于 LN 的用户服务普遍令人兴奋的地方,但这条路并非一帆风顺。有些企业,例如 Sparkswap,尽管曾成功获得 VC 融资,但之后却发现,其业务过于超前。在创业领域,过于超前也是一种错误。

把 LN 当工具使用的一些金融渠道

尽管这是 LN 生态系统中相对新颖的一个方向,但很可能在不远的将来,它将成为一个主要趋势。这个方向的目标,是利用 LN 的各个特点,如全球覆盖、即时结算和低廉费用等,瞄准加密领域之外的用户。换句话说,这个方向的企业,往往把 LN 当作一个在后端运行的支付渠道,用户无需了解他们是在使用 BTC 还是 LN。我们可以将之类比成 Cash App 或 Venmo 这样的公司,他们在底层采用 ACH 和 Swift 等协议,以实现用户资金的流转。

这一垂直领域最早出现的项目之一是 Zap。Zap 计划利用 LN 进行日常美元付款的结算,例如商家付款或个人现金转账。把 LN 作为结算层来使用,其好处是即时结算和费用低廉,这有可能取代传统支付渠道,后者按资金规模收费,最高可能收取 15%。比如 Zap 推出的 Strike 产品就实现了这一目标,用户或商家根本无需使用比特币。这一方式也解决了比特币难以在支付系统中采用的主要障碍,比如价格波动性,以及比特币支付方面不太友好的税法政策等。

LN 基础设施

在加密领域中,用风险资本投资于加密基础设施,例如购买那些开发协议的企业的股权,一直是一个有争议的话题。不过,这方面的用例其实是非常清晰的。以 LN 而言,这意味着投资于建设和推进 LN 协议的团队。这一垂直领域主要有三家初创企业,分别是 Lightning Labs、ACINQ和 Blockstream。由于 LN 的关键部分已经构建出来,这些企业致力于改善用户和开发者使用 LN 的体验。例如, Lightning Labs 开发了 Loop 和 Faraday 等工具,以帮助节点运营者便捷的管理他们的通道。与此类似,ACINQ 正在开发类似 Stripe 的 API 工具,使企业可以轻松集成 LN。

谈到投资回报率时,事情就有点复杂了。对那些聚焦于加密领域的风险投资基金而言,为 LN 开发者提供服务,是否足够建立盈利和可持续的生意,这一点并不清楚。有些人认为,基础设施项目并不能直接盈利,他们其实是在为以下两者花钱:

有机会更早接触和获得最新见解,然后可以投资于集成了 LN 的闭源第三方。 通过支持 LN 来利用他们现有的比特币头寸,因为 LN 许诺将引入大规模的用户和商家。

不论争议如何,过去几个月,怀疑论并未妨碍 Lightning Labs 或 ACINQ 募集到不错的 A 轮融资。Lightning Labs 在 2 月初募集了 1000 万美元的融资,公司的总融资额也达到了 1250 万美元。与此类似, ACINQ 去年 10 月完成了 800 万美元的 A 轮融资。

比特币侧链

Liquid

Blockstream 在 2018 年末引介了 Liquid ,旨在解决比特币交易的保密性问题。Liquid 在 2019 年缓慢成长,在其侧链中锁定了不到 100 个比特币。不过,自今年 1 月以来,该侧链每个月都会有好几百个比特币的持续流入,在 4 月中旬突破了 1600 个比特币的容量,也就超过了 LN 的容量。

流通中的 Liquid BTC (L-BTC),来源:https://liquid.net/

Blockstream 目前列出了 44 家实体,作为 Liquid 的成员,其中一些比较知名的企业都是近期才加入的。Liquid 目前在比特币用户中没有太大的吸引力。据 Liquid 区块浏览器显示,大部分侧链区块都是空的,或者仅有个位数的几笔交易。尽管 Liquid 的主要重心已经转向代币化证券,但 Liquid 上的代币化资产的流通市值还极小。Tether (USDT) 目前是 Liquid 上发行量最大的证券,其市值仅为 1650 万美元。Liquid 将重心转向资产(代币)发行的举措并未在比特币社区获得太多响应,许多人认为,这一发展方向是试图复制以太坊的 ERC-20 模式。如此低的采用率应该不是其投资者所希望看到的,毕竟,Blockstream 的 A 轮融资募集了 5500 万美元。

RSK

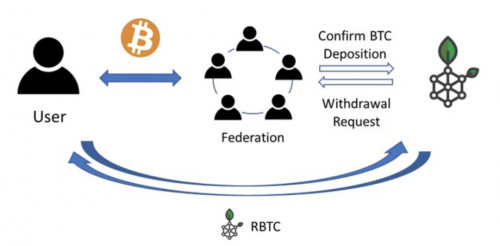

RSK 的终极愿景是在比特币上复制以太坊。为实现这一目标, RSK 实施了一条与比特币双向锚定的侧链,并使用了以太坊智能合约的一个分支,以实现所锚定的比特币资产的可编程性,这被称为 RSK Smart Bitcoin (RBTC)。与 Liquid 类似, RSK 用一个联盟(Federation)来确保双向锚定, RSK Federation 的成员名单没有公开,只能通过公钥来识别。与 Liquid 类似, RSK 侧链也在力争获得更大规模的采用。尽管 RSK 自 2018 年 12 月以来一直保持活跃,但该侧链也只吸引到约 160 个比特币。在 2019 年,该侧链的网络平均仅有 50 个比特币。

有一个联盟(Federation)来确保比特币与 RSK 之间的双向锚定

当目前为止,RSK 的表现低于投资人的期望值。据 Crunchbase 的数据显示,RSK 项目背后的企业——RSK Labs 募集到 730 万美元的风险投资。此外, RIF Labs 在代币私募阶段还筹集到 2.2 万个比特币。RIF Labs 与 RSK Labs 已合并,创建了 IOV Labs。更糟糕的是,现在在比特币与各智能合约区块链之间构建互操作性(interoperability)的项目越来越多,这意味着 RSK 的竞争对手日益增多。

可互操作的比特币侧链

一度,很多加密领域投资者相信,不论隐私还是可编程性,所有功能都将在比特币之上构建为某个层级。因此 Liquid 和 RSK 侧链听上去是很不错的投资标的。不过,近期这种观点已发生改变。对于考虑将可编程性加入比特币的投资者而言,在比特币和以太坊或者其它智能合约平台之间构建桥接的团队,已被证明是更好的投资目标。只需看看 TBTC 近期的崛起就知道了。The Keep/TBTC 团队几周前宣布募集到 770 万美元融资,以加快项目发展。

TBTC 不是什么特例。实际上,几乎所有新兴的智能合约平台都在考虑,如何构建一个通向该平台的比特币侧链 / 桥接。在 Cosmos 生态系统中,Nomic Bitcoin Sidechain 是一个值得重视的项目。该项目利用 Tendermint 技术栈以实施了一个比特币侧链。一旦 Inter-Blockchain(IBC) 协议生效,Nomic BTC (NBTC) 即可以与其它 Tendermint 资产实现互操作。与此类似, Tezos 的粉丝也开始启动 tzBTC 项目,即在 Tezos 区块链中铸造 BTC 代币。

总而言之,过去两年,在比特币链下扩容领域,我们见证了很多实验和项目建设。LN 领域的投资,尤其是 LN 基础设施和用户服务的投资,一直在显著增长,而且很可能在未来几年继续增长。

另一方面,在比特币上构建的侧链项目则举步维艰,难以得到足够的关注,也吸引不到太多开发者的想象力。关于侧链的叙事大多已转向互操作性。这里的逻辑是,「如果我已桥接到相同的功能性,而且更加鲁棒、流动性更大,干嘛还要重复建设呢」。

要知道,我们仍处于行业的早期阶段,上文所写的很多内容在未来几年可能或多半会发生变化。不过我们也相信,今天所追踪的很多发展趋势,未来将成为新一代金融系统的支柱。

声明:此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。本网站所提供的信息,只供参考之用。