StaFi: ETH2.0质押挖矿如何解决流动性问题?

来源:去中心化金融社区

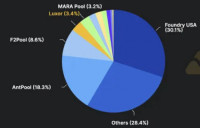

ETH2.0的质押挖矿是个不能忽略的大方向,锚定ETH的年化收益率可以达到5~20%,而在质押ETH数量达到100万枚前收益率可达到15~20%,目前已有99,232枚ETH存入了质押合约。ETH现价460美元,如果最终质押数量达到1100万枚,这将会是一个50亿美金的质押市场。这不论对于投资者还是从业者,都有值得期待的空间,也是我们ChinaDeFi在重点关注的方向,也会思考将其结合入UBI.city的可能性。

但是,对于想尽快开始参与ETH 2.0质押挖矿的个人投资者一定要谨慎清晰的了解可能面临的高风险:

损失可能性:质押期间所基于的验证器不能暂停,否则会损失奖励甚至失去一半的质押中的ETH。

缺乏流动性:质押的ETH需要等到ETH 2.0的第2阶段上线才能赎回,而到达这一阶段可能依然需要数年的时间。

因此,我们可以考虑通过一些ETH 2.0质押挖矿协议来进行参与,以尽可能降低以上风险。目前针对ETH2.0质押挖矿有几个项目提出了方案:StaFi Protocol、Rocket Pool、Ankr、Liquidstake。但是,即使是未来通过这些方案参与ETH2.0挖矿,也依然需要注意风险!

本文是StaFi发布的比较完整的解决方案和代币机制构想:

对于质押用户:用户可将大于0.1ETH的任意数量ETH通过StaFi参与质押挖矿,StaFi会按照合约中的算法给到用户rETH以获取流动性或参与其他DeFi协议,rETH包含了“ETH挖矿收益+质押ETH”双重价值(个人觉得这里的机制不错);

对于验证器:引入第三方验证器来支持服务(这里需要注意的是,存在由三方验证器停机使质押的ETH受损的风险),验证器需要质押FIS来加入服务,合约会按照特定算法计算验证器得分,高得分验证器会优先获得质押的ETH额度来提供服务并共享收益,如果出现问题质押的FIS将会作为质押用户的补偿。

StaFi目前还停留在方案提出阶段,并没有正式发布。

ETH2.0:流动性困境

11月4日15:00 UTC,ETH 2.0的质押合约开始生效,ETH 2.0第0阶段的倒计时已经开始—ETH质押终于来到了转折点。根据以太坊基金会发布的官方文件,质押需要32个ETH的固定金额,预期年化收益率在5%至20%之间。尽管利润丰厚(远高于DeFi协议中的ETH收益率),但由于下面的这些事实,ETH投资远不是一件容易的事:

1)对于Staker质押者

进入门槛高。根据以太坊2.0,委托是不允许的,参与的质押者必须运行一个验证器节点才能开始赚钱。在这种情况下,质押者必须在实际托管给验证器客户机之前,拥有大量有关节点的知识。此外,验证器节点必须保持较高的正常运行时间并避免双重签名等行为,这两种行为都需要质押者提供更多的资源和成本。如果管理不当,质押者可能会错过他们的奖励,甚至面临着他们的32 ETH赌注的减半损失。

资本密集型。任何有兴趣参与质押的质押者都必须准备好至少32个ETH(约合1.5万美元)才能加入质押竞价,这使得持有低于32个ETH的散户投资者很难参与。特别是考虑到没有关于新资产何时会产生等的明确信息,所以这一点必须要了解。

2)对于Validator验证器

资本如果不足,无法扩大规模。如果所有的验证器都要用自己的资金运行以太坊2.0节点,那么他们可以建立和维护的节点总数可能非常有限—100个节点表示需要3200个ETH,大约价值150万美元!

3)质押者和验证器的流动性风险

抵押者和验证器在抵押ETH资产时都面临巨大的流动性风险,不幸的是,直到以太坊2.0的第2阶段开始前,这些资产都无法转让、抵押或赎回。由于第2阶段的启动可能需要数年的时间,因此不确定性会进一步加剧。

rETH解决方案

概述

质押的ETH缺乏流动性可能会阻止用户参与并要求立即采取解决方案。作为致力于解决抵押资产流动性问题的项目,Stafi团队提出了rETH解决方案,该解决方案可以使以太坊2.0的流动性抵押更轻松。

1)Staker质押者

Staker将可以通过StaFi在以太坊1.0上部署的质押合约来参与ETH质押,并且一个人只需要0.01 ETH即可参与,数量可以自己任意决定,而不是固定金额的32 ETH 。

Stakers不需要自己运行验证器节点,也不需要花费时间和成本来维护它们。部署在以太坊1.0上的StaFi质押合约(SC)将自动将质押者的ETH与处于“可用”状态、“性能良好”的验证器相匹配。

2)Validator验证器

StaFi将在SC中为一批性能良好的原始验证器分配质押的ETH,这些验证器将建立和维护适当数量的验证器节点,以向质押者提供质押奖励。

3)解决质押者和验证器流动性困境

对于特定的质押者,每当他将ETH抵押给SC时,都会自动获得一定数量的rETH代币(ERC20)——锚定了质押的ETH数量和相应质押奖励。然后,rETH代币可以在各种交易所交易,并且可以在其他DeFi协议中使用。

对于验证器,StaFi将启动一项流动性计划,通过该计划,他们还可以将其在SC中持有的ETH卖回给StaFi。相关详细信息在原始验证器部分中给出。

rETH细节

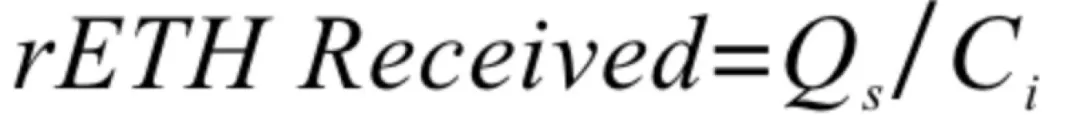

铸造并发送给质押者的rETH代币的数量取决于特定时间的ETH抵押数量(Qs)和rETH汇率(Ci):

rETH汇率(Ci)与质押收入成正相关,质押收入主要由锁定在SC中的ETH总量(Qstk)、赎回ETH的总量(Qred)、质押奖励(Qrew)、 slash金额(Qslh)、罚金(Qpey)和佣金比率(Rcom)、已发行的rETH总数(M)和被销毁的rETH总数(N)构成。计算公式如下:

技术架构

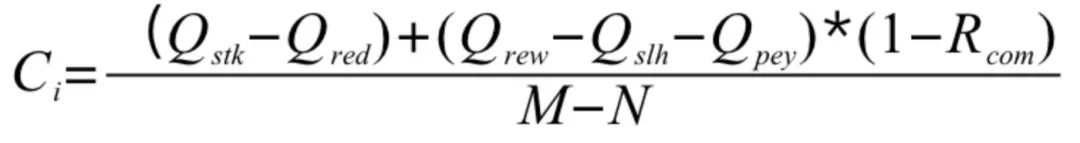

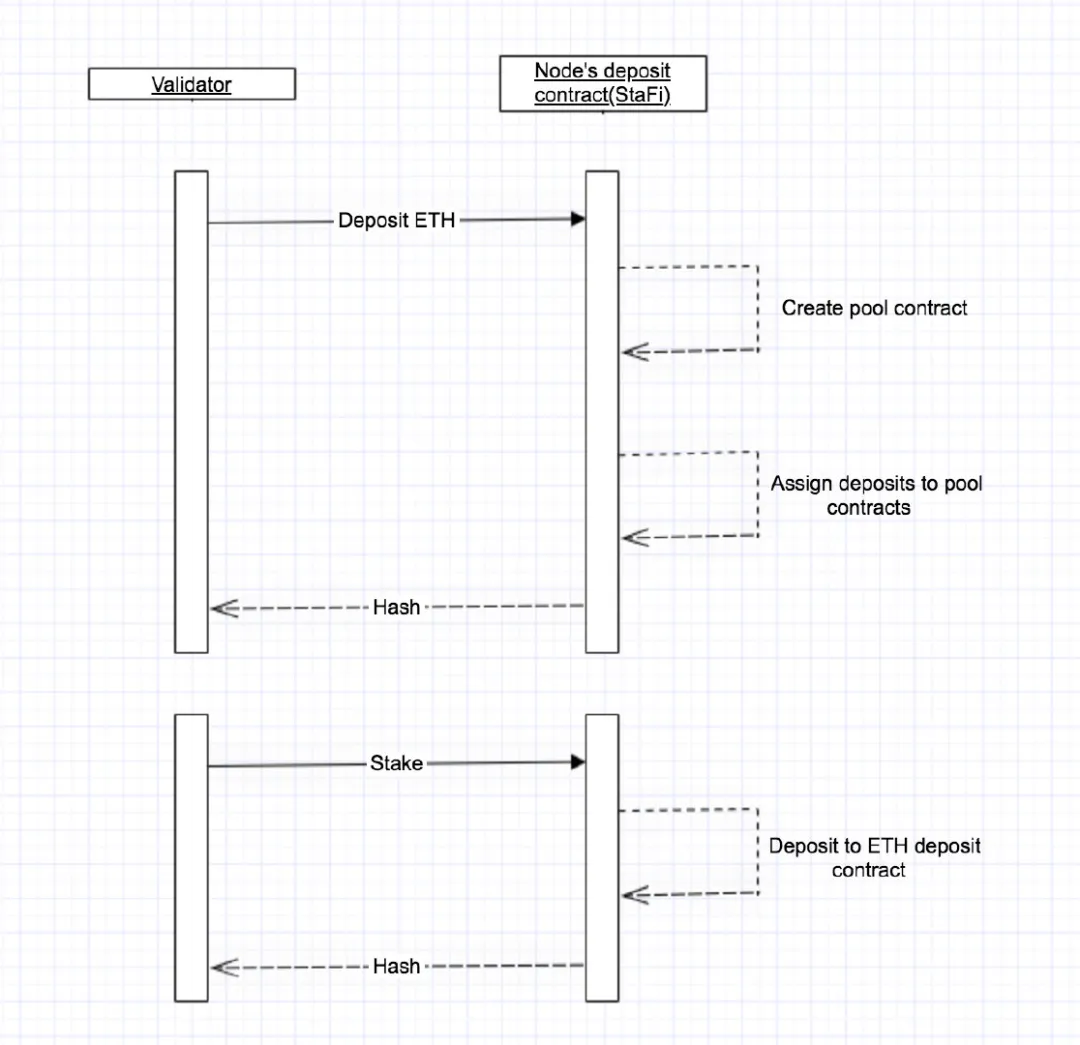

StaFi将在以太坊1.0链上部署SC,并与以太坊2.0质押存款合约进行交互。同时,StaFi还将监控以太坊2.0信标链的质押信息。下图详细说明了特定的工作流程:

图1:rETH合约交互-用户端的序列图

图2:rETH合约交互验证器端的序列图

rETH的整个后端体系结构包括3层:

1)顶层用于用户资金管理和结算。用户通过部署在以太坊1.0上的质押合约参与质押。系统将根据质押的ETH数量和当前汇率铸造并发送rETH。该系统还将负责清算用户存入和赎回的资金。

2)中间层用于分配和结算权益资金。StaFi将根据锁定在SC中的资金数量部署质押池。StaFi将在每个抵押池中存入32 ETH,并在匹配验证器后将其质押到以太坊2.0的存入合约中。

3)底层用于管理和监控ETH 2.0节点(原始验证程序)。StaFi将为原始验证器提供一组标准化工具。验证器可以使用此工具来操作ETH 2.0节点客户端。同时,该工具还将实时监控以太坊2.0信标链的事件,包括但不限于节点运行状态、锁紧进程的发布、断开的时间和次数、slash的发生以及验证器的下降。

质押ETH的安全性

安全一直是我们思考过程中的头等大事,我们一直在探索各种方法来确保用户抵押资产的安全。总而言之,将采取以下措施以去中心化的方式全面确保资金安全:

1)质押合约的私钥将由StaFi链上的特殊验证器(SSV)使用多方安全计算(MPC)和多重签名进行全面管理。StaFi将采用MPC方案形成质押合约池私钥的21个片段,并将这些片段分发给StaFi链上SSV组中的21个验证者。需要21个SSV中的16个以完全恢复私钥,然后控制部署在ETH上的质押合约的操作权限。关于如何选择和轮换Stafi链上的SSV,请参考Stafi官方网站。

2)质押合同不会受单点故障的影响,因为它由21个非指定的SSV组成,每周期(6小时)轮换一次。尽管在这种机制下可以大大提高质押合约的安全性,但我们仍然需要考虑SSV合谋的可能性。因此,为了进一步防止潜在的串通,SSV将需要在StaFi的保险库中抵押一定数量的FIS(StaFi本机令牌),而21个SSV进行的FIS抵押总额将大于质押合约池中的ETH价值。如果发生串通,系统将通过没收SSV质押的FIS来惩罚罪犯,并用它们来偿还用户。

3)此外,在发布以太坊质押合约前,将完成一些过程,包括内部测试,外部Bug赏金奖励和合约安全审核。

铸造和燃烧

如前所述,每当用户将ETH投入到质押合约中时,都会铸造一定数量的rETH并将其返还。为了避免参与者产生摩擦成本,将不收取铸造服务费。

由于在第2阶段开始之前不支持在ETH2.0上进行转移和取消质押,因此仅当质押可用时,才允许其从rETH兑换回ETH。我们将密切跟踪ETH 2.0的最新消息,并在准备就绪时开放赎回。

奖励索取

根据以太坊基金会发布的当前有关以太坊2.0的官方文件,权益奖励每6.5分钟在信标链上发布一次,但不能直接索取,也不能转让,除非另行通知。因此,在获得更多信息之前,在StaFi上也不会提供奖励索取机制。

Slashing削减

参加以太坊2.0质押时,slash问题也很难忽略。Slash是指由于验证器节点的断开连接或恶意行为而减少了抵押的ETH。为了应对这一挑战并进一步确保涉众利益,将实施以下措施:

1)加入rETH计划的原始验证器将被要求承诺一定数量的ETH作为保证金,并且每当发生大幅削减时,相关的保证金将被扣除以弥补涉众损失。

2)质押合约将评估原始验证器的历史记录,并且仅选择将抵押资金与之前未曾削减的原始验证器进行匹配。

3)为了分散风险,避免单点失败,质押资金将与多个原始验证器匹配。因此,即使某个原始验证器被大幅削减(可能性不大),也不会对质押资金池产生重大影响。

原始验证器

介绍

原始验证器是指已加入StaFi以太坊2.0质押合约计划的以太坊2.0验证器。在完成注册并通过StaFi Validator Onboard工具提交存款后,以太坊2.0节点运营商可以成为原始验证器。为了避免存入StaFi质押合约(SC)中的资金对原始链的验证安全性产生威胁,StaFi将不会成为以太坊2.0的验证器。因此,用户在SC中存入的资金只会分配给原始验证器。

保证

要注册为原始验证器,除了通过StaFi提供的Onboarding工具运行节点之外,还需要抵押一定数量的ETH作为押金。该ETH将与质押者的资金一起存入以太坊2.0存入合约中。其主要目的是保证在节点被大幅削减时不影响用户资金,削减损失将由节点承诺的保证金来补偿。

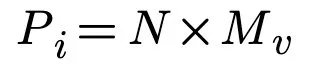

节点操作员需要提交的存款总额(Pi)由当前网络中定义的N值和运行中的节点总数(Mv)决定:

N的具体值取决于以太坊2.0网络的运行情况、节点运营商的历史性能(性能)、节点数量等因素。考虑到以太坊2.0的规则,N的值预计在4ETH到16ETH之间。

同时,StaFi将建立一套智能评分系统规则,以量化每个原始验证器的性能。资金将由原始验证器根据智能合约自动计算出的分数进行分配。得分高者优先。分数将不断调整。

得分的主要标准是:

1)节点操作员的背景;

2)节点的衰减周期;

3)Slash记录;

4)质押的FIS代币数量;

为了实现“远见卓识”的计划,StaFi将定期发行不同数量的FIS代币,作为对验证器对rETH业务的支持的额外奖励。

验证器流动性计划

由于在第2阶段上线之前将不支持ETH 2.0的兑换功能,因此验证者无法长时间获得佣金以支付运营成本。为了激励原始验证器的参与,我们将启动验证者流动性计划。

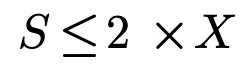

假设节点操作员Bob运行多个(X)节点,并且为每个节点存放的ETH数量为N。由于Bob短期内缺乏流动资金。Bob可以按当前FIS / ETH汇率将一部分佣金和/或保证金卖回给Stafi,以获取FIS(ERC20或Stafi主网)的流动性。

Bob可以卖出(S)的ETH的最大数量是:

rETH的特点

1)产生Stake奖励后,rETH / ETH的汇率将逐渐增加;

2)用户可以根据rETH汇率计算得到的rETH数量;

3)在以太坊2.0质押解锁之前,rETH将不可赎回,但它将代表抵押的ETH本金以及相应的抵押奖励。StaFi链和多签名质押合约将确保所质押资金的安全性;

4)rETH可以在DEX、CEX中流通并在DeFi协议中使用。预计还将通过Stafi的跨链桥服务在以太坊、波卡和Cosmos上使用rETH。

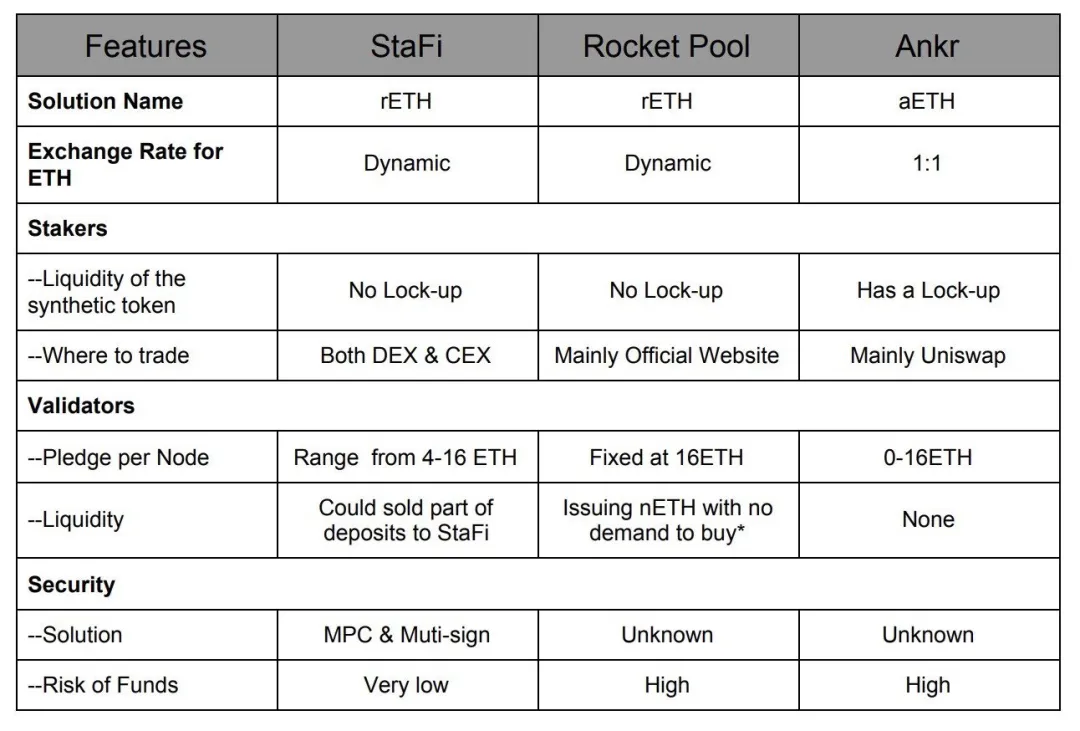

与Rocket Pool和Ankr相比,StaFi的优势

与其他ETH2.0质押流动性解决方案相比,StaFi具有自己的竞争优势。主要与Rocket Pool和Ankr(Stkr平台)进行了比较,以使ETH 2.0质押社区、涉众和验证器更容易理解。简而言之,StaFi的rETH解决方案将为质押者基于合理的更低的质押资金带来更高的流动性,最重要的是,对于质押者和验证器所持基金的安全具备解决方案。

注释:

1)具有Lock-up:根据Ankr白皮书,一旦节点启动处理,请求者就无法在项目完成之前撤回其质押金。

2)发行无需购买的nETH:根据白皮书,Rocket Pool将发行1:1 的nToken,用于验证器的保证和奖励,但没有具体说明他们如何实现这一目标。但是我们知道,一旦验证器被削减,他们的保证金就会被抵押给利益相关者,因此,nETH承担着很高的风险,他们可能会被削减至零,这是买方不愿看到的。因此,即使根据Rocket Pool可以转让,也没有对nETH代币的购买需求。

rETH的价值主张

StaFi通过rETH为用户解决了以下问题:

1)降低了质押ETH的流动性风险。用户可以通过交易rETH获得流动性;

2)用户可以根据当前rETH / ETH汇率在各个交易场所立即交换ETH;

3)为普通用户提供“一键参与”体验;

4)由于资金分配给了表现良好的验证器,因此大幅降低了风险。

StaFi通过rETH解决了以太坊2.0质押机制的以下问题:

1)抵押的ETH缺乏流动性极大地降低了普通用户的质押意愿。但是通过rETH,用户将更愿意参与,从而提高了网络的投资比例;

2)StaFi将不会成为以太坊2.0的验证器,因此,无论StaFi质押合约中锁定了多少个ETH,它都不会威胁以太坊2.0链的安全性。

3)由于StaFi不参与以太坊2.0链的验证过程,因此与验证器建立了合作关系,不会损害他们的利益。

rETH二级市场

StaFi将通过以下方式为rETH创建二级市场:

1)当推出rETH产品时,StaFi将在DEX(如Uniswap和Balancer)上建立rETH / ETH交易对,还将通过FIS激励流动性提供者。

2)StaFi已与一些中心化交易所达成合作,这也将促进rETH的交易。这将有助于rETH在多个中心化交易所中的流通。

3)StaFi不仅将支持以太坊上的rETH流通,还可以通过我们的跨链桥服务将rETH应用于Polkadot和Cosmos生态系统中。

4)除在CEX和DEX上交易外,rETH还可以用于DeFi协议中,既可以用作抵押品,也可以借出以赚取额外的利息。

收入分配计划

将来,rETH解决方案的收入将按以下方式分配:

1)70%将以回购或燃烧代币的形式返还给FIS持有者;

2)20%将存入StaFi金库,以支持StaFi生态系统的进一步发展和市场推广;

3)10%将分配给StaFi团队。

FIS和rETH

Stafi主网代币,FIS通过以下方式从rETH的增长和扩展中获取价值:

1)质押合约中的ETH数量需要由SSV质押的FIS代币按比例支持,因此来自rETH的代币价值锁定(TVL)是FIS价值的直接指标。

2)来自rETH收入的70%将回馈给FIS代币持有者;

3)将来,rETH将通过跨链桥接与Polkadot和Cosmos生态系统整合,并且桥接服务收入也将返还给FIS代币持有者。

4)原始验证器还可以质押FIS代币,以提高其可信度和性能得分,从而增加被质押和匹配的可能性。

StaFi链和rETH

rETH只是StaFi针对抵押资产的许多解决方案之一。我们还将为FIS,DOT,KSM和ATOM启动rToken解决方案。根据我们的rETH架构,用户主要与以太坊上部署的质押合约进行交互,质押资金的安全性将通过使用MPC和多重签名机制的StaFi链上的特殊验证器来保障。

此外,rETH还可以通过StaFi跨链桥接服务与Polkadot或Cosmos生态系统集成,该服务即将与针对开发人员的漏洞赏金一起推出。用户可以访问部署在以太坊以外的其他链上的DeFi应用程序。

总之,StaFi的愿景是通过rToken为所有权益资产提供流动性并释放价值,我们将rETH视为rToken得以普遍采用的重要组成部分。

我们欢迎社区对拟议的rETH解决方案提出反馈和问题,并希望就其他可能的解决方案进行有质量的讨论,有兴趣可以加入电报群:https : //t.me/stafi_protocol

关于StaFi协议

StaFi是第一个释放抵押资产流动性的DeFi协议。用户可以通过StaFi托管质押PoS代币,并获得回报的rToken(可用于交易),同时仍然获得固定的奖励。FIS是StaFi Chain上的原生令牌。FIS必须通过质押来为网络提供安全性,支付StaFi链上的交易费用以及铸造和兑换rToken。

声明:此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。本网站所提供的信息,只供参考之用。