2019年11月5日(美东时间),嘉楠耘智(Canaan)再次更新的招股文件。因F-1表格“最大募集金额”一栏不能空缺,嘉楠耘智填的是4亿美元。实际募集金额可能比这个数字少。比如36氪填1亿美元,最终募集不到2500万美元。

嘉楠耘智是全球第二大矿机供应商,固守纯技术路线。矿机出货量排名第一的比特大陆,走的是“技、工、贸”之路,既卖矿机又挖矿、运营矿池,还囤币、炒币,“捞金”能力远胜嘉楠耘智。

比特大陆在“分叉大战”伤到元气,又陷于严重内斗,“矿机第一股”的桂冠大概率将被嘉楠耘智夺走。嘉楠耘智采取AB股权架构,创始人张楠赓持有74%投票权,可有效防止”宫斗”。

红极一时

在嘉楠耘智发布ASIC区块链计算设备前,矿工挖矿先后经历CPU、FPGA、GPU三个世代。

在比特币诞生之初“肉多狼少”,对于算力的要求极低。人们自然而然用手头的PC来“挖矿”,算力来自CPU(中央处理器)。

“挖矿”包含大量并行计算,GPU(图形处理器)有着高吞吐量和高并行处理能力,“挖矿”效率比CPU高几个量级。GPU矿机问世后,CPU很快退出舞台。

GPU也只是客串,因为它是为图形处理设计的,内置的诸多硬件对“挖矿”毫无用处而且非常耗电。FPGA(现场可编程门阵列)的活跃期与GPU相近,随着ASIC的出现,两者先后退出舞台。

ASIC( 应用型专用集成电路)是为了某种特定的需求而专门定制的芯片,例如专用音频处理芯片、视频处理芯片、专用AI芯片等。

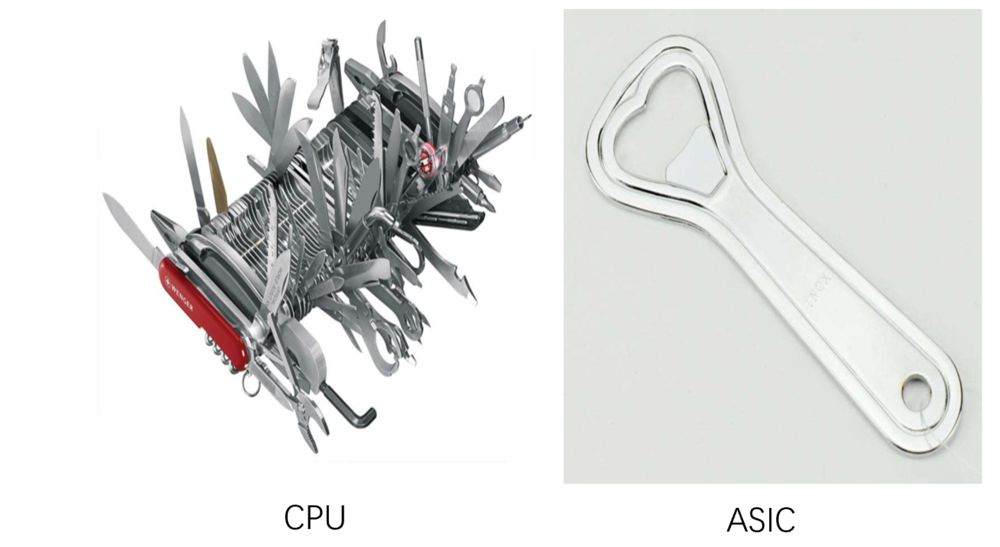

CPU具有强大的综合处理能力,是能够满足多种复杂需求的全能选手。ASIC为专一目的设计,无法完成其它工作。

CPU好比瑞士军刀,ASIC好比简易开瓶器。瑞士军刀功能强大,但又贵、又重、又复杂。如果只用来开啤酒,效率远不如开瓶器。

随着“挖矿”所需的算力越来越高,电费成为最大的成本。低功耗的ASIC矿机成为绝对主流,而且“矿山”一定要位于电价超低的地区。

根据目前比特币的流通价格及其对算力的要求,即使采用ASIC矿机,如果电价高于0.2元/度则无利可图。电价低到那个程度的地方,都属经济欠发达地区。风能、太阳能或水电资源丰富,本地用电量趋近于零,发出来的电又因种种原因“上网”不畅,拿来挖矿也算“废物利用”。

嘉楠耘智于2013年4月在北京注册。2012年9月,公司尚未成立,就发布了全球首台ASIC区块链计算设备(采用110nm芯片)“阿瓦隆”并开始预售,价格9300元/台。所谓预售其实就是产品众筹,而且条款很奇葩,如研发未必成功、成功未必量产、量产未必发货……

2013年4月阿瓦隆开始发货。由于挖矿效率比GPU矿机高出上百倍,曾经一机难求,价格被炒到20多万一台。

阿瓦隆矿机的问世,标志着区块链行业进入ASIC时代,也意味着中国公司在区块链底层技术自主创新走在世界前列。

其后5年间,嘉楠耘智先后研发并量产了28nm、16nm芯片,成为区块链重复计算领域的顶级玩家。

2018年8月,嘉楠耘智抢在比特大陆前发布全球首个7nm ASIC芯片及基于该芯片的矿机——阿瓦隆9(Avalon 9)。7nm芯片达到业内最高算力密度,意味着更低的成本和更低的功耗。

据悉采用7nm芯片的阿瓦隆A9,最大算力可达20TH/s。而目前市面主流产品多采用16nm制程,算力在15TH/s以内,例如比特大陆的蚂蚁矿机S9i算力为14TH/s。

2017年、2018年和2019年前三季度,嘉楠耘智累计量产ASIC芯片超过1.5亿颗。

为何急于上市

上市意味着与投资者分享收益以换取融资。根据啄食顺序理论(The Pecking order Theory),内源融资(即经营活动产生的现金流)是首选融资方式,而股权融资“最贵”、“最差”,排在末位。

矿机头部玩家本已赚到第一桶金,按理说没必要为募集资金上市、把相当一部分收益拿出来与投资者分享。实际情况却是,排名靠前的比特大陆、嘉楠耘智、亿邦国际都是上市“积极分子”,而且是屡败屡战。

以嘉楠耘智为例,2016年试图借壳A股创业板公司、2017年8月申请新三板、2018年5月申请香港主板均告失败。此次在美国提交招股文件是第四次尝试。

矿机厂商热衷于上市的根本原因是清楚地意识到“青春饭”吃不了多久,必须为转型早做准备。

首先,比特币价格大起大落,与之密切相关的矿机、矿池、交易平台生意“靠天吃饭”,缺乏安全感。2017年末比特币价格一度逼近2万美元,一年后跌破4000美元。矿机的价格随比特币被动沉浮,但“币火时矿机涨幅跟不上,币衰时矿机卖不动”。古语讲“君子不处下流”,矿机是加密数字币生态中的“硬核”,却在价值链中处于最不利的“下流”位置。

其次,比特币总量设计有上限,且生产整个每4年会减少一半,挖矿成本不可避免地提升。假如2020年比特币再次冲高到2万美元,挖矿成本却比2017年高好几倍。这样下去挖矿终将无利可图,矿机、矿池的生意难以为继。“后挖矿”时代的主流是炒币,而不是“挖矿”。

最后,无论怎样拔高,比特币的本质是一场游戏。网络游戏要长久地玩下去,先决条件之一是新旧玩家间的均衡。假如新玩家只有被按在地上摩擦的“戏份”完全没有还手之力,就会丧失充值热情。失去新玩家支撑,生态将逐渐“枯萎”,老玩家兴趣索然。最终游戏被新老玩家共同抛弃。

比特币老玩家动辄持有数万、数十万存货,成本甚至只有几美分,新玩家不论是辛辛苦苦挖矿还是花上万美元买币,与老玩家没有均衡可言,根本是拿真金白银的法币给老玩家抬桥子。唯一的指望是有“更新的新人”来抬桥子。

挖矿、炒币终究是一场游戏一场梦,大陆、香港交易所对矿机厂商说不,根本原因是对其业务的可持续性不予认可。

真到那一天,矿机厂商的技术积累是否毫无价值?当然不是。

首先,在ASIC芯片领域,中国公司有机会“弯道超车”。同样是芯片,ASIC和CPU的设计难度不在同一个级别。嘉楠耘智是国内第一家能够设计并量产7nm ASIC芯片的厂家。但离设计量产7nm CPU还差得远,目前中国只有华为真正做到,但华为每年研发费用超过1000亿(2018年为1015亿)。

其次,ASIC芯片的应用前景无限广阔。未来所有家用电器,甚至本山大叔说的“家用电器”——手电筒,都可以装芯片,但必然是ASIC芯片、不可能装CPU。

最后,区块链技术是继蒸汽机、电力、信息和互联网科技之后,最有潜力触发颠覆性革命的核心技术(麦肯锡观点)。区块链的核心机制是“去中心化”,要实现这个构想必须要让提供算力的节点“有利可图”,虚拟货币作为区块链分布式计算的奖励机制,是不可或缺的一环。

嘉楠耘智等ASIC芯片研发机构,把高性能、低功耗做到极致,在区块链、物联网、人工智能领域将大有可为。好比顶级汽车厂商会烧钱组建F1车队,目的是把发动机、变速器、底盘技术做到极致后逐步应用到量产车型。

ASIC芯片领域早已百花齐放,连格力“董阿姨”都要搞芯片。格力搞的肯定是空调专用芯片,理论上可行。但性能、功耗肯定逊于参加了N多年“F1方程式”赛事的矿机厂。

上面说的都是可能性,转型的矿机厂商要吃到“万物有芯片”的大蛋糕肯定要费一番周折。趁着矿机、矿池生意还能赚钱谋求上市,打通持续融资渠道是非常重要的一步棋。

如果美国资本市场能够包容嘉楠耘智,那么比特大陆、亿邦国际来到纳斯达克的日子就不远了。

不可以常理度之

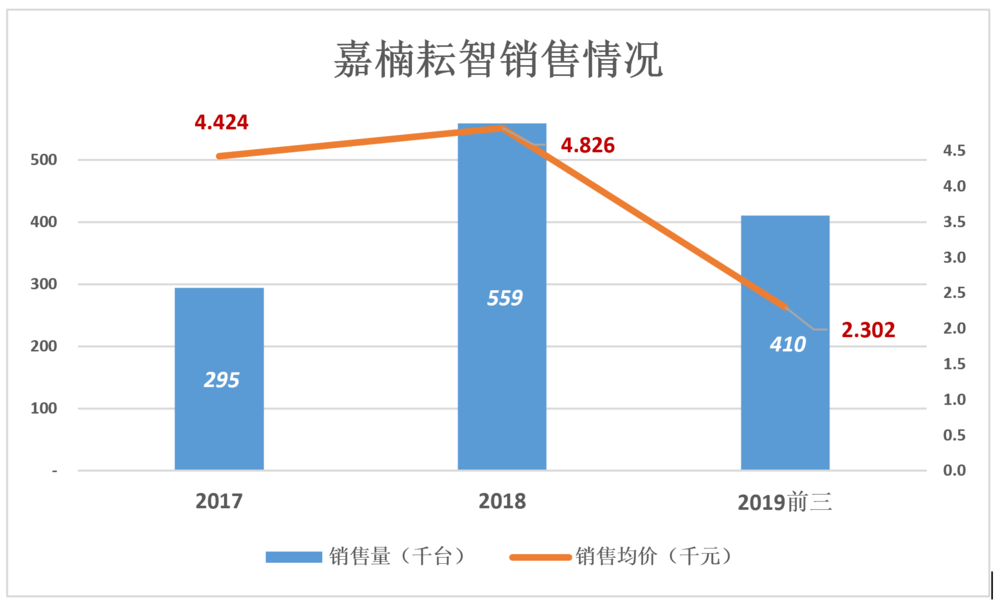

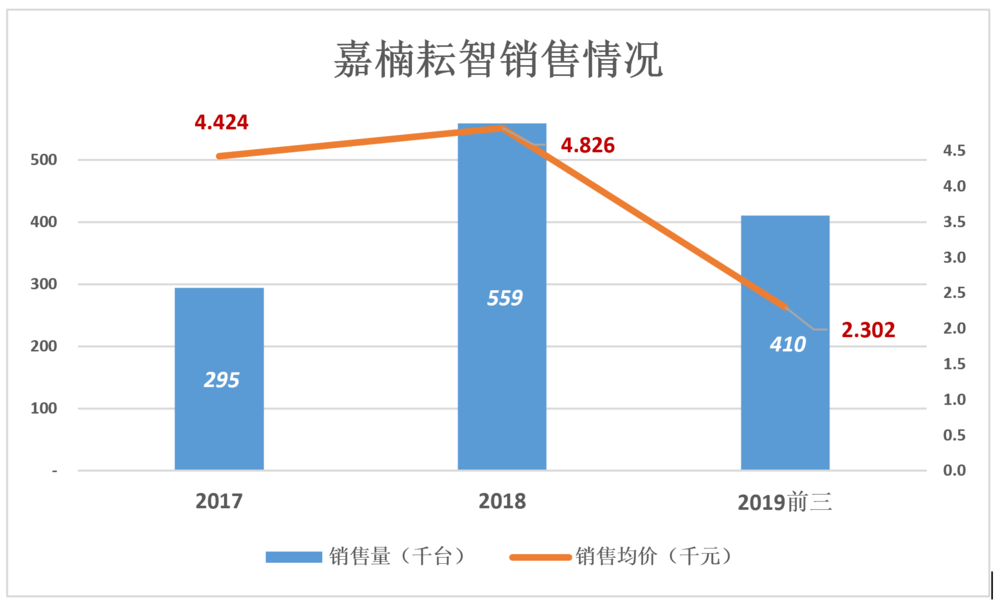

2017年,嘉楠耘智矿机销售收入13.03亿。全年只卖一款A7,出货29.5万台,均价4424元/台。

2018年,矿机销售收入26.99亿。A7、A8、A9三个型号合共出货55.9万台,均价4826元/台。

2019年前三季,矿机销售收入9.45亿。A8、A9、A10三个型号合人出货41万台(同比减少10%),均价2302元/台、同比下降56.8%。

矿机出货量及价格走势与比特币正相关,但比特币开始上涨后两三个季度矿机才会跟上来,而比特币一跌,矿机价格马上“跳水”。

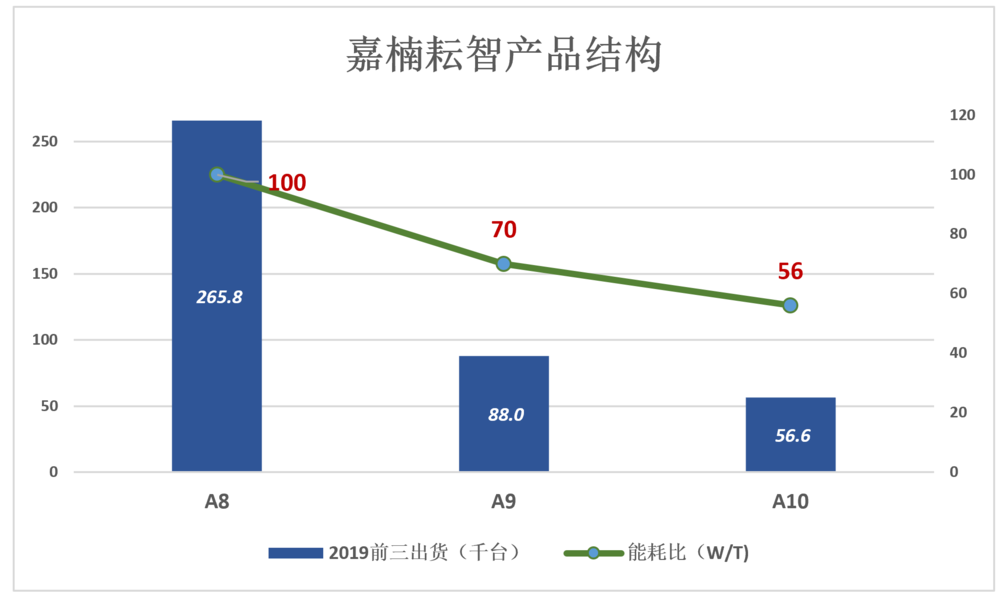

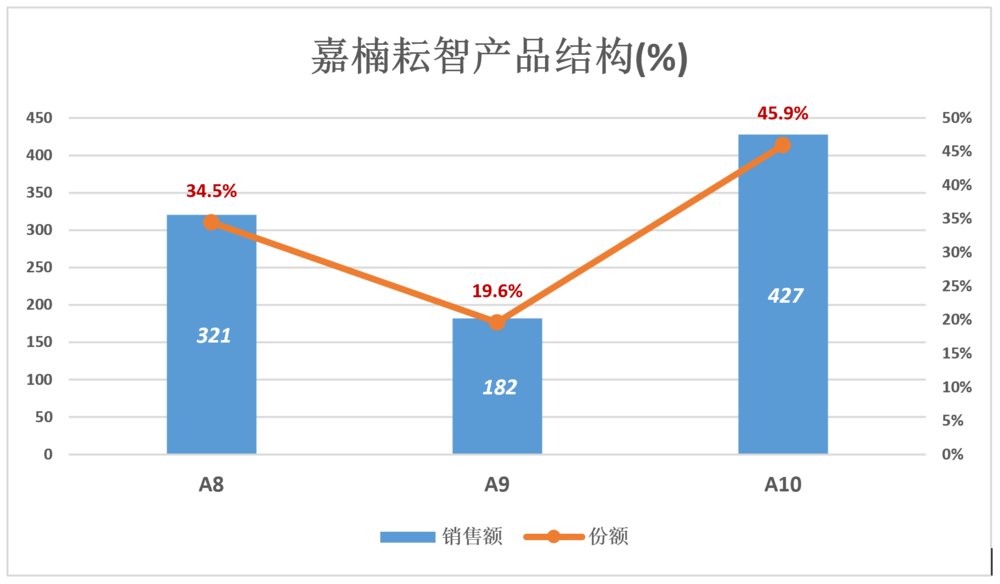

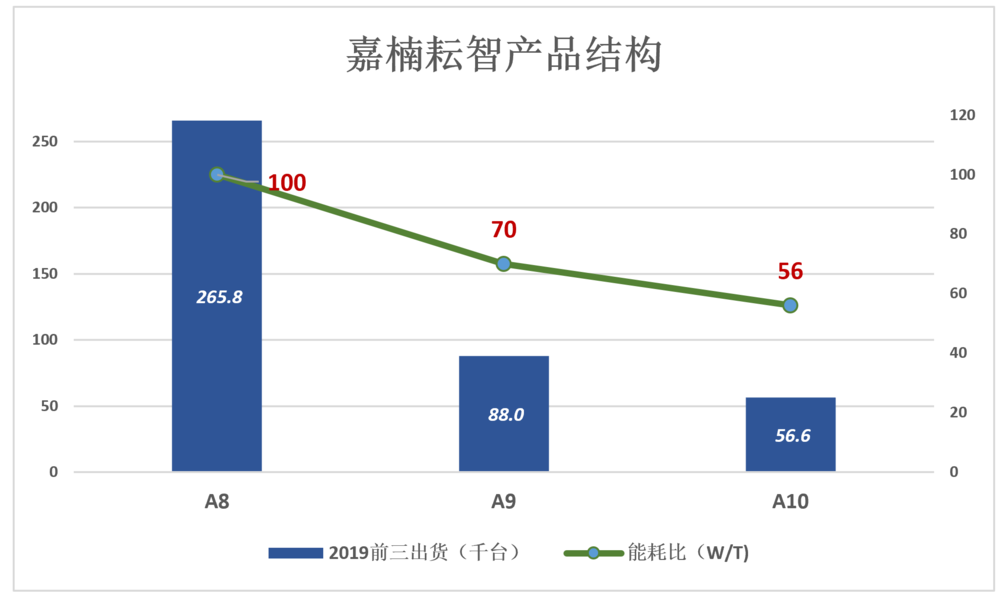

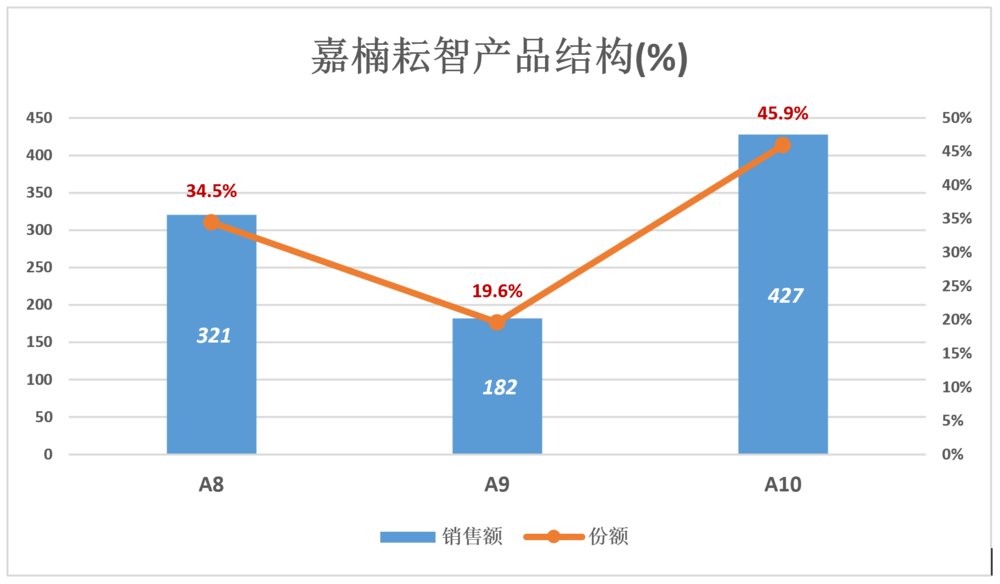

2019年前三季,嘉楠耘智出货量最高的仍然是采用16nm技术的A8系列,达26.6万台。最先进的A10系列能耗比只有A8的一半,销售均价7556元/台,而A8系列仅1206元/台。

用户不肯为最新的产品买单(好比iPhone 11销量仅为iPhone 10的五分之一),说明对比特币价格走势仍存疑虑。

由于价格高,A10系列2019年前三季取得4.27亿销售收入,占总营收的45.9%。

A10系列价高,但出货量少,而主力机型A8系列均价从2018年的4842元/台跌至1206元/台,致使总体销售均价大幅下降,2018年为4826元/台,2019年前三季为2303元/台。

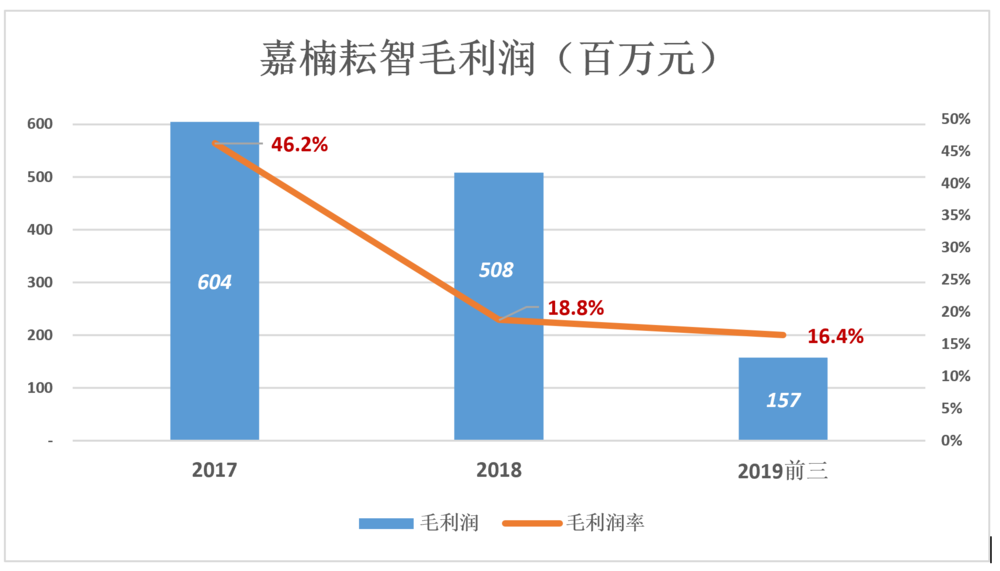

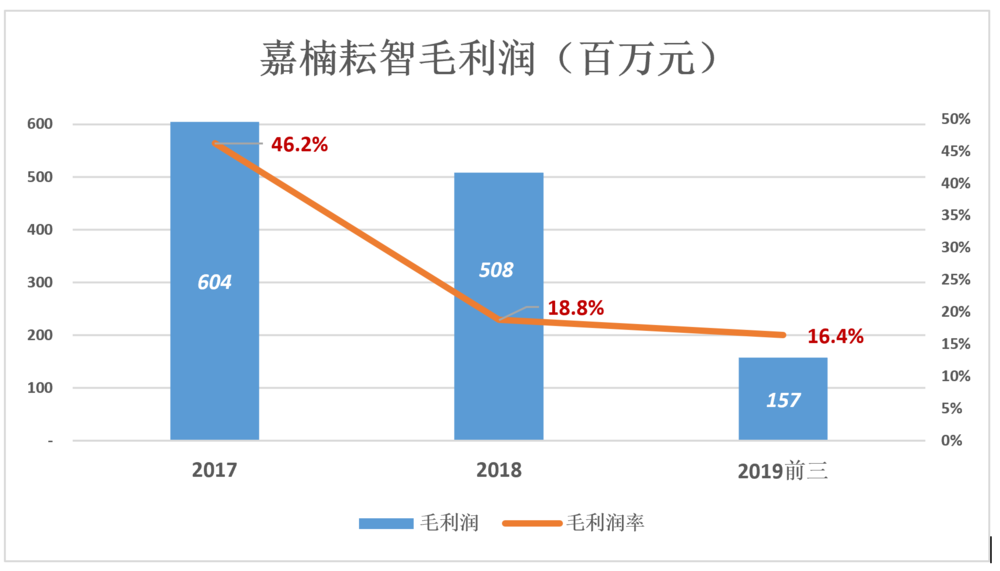

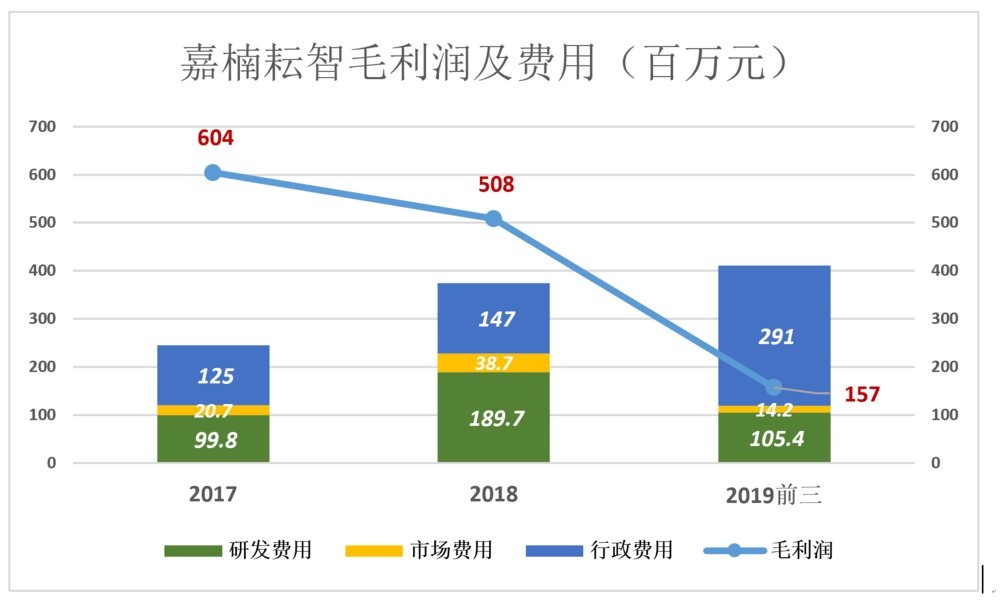

2017年,嘉楠耘智毛利润6.04亿,毛利润率46.2%;2018年好日子结束,毛利润率仅为18.8%;有意思的是,2019年前三季售价跌去一大半,毛利润率仅下降2.4个百分点。单机成本降幅惊人,看来供应商是“共克时艰”了,说明了嘉楠耘智对上游的议价能力。

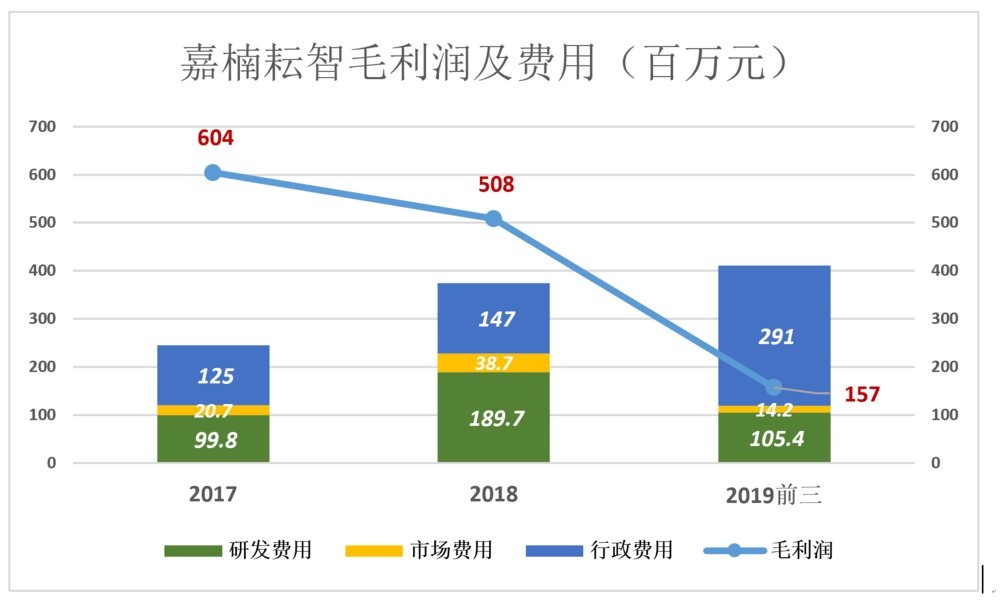

嘉楠耘智三项费用的特点是一低两高:市场费用低,2019年前三季为1420万元;行政费用、研发费用分别为2.9亿和1.05亿。

2019年前三季股权激励成本高达2.25亿,2018年同期为1420万。剔除股权激励成本,2019年前三季经营亏损1380万。

坦率地说,如果其它公司营收、毛利润、经营利润是这个规模、这个走势,基本不值得关注。但矿机企业例外,一是比特币或许还有几轮“大行情”,矿机市场将迎来“井喷”;二是矿机企业在ASIC芯片领域累积的经验,或许有大规模变现的机会。

声明:此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。本网站所提供的信息,只供参考之用。